Повышение эффективности деятельности коммерческих банковРефераты >> Банковское дело >> Повышение эффективности деятельности коммерческих банков

Структура активов банка претерпела некоторые изменения. Так в 2006 году значительно увеличились средства организации в Центральном Банке России, увеличение в сравнении с 2005 годом произошло на 125,32%, в 2007 году увеличение в сравнении с 2006 годом составило 55,73%. Средства, вложенные в прочие кредитные организации в 2006 году уменьшились на 52,93%, а в 2007 году увеличились на 35,59%.

В 2006 году произошел резкий рост вложений в торговые ценные бумаги на 264,63%, а в 2007 году данный показатель по сравнению с 2006 годом снизился на 32,01%. Ссудная задолженность в 2006 году выросла на 35,81, а в 2007 году на 39,72%.

Структура пассива также претерпела некоторые изменения. Так расходы будущих периодов в 2006 году увеличились на 84,29%, по сравнению с 2005 годом, а в 2007 году данный показатель увеличился на 23,59%.

В 2006 году произошло увеличение фондов и неиспользованной прибыли банка на 151,97%, а в 2007 году на 18,03%. В 2006 году прибыль отчетного года по сравнению с 2005 годом уменьшилась на 56,57%, а в 2007 году увеличилась на 13,48%.

Наибольшую долю в увеличении актива баланса сыграли следующие показатели:

- увеличение денежных средств в 2006 году на 53,82%, а в 2007 году на 18,21%;

- в банке растет ссудная задолженность в 2006 году на 35,81%, в 2007 году на 39,72%. Это говорит о том, что банк выдает из года в год больше кредитов.

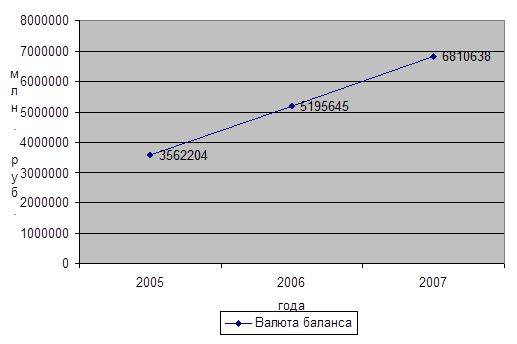

На рисунке 8. представлена динамика изменения валюты баланса ЗАО АКБ «ТатИнвестБанк» в 2005-2007 гг.

Рисунок 8. Динамика изменения валютыбаланса ЗАО АКБ «ТатИнвестБанк» в 2005-2007 гг.

Анализируя таблицу 1 отметим, что актив баланса банка в 2006 году увеличился на 45,85% в сравнении с 2005 годом, а в 2007 году на 31,08% по отношению к 2006 году.

Прибыль банка в 2006 году снизилась на 56,67%, а в 2007 году увеличилась на 13,48% по сравнению с 2006 годом.

2.2 Анализ ресурсной базы ЗАО АКБ «ТатИнвестБанка»

Говоря о российском рынке вкладов граждан, необходимо заметить, что его нельзя рассматривать как однородный, поэтому отслеживание динамики доли банка на нем часто недостаточно для корректной оценки изменения конкурентных позиций банка. Так, например, анализ динамики и структуры рынка вкладов граждан в России по состоянию на 2006 год позволяет выделить, как минимум, три сегмента рынка с четко различающимися стереотипами поведения клиентов и разными факторами динамики роста вкладов (таблица 3.) Чуть менее половины 47,7 % рынка вкладов граждан в российских банках приходится на средства пенсионеров. Эта категория вкладчиков очень консервативна, а заметное повышение доходов пенсионеров ведет к быстрому укреплению позиций Сбербанка. Эти вклады, как правило, номинированы в рублях.

По данным на 1 декабря 2006 года в структуре вкладов населения в Сбербанке преобладали пенсионные вклады включая срочные), на долю которых приходилось 63,0% общей суммы сбережений населения против 61,6% на 1 декабря 2005 г. На долю срочных вкладов и депозитов пришлось 23,0% всех вложений против 24,1% годом раньше. Остальная сумма банковских вкладов распределилась между другими видами вложений.

Другой важнейший сегмент рынка – это средства VIP-клиентов и граждан-нерезидентов. Эта категория вкладчиков традиционно предпочитает работать с коммерческими, прежде всего иностранными, банками. Основная же масса вкладчиков не подходит под эти две категории, но именно она оказывает важнейшее влияние на сравнительные позиции отдельных банков, поскольку именно на нее приходится практически половина средств граждан в банках. На текущий момент 59% депозитов основной массы вкладчиков находится в Сбербанке. Однако приток новых депозитов распределен совсем иным образом. Из каждых 100 рублей, приносимых гражданами этой категории в банковскую систему России, 48,2% достается Сбербанку, а 51,8% попадает в коммерческие банки. Это соотношение предопределяет постепенное снижение доли Сбербанка на этом сегменте рынка.

Таблица 2

Основные сегменты рынка частных вкладов в 2007г.

В %

|

Сегменты рынка |

Сбербанк |

Коммерческие банки |

Итого |

|

Пенсионеры |

46,0 |

1,7 |

47,7 |

|

Средний слой |

29,5 |

20,5 |

50,0 |

|

VIP и нерезиденты |

0,3 |

2,0 |

2,3 |

|

Всего |

75,8 |

24,2 |

100,0 |

Анализируя российский рынок депозитов, можно выявить тенденцию снижения доли депозитов юридических лиц в совокупных пассивах банковского сектора, а в отношении вкладов граждан наблюдается обратная ситуация – их доля на протяжении 2005 – 2007 годов неуклонно растет. Для того чтобы проследить эту тенденцию рассмотрим более подробно положение на депозитном рынке страны.

Как уже было сказано выше, на протяжении анализируемого периода происходит снижение доли депозитов юридических лиц. Темпы роста депозитов предприятий и организаций заметно уступают соответствующему показателю по частным вкладчикам, т.е. объемы привлечения ресурсов со стороны корпоративных клиентов у средних банков падают, что привело к снижению доли депозитов предприятий в пассивах банков.

Депозиты предприятий и организаций в 2006 году привлекали немногим более половины банков. Банкам без учета Сбербанка принадлежало примерно 64% привлеченных депозитов предприятий и организаций.

Прежде чем анализировать конкретное направление деятельности какого-либо субъекта экономики, необходимо дать его краткую характеристику.

Для анализа структуры пассивов составляется таблица, в которой отражаются статьи пассивов, их величина, удельный вес в общей величине пассивов.

Как показывает данная таблица, за период с 01.01. 2006 по 01.01.2007 наблюдается рост общей величины пассивов с 745034 тыс. руб. до 997446 тыс. руб. в 1,34 раза, в т.ч. наибольший рост наблюдается по статье «Средства клиентов» темп роста 1,5 %. Здесь стоит обратить внимание на долю средств физических лиц в общей сумме средств клиентов. На начало 2006г. она составляла 20%, к началу 2007г. произошло увеличение уд. веса до 25%. Наибольший удельный вес в общей величине пассивов занимает на начало и конец отчетного периода средства клиентов – 80 % и 88 % соответственно.

Наблюдается резкое увеличение статьи «Выпущенные долговые обязательства»: с 0 до 10150 тыс. руб. к 2007 году, что объясняется активной работой Банка в области размещения облигационных займов. Можно смело утверждать, что значительную долю в увеличение статьи пассивов внесла именно эта статья баланса.