Политика валютных интервенций Банка РоссииРефераты >> Банковское дело >> Политика валютных интервенций Банка России

Для сравнения приведем иллюстрацию поведения вариаций курсов двух валют после введения в качестве целевого параметра бивалютной корзины.

Различия в вариабельности валютных котировок очевидны и имеют количественно описываемую характеристику. Масштаб вариации по двум валютам практически сопоставим, и, более того, если амплитуда относительных вариаций в предшествующий период (январь-апрель 2004г.) по курсу евро составляла более 1,2 ед. (по долл. США - 0,2 ед.), то с переходом на бивалютный метод управления размах вариаций резко снизился но двум валютам (евро - 0,4; долл. - 0,2). Все это создает серьезные предпосылки для перехода к более жесткому методу валютного регулирования. Возможно, столь убедительный результат, полученный при регулировании с применением валютных интервенций по еврокомпоненте, обусловлен правильным выбором целевого параметра регулирования. Характерно, что качество интервенционалистского механизма долларового регулирования при этом не ухудшилось.

Очевидно, что, используя данный подход, можно разбить временной интервал на ряд участков с различной эффективностью проведенных валютных интервенций:

- 08.04.2005 - 06.05.2005; 17.06.2005 - 01.07.2005 - успешные;

- 06.05.2005 - 27.05.2005 - менее эффективная.

Данный интервальный подход не совсем корректен, так как эффективность должна определяться в каждый день торгов, но из-за отсутствия ежедневной текущей информации по международным резервам данный вариант остается единственно возможным. Недостатком данного метода анализа является также отсутствие информации об объемах торговых сделок. При наличии такой информации (чем, несомненно, располагает Банк России) определение эффективности может быть проведено более детально и позволит использовать данный методический подход в целях повышения качества проводимой валютной политики [21].

Следует отметить, что особый интерес представляет проведение детального анализа, позволяющего выявить причинно-следственную связь между эффективностью валютных интервенций и рядом параметров, характеризующих валовые показатели валютного рынка (объемы сделок, соотношение валют, курсовой тренд в течение операционного периода и пр.). К сожалению, не все виды информации доступны, и это усложняет прямой анализ. Косвенные методы имеют недостаточную результативность и носят в основном качественный характер.

Предложенный вариант анализа эффективности валютных интервенций представляет определенный интерес в силу доступности первичной информации и может быть использован при анализе эффективности действий генерального регулятора на валютном рынке.

2.3 Анализ эффектов интервенций Банка России

Для Банка России главным критерием эффективности является "сглаживание". Объясняется это тем, что официально он, по классификации МВФ, придерживается управляемого плавания рубля без предопределенного диапазона колебаний (managed floating with no predetermined path for the exchange rate). Это подразумевает, что регулятор управляет обменным курсом, не задавая целевой уровень валютного курса или динамику его колебаний. В управлении валютным курсом он руководствуется широким кругом макроэкономических показателей, включая состояние платежного баланса, объем международных резервов и др. Интервенции в условиях управляемого плавания автоматически не проводятся, и они могут быть как прямыми (операции на валютном рынке), так и косвенными (процентная политика, валютное регулирование, квазифискальные операции).

Все последние годы, применяя режим управляемого плавающего валютного курса, Банк России ограничивал колебания обменного курса рубля, что сдерживало темпы его укрепления. Согласно Основным направлениям единой государственной денежно-кредитной политики на 2009 год и период 2010 и 2011 годов ЦБ предполагает и дальше придерживаться управляемого плавающего курса рубля и использовать бивалютную корзину в качестве операционного ориентира политики валютного курса. При этом решения по корректировке политики будут приниматься на основе широкого спектра экономических индикаторов.

Преимущество управляемого плавания заключается в том, что денежные власти не обременены никакими обязательствами по поддержанию курса, и в то же время они могут проводить денежно-кредитную политику, которая, по их мнению, оптимальна для существующей в экономике ситуации. Исходя из этого, основное внимание следует обратить на критерий "сглаживание".

Банк России был наиболее успешен (в 49% случаев) в сглаживании колебаний валютного курса и чуть менее успешен (40%) в поддержании тенденции на рынке. Реже всего (19%) у денежных властей получалось осуществлять разворот тренда [18].

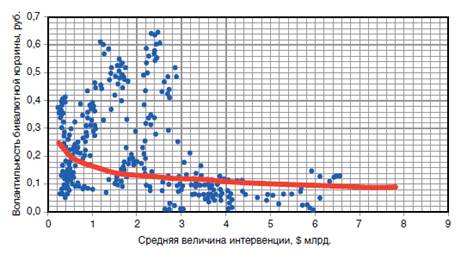

На рисунке 2.3.1 приведена иллюстрация, подтверждающая эффект сглаживания колебаний валютного курса. В качестве переменной интервенции взята скользящая средняя величины интервенции по модулю за 16 недель. Волатильность бивалютной корзины измерялась как скользящее стандартное отклонение стоимости бивалютной корзины за этот период. Очевидно, что по мере увеличения объема валютной операции Центрального банка происходит снижение волатильности бивалютной корзины. Чем больше величина интервенции, тем более плавно изменяется стоимость бивалютной корзины.

Рис. 2.3.1 Величина интервенции Банка России и волатильность бивалютной корзины, 2005-2008 гг. [18]

В отношении американской валюты ЦБ большую часть периода 2005–2008 годов препятствовал укреплению рубля к доллару. Большее число интервенций проводилось на отметке 23,4 рубля за доллар, что говорит об уровне поддержки (отмечено красной линией). В отношении единой европейской валюты регулятор, напротив, препятствовал обесценению рубля к евро. Учитывая, что доллар имеет больший удельный вес в бивалютной корзине, Банк России на протяжении последних лет в основном сдерживал укрепление корзины. Большее число интервенций проводилось на уровне 29,6 рубля. С сентября по ноябрь 2008 года существовал другой уровень поддержки – около 30,4 рубля, о чем говорит серия интервенций, проводимых при одном и том же значении бивалютной корзины. С ноября 2008 уровень поддержки еженедельно изменяется, что не позволяет его использовать в визуальном анализе.

Таблица 2.3.1 – Накопление опыта валютных интервенций Банка России: доля успешных интервенций

| Период, годы | Критерий "направление", % | Критерий "сглаживание",% | Критерий "разворот",% |

| 1997-1998 | 47 | 78 | 0 |

| 1998-2000 | 39 | 65 | 4,3 |

| 2001-2008 | 40 | 49 | 19 |