Проблемы и перспективы развития ипотечного кредитованияРефераты >> Банковское дело >> Проблемы и перспективы развития ипотечного кредитования

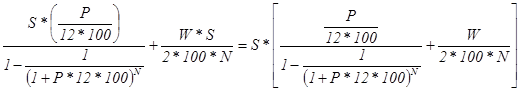

R =  ,

,

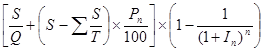

где R – аннуитет;

S – максимальная сумма кредита;

Р – процентная ставка по кредиту, годовых;

N – срок кредита (в месяцах);

W – процент от суммы кредита, взимаемый за ведение ссудного счета.

Очевидно, что аннуитет увеличивается, а, соответственно растет и NPV. Следовательно, и годовая процентная ставка будет постоянно меняться, поскольку сумма основного долга (кредита) снижается, а в структуре аннуитета есть постоянная величина, которая не изменяется с течением времени. Если D=15000 руб., N=120 мес.; Р=14%; K=0,3; W=3%, то график погашения выглядит так .

Источник: разработка автора

Данная схема предполагает увеличение базовой процентной ставки: с 11,5% в начале срока кредитного договора до 23,77% в его конце. При этом, ее увеличение не зависит от суммы кредита (это очевидно из формулы (3.1)).

Как было отмечено выше, для долгосрочного кредитования безусловно важна динамика процентных ставок (в среднем по рынку) и уровень инфляции.

Инфляционные потери могут существенно снижать доходы СБ РФ.

На основе анализа практики ипотечного кредитования ряда банков авторы работы приходят к выводу, что банки, в целях компенсации рисков, связанных с долгосрочным кредитованием, фиксируют процентные ставки (учитывая динамику ставки рефинансирования на снижение), но, при этом в договоре отмечают, что по усмотрению самого банка ставки могут быть изменены.

Следующая методика, позволит определить, насколько эффективнее для Сбербанка работать с фиксированными процентными ставками в сравнении с плавающими (учитывая динамику плавающих ставок на снижение).

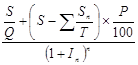

![]() (3.2)

(3.2)

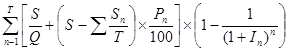

Инфляция ежегодно «съедает» часть стоимости платежей следующим образом:

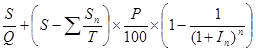

(3.3)

(3.3)

Тогда разница между суммой ежегодных платежей (3.2) и суммой ежегодных платежей, скорректированных с учетом инфляции (3.3), составит инфляционные потери банка – кредитора:

(3.4)

(3.4)

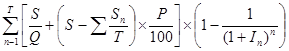

В целом за весь срок кредита инфляционные потери составят:

(3.5)

(3.5)

Если Р – фиксированная ставка, тогда при сумме кредита S=1000 тыс.руб. и процентной ставке годовых Р=21%, банк может получить следующий результат .

Очевидно, при заданных параметрах, инфляционные потери составят существенную величину в сравнении с полученными процентами. В случае фиксирования процентной ставки и снижении уровня инфляции банк получает определенную выгоду в сравнении с применением плавающей процентной ставки, имеющей динамику к снижению.

Тогда формализация разницы (3.4) – (3.5) представляется в виде (3.6) – (3.7).

В целом за весь срок кредита инфляционные потери составят:

Показан доход банка с учетом процентного выигрыша вследствие фиксирования процентных ставок (в условиях заданных параметров). Таким образом, на кредит в 1000 тыс. руб. за три года начисляются проценты в сумме 420 тыс.руб., при этом инфляционные потери составляют 247,6 тыс.руб.

Частично банк может компенсировать потери за счет установления фиксированной ставки – ее эффект равен 36,67 тыс.руб. (за первый год эффект равен нулю, поскольку допускается, что ставка может снижаться только в последующие годы).

С одной стороны, сумма не столь существенна, но если учесть, что таких кредитов выдано на общую сумму 200 000 тыс.руб., то в целом по портфелю банка получается значительная сумма

Следует отметить, что в третьем году кредитования сумма выигрыша меньше, чем во втором. Это связано с тем, что в представленной схеме проценты начисляются на остаток ссудной задолженности, которая во второй год больше чем в третий, следовательно, и сумма выигрыша во второй год больше в сравнении с третьим.

Таким образом, вышеизложенные методические подходы к оценке эффективности механизма банковского ипотечного кредитования можно предложить для СБ РФ, поскольку они напрямую влияют на результат использования ресурсной базы банка, определяемый соотношением доходов по ипотечному кредитованию и расходов, связанных с его реализацией. Данные схемы на базе метода моделирования за счет изменения параметров позволят СБ РФ прогнозировать доходы и расходы, а также результаты использования ресурсов в целях повышения эффективности ипотечного кредитования.

Заключение

По итогам проведенного исследования можно сделать следующие выводы.

Ипотека как форма обеспечения наиболее часто применяется в банковском кредитовании. Ипотечное кредитование жилья является одним из основных сегментов банковского бизнеса. Существует несколько подходов, определяющих ипотечное кредитование и рынок, на котором формируются спрос и предложение на ипотечные кредиты. Определение термина "ипотечное кредитование" в узком смысле подразумевает под ипотечным кредитованием разновидность потребительского кредитования, являющегося сегментом ссудного рынка. В широком смысле ипотечное кредитование рассматривается как целостный механизм, который не только позволяет совместить интересы заемщиков и кредиторов, но и включает инвесторов, риэлтеров, застройщиков, страховые компании и другие субъекты рынка.

В настоящей работе рассмотрено несколько вопросов, касающихся ипотечного кредитования. В частности рассмотрена его сущность и особенности в США, западной Европе, и России. Российское законодательство за последнее время сделало несомненно огромный шаг в плане создания условий для развития ипотеки, однако, ряд нерешенных проблем все еще ставит дальнейшее ее развитие под вопрос.

Главным препятствием для развития ипотеки становится общая экономическая и социальная нестабильность. Бороться с этим может только государственная власть. Никакие собственные «ходы» банка в плане продвижения ипотечного кредитования здесь бессильны.

В работе уделено внимание рассмотрению опыта введения в широкое использование ипотеки в регионах России, в том числе при поддержке властей. Данный опыт позволяет сделать определенные выводы о недостатках законодательного регулирования.

Проведенное исследование позволяет сделать некоторые выводы.

· Банковское ипотечное кредитование в России все еще находится в зачаточном состоянии, т.е. отсутствует практика массового предоставления ипотечных кредитов. Данная ситуация вызвана несколькими факторами.

· Неготовность российской судебной системы, несовершенство законодательства не может обеспечить гарантии перехода всех прав на недвижимость банку в случае отказа должника платить по ипотечному кредиту.

· Нестабильность экономической ситуации. При этом со времени последнего кризиса прошел срок, сопоставимый с необходимым сроком ипотечного кредита.

· Выдача ипотечного кредита на срок менее 3-х лет мало востребована, а на более длительный срок не устраивает ни банк ни клиента по вышеозначенной причине.