Современный валютный рынок России 2004-2008 гРефераты >> Банковское дело >> Современный валютный рынок России 2004-2008 г

Примечательной тенденцией последних лет в развитии мировой финансовой инфраструктуры является увеличение популярности так называемых exchange-style systems. На валютном рынке нет устоявшегося определения «биржи». С формальной точки зрения, к биржам на FOREX могут быть отнесены в основном срочные биржи: CME, Euronext, BM&F и др. Однако в большинстве исследований основным принципом отнесения той или иной электронной торговой системы к exchangestyle systems является анонимность тор-гов10. В ряде случаев этот принцип дополняется подачей заявок в режиме реального времени (CME, Hotspot, Currenex) или соответствующей системой расчетов (CLS, FXMarketSpace), в других — сужается до объемов алгоритмической торговли. По экспертным оценкам, доля «биржевой» и «псевдобиржевой» торговли на FOREX составляет от 15 до 25%. Например, в США через различные электронные торговые системы в 2007 г. прошло 21,2% валютных операций.

В России роль биржевого валютного рынка значительно выше. Он создавался в 1990-е гг. как центр рыночного курсо-образования. В условиях финансовых катаклизмов организованный, технологически продвинутый биржевой сегмент выполнял стабилизирующие функции. Согласно экспертным оценкам, полученным по результатам апрельского опроса Банка России, банки-респонденты проводят через электронные торговые системы (российские и зарубежные) 31,3% своих валютных операций, из них на биржевые системы приходится 29,3%, и только 2% сделок обеспечивают собственные электронные торговые системы банков (в том числе через Интернет).

8. Биржевой рынок – центр ликвидности рублевых операций и прозрачного курсообразования

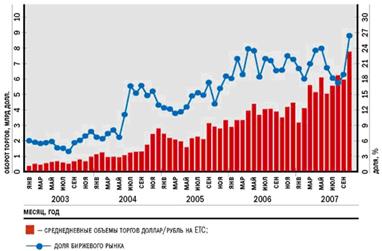

В 2006—2007 гг. доля российского биржевого рынка в общем объеме межбанковских рублевых операций достигла 17—25% по сравнению с 6—12% двумя годами ранее11 (рис. 5).

Рис. 5. Оборот торгов на биржевом рынке Доллар/Рубль и его доля в общем объеме межбанковских валютных операций «Доллар-Рубль»

Максимум доли биржевых операций наблюдался в октябре: по операциям «доллар—рубль» — 26,5%, по сделкам «евро—рубль» — 34,5%. Поэтому в настоящее время можно реально говорить о прозрачном, рыночном определении курса рубля на значительном (25—30%) сегменте российского валютного рынка.

Ограничением для более существенного роста ликвидности на Единой торговой сессии ММВБ выступает высокая активность на межбанковском рынке, где, как уже отмечалось, наблюдается опережающий рост операций «евро—доллар» и «прочих валют» за счет снижения доли традиционного биржевого сегмента «доллар—рубль».

Кроме того, в условиях валютной либерализации на конкурентоспособность биржевого рынка все большее влияние оказывает изменение структуры участников российского рынка. Снятие ограничений на движение международного капитала привело к существенному росту операций с нерезидентами на межбанковском рынке. Однако соответствующего расширения доступа на биржевой рынок не произошло: на нем по-прежнему могут работать только российские банки. Поэтому наблюдаемое на российском рынке резкое увеличение операций «резидент—нерезидент» ограничивает рост доли биржевого рынка, где подобные сделки невозможны.

Либерализация валютного регулирования и глобализация мировой экономики способствуют усилению конкуренции между российским организованным рынком и мировыми торговыми системами. В условиях растущей конкуренции ММВБ действует сразу по нескольким направлениям: проводит стимулирующую тарифную политику, снижая ставки комиссионного вознаграждения; увеличивает время торгов для выравнивания условий работы участников на внутренних и внешних рынках; расширяет спектр торгуемых инструментов (предполагается введение инструмента EUR/USD и сделок СВОП типа ТОМ/NEXT); совершенствует торговую инфраструктуру.

Как и во всем мире, все более актуальным становится развитие так называемых посттрейдинговых технологий. Группа ММВБ активно работает над их совершенствованием. Общепринятая мировая практика предполагает специализацию, т. е. клиринг и организация торговли отделены друг от друга. В конце 2007 г. Группа ММВБ осуществила один из самых крупных проектов последнего времени — передала клиринговые функции на биржевом валютном рынке специально созданной в рамках Группы ММВБ банковской организации ЗАО АКБ «Национальный клиринговый центр» (НКЦ). В новой схеме НКЦ выступает в качестве центрального контрагента по сделкам, заключаемым на ЕТС. Основное преимущество работы через НКЦ — отсутствие необходимости устанавливать лимиты на каждого из примерно 500 участников валютных торгов. Исполнение сделок гарантируется фондами, кредитными линиями коммерческих банков и использованием механизмов рефинансирования у Банка России. Реализация проекта НКЦ по установлению единого торгового лимита позволит проводить операции со всеми инструментами биржевого валютного рынка на основании предварительного депонирования любой из трех валют (российские рубли, доллары США, евро). В дальнейшем планируется реализовать схему приема ценных бумаг в качестве обеспечения операций на валютном рынке.

9. Направления валютного регулирования в будущем: мнения и прогнозы

В настоящее время идет активная подготовка нового закона о валютном регулировании. Речь идет о либерализации системы валютного контроля вплоть до полного отказа от нее (правда в далекой перспективе). Минфин и ЦБ выступают за постепенное снятие валютных ограничений, Минэкономразвития — за более быструю либерализацию, а Российский союз промышленников и предпринимателей призывает к практически полному демонтажу системы валютного контроля и сохранению лишь некоторых мягких ограничений. При этом Минэкономразвития предлагает снять ограничения на открытие счетов за рубежом, а Минфин и ЦБ считают, что для юридических лиц ограничения надо оставить. Кроме того, предполагается снизить норматив продажи валютной выручки до 25% с 2004 года.

В марте 2002 г. советник президента по экономическим вопросам Андрей Илларионов выступил с докладом, посвященным опасностям проведения экономической политики завышенного реального курса рубля. По мнению Илларионова, курс рубля, серьезно завышенный относительно "естественного" уровня, отрицательно влияет на промышленный рост, особенно в несырьевом секторе, и тормозит динамику ВВП. Илларионов критикует экономическую позицию, отраженную в том числе и в среднесрочной программе правительства, согласно которой в нынешних условиях стоимость рубля нуждается в повышении. Суть его предложений в следующем: привести курс рубля в соответствие с актуальным уровнем экономического развития страны можно через такие инструменты как снижение налогового бремени и пошлин, сокращение госрасходов, бездефицитный бюджет, стабилизационный фонд, контроль над тарифами естественных монополий, либерализация валютного рынка. Илларионов поддерживает новый, более сдержанный подход правительства к повышению тарифов. В принципе выступая против девальвации, Илларионов считает, что если не получается влиять на курс рубля структурными реформами по сокращению нерыночного сектора, то ничего не остается, кроме как воздействовать путем повышения темпов девальвации.