Управление вексельным обращением в коммерческом банкеРефераты >> Банковское дело >> Управление вексельным обращением в коммерческом банке

где С - сумма дисконта;

В - сумма векселя;

Т - срок (в днях) до наступления платежа по векселю;

П - годовая процентная ставка по учету векселей;

360 - количество дней в году.

В банковской практике при исчислении дисконта сначала определяют процентные числа по каждому векселю, затем вычисленные процентные числа по всем учитываемым в этот день векселям складываются и сумма умножается на однодневную учетную ставку .

Дисконт удерживается банком из суммы векселя сразу же в момент его учета. По векселям с платежом не в месте учета взимается также порто (почтовые расходы) и дампо (комиссия иногородним банкам за инкассирование иногородних векселей).

Кредиты по учету векселей могут быть предъявительскими и векселедательскими. Предъявительский кредит открывается для учета передаваемых клиентом банку векселей, выданных различными векселедателями. Он используется теми клиентами, которые предоставляют своим покупателям отсрочку платежа и поэтому имеют в обороте большое количество векселей, срок оплаты которых не наступил.

Эти векселя передаются в банк для учета и оплачиваются в счет открытого предъявительского кредита.

Под векселедательский кредит клиент выдает свои векселя, которыми рассчитывается за поставленные товары и услуги. Получатели таких векселей затем представляют их в свои банки, которые, в свою очередь, пересылают их в банк векселедателя для погашения за счет открытого кредита.

Вексельные кредиты обычно выдаются банками клиентам, у которых в них открыты расчетные (текущие) счета.

|

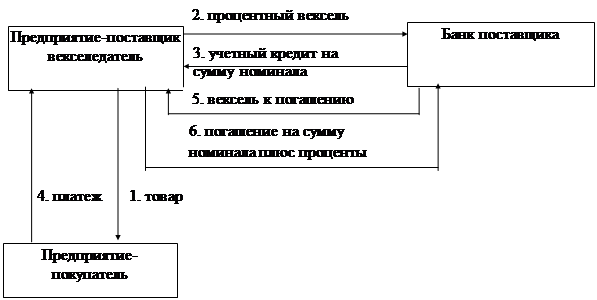

Рис.2.1 Схема учета процентного векселя

Векселедательский кредит может иметь и другие формы. Например, векселедатель выставляет на банк вексель, который последний заранее акцептует. Такой кредит называется акцептным. Банк оплачивает предъявленный вексель либо из покрытия, предоставляемого клиентом, либо за счет открытого кредита.

Возможен вариант выдачи банком в рамках кредита простых векселей на имя клиента. Как правило, такие векселя выписываются со сроком оплаты «через столько-то дней после предъявления» или «по предъявлении не ранее определенной даты». Удобство этого кредита для банка состоит в том, что при его выдачи не происходит реального движения денег.

При рассмотрении возможности открытия вексельного кредита банк оценивает платежеспособность клиента. Для этого в банк предоставляются финансовые документы предприятия, описание его основных и оборотных фондов, информация о наличии в прошлом просроченной задолженности, производственно-хозяйственные планы, страховые полисы, если они есть, устав предприятия. Банк может использовать данные о предприятии, полученные от других банков и специальных фирм. Если предприятие раньше допускало свои векселя до протеста, то получить вексельный кредит ему будет проблематично.

Векселя и в предъявительских, и в векселедательских кредитах принимаются к учету только в размере свободного остатка кредита.

2.3 Обоснование процентной ставки по вексельному кредиту

При согласовании размера процентной ставки (Пв) целесообразно придерживаться следующих соотношений:

1. при ежемесячном либо при равномерном графике погашения основного долга и процентов по нему уровень ставки должен быть ниже, чем при графике, предусматривающем погашение суммы основного долга по истечении срока кредита, примерно на 10%;

2. при погашении суммы основного долга по истечении срока кредита уровень ставки должен быть ниже при единовременной (в момент подписания договора) выплате процентов, чем при выплате процентов вместе с основной суммой долга, примерно на 4%;

3. при увеличении срока погашения векселей по сравнению со сроками истечения кредитного договора уровень процентной ставки, уменьшается вплоть до беспроцентного кредита.

Максимальный уровень процентной ставки определяется следующим образом. Банк, выдавая вексель, начисляет по нему проценты. Но в кредитном договоре учитывается, что для выдачи такого кредита сам банк не должен привлекать депозитные вклады, платить по ним проценты. И вычитая величину этих процентов из процентной ставки по ссудам, банки получают Пв, то есть банк привлекает ресурсы, не увеличивая свои резервы.

Процентная ставка (Пк) за предоставленный кредит равна 43%, а ставка по депозитным вкладам (Пд) равна 22%. Отсюда:

Из этих расчетов видно, что Пв находится в диапазоне от 0% до 21% годовых, что в любом случае меньше учетной ставки ЦБ РФ. Следовательно плату за кредит в полном объеме можно отнести на себестоимость выпускаемой продукции.

2.4 Переучет векселей банками

Коммерческий банк, учитывая вексель клиента, может переучесть его в другом кредитном учреждении. Однако во всем мире наиболее распространенной является практика переучета векселей в Центральном банке страны.

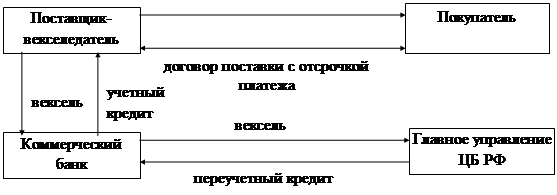

Схема проведения переучетных операций выглядит следующим образом:

|

Рис.2.2 Схема проведения переучетных операций

В России Центральный банк кредитует коммерческие банки либо по их заявкам (по ставке рефинансирования), либо через кредитные аукционы. Но наиболее цивилизованный путь распределения кредитных средств - это переучет векселей, аккумулированных банками.

Банк России разработал требования к векселям, принимаемым им к переучету.

Прежде всего Банк России принимает к переучету только простые векселя предприятий-поставщиков, выписанные на коммерческий банк. То есть векселя переучитываются тогда, когда предприятие-поставщик (а не покупатель) берет кредит в банке и оформляет свою задолженность векселем.

Вексель, переучитываемый Банком России, кроме этого должен удовлетворять следующим требованиям:

1. предприятие-поставщик должно быть резидентом;

2. номинал векселя не должен быть менее 100 000 рублей;

3. вексель должен быть составлен на русском языке, и все надписи и сумма также должны быть указаны на русском языке;

4. срок платежа по векселю должен быть указан на определенный день. Не принимаются к переучету векселя со сроками «по предъявлении», «во столько-то времени от предъявления», «во столько-то времени от составления»;

5. вексель не должен содержать условие начисления процентов на вексельную сумму;

6. в качестве места платежа должен быть указан коммерческий банк, совершивший учет векселя;

7. на векселе должна быть сделана пометка векселедателя «без протеста». Какие-либо ограничительные пометки не допускаются;

8. вексель должен быть подлинным. Копии к переучету не принимаются;

9. вексель должен быть составлен по единой форме, устанавливаемой Банком России.