Управление кредитным портфелем и пути его совершенствования в банках Республики БеларусьРефераты >> Банковское дело >> Управление кредитным портфелем и пути его совершенствования в банках Республики Беларусь

Использование внутренних рейтингов в рамках системы управления кредитным риском позволит принимать более обоснованные решения по выдаче кредитов, идентификации проблемной задолженности, созданию резервов, установлению лимитов, осуществлению мониторинга кредитного портфеля и формированию управленческой отчетности банка, а также улучшать качество планирования и прогнозирования.

Необходимость совершенствования управления кредитным риском характерна и для анализируемого ОАО "БПС-Банк". Быстрый рост рыночных долей в условиях высокой конкуренции на финансовом рынке потребует адекватных изменений в методологии оценки и ограничения рисков. Создание адекватной среды управления рисками предполагает изменения в организационной структуре, формирование системы ценностей в отношении вопросов риск-менеджмента и ее продвижение в банке, профессиональный рост и обучение персонала. Необходимые изменения в системе управления рисками, в первую очередь, должны быть направлены на совершенствование процессов управления кредитным риском, как в корпоративном, так и в розничном бизнесе. Важным направлением является развитие портфельного управления кредитным риском. Одновременно необходимо осуществить качественные изменения в процессе оценки кредитоспособности клиента и внедрение ценообразования с учетом риска. Развитие процедур управления рыночными рисками должно осуществляться исходя из потребностей банка по мере формирования новых инструментов финансового рынка страны. Совершенствование процедур управления ликвидностью и процентным риском баланса должно осуществляться в целях повышения эффективности управления активами и обязательствами и поддержания необходимого уровня процентной маржи.

С нашей точки зрения, ОАО "БПС-Банк" необходимо применять системный подход к управлению рисками, установив единые стандарты выявления, оценки и ограничения рисков с учетом рекомендаций Национального банка и Базельского комитета по банковскому надзору. Необходимым также является осуществление управления кредитным риском на уровне контрагентов. Оценка риска контрагента должна быть основана на изучении его способности исполнить свои обязательства перед банком. Кроме того, максимальная сумма кредитного риска на одного контрагента не может превышать установленное Национальным банком ограничение в размере 25% нормативного капитала, рассчитанного в соответствии с банковским законодательством. Контроль лимитов кредитного риска должен осуществляется постоянно в процессе одобрения выдачи кредитов кредитными комитетами банка, а также ежемесячно при мониторинге кредитного портфеля. При управлении кредитным риском портфеля необходимо осуществлять отслеживание показателей его качества и контроль над долей не приносящих доход кредитов, оборачиваемостью просроченной задолженности. Для снижения уровня риска банку также необходимо повысить уровень диверсификации клиентского кредитного портфеля путем установления лимитов концентрации по различным признакам структуры кредитного портфеля.

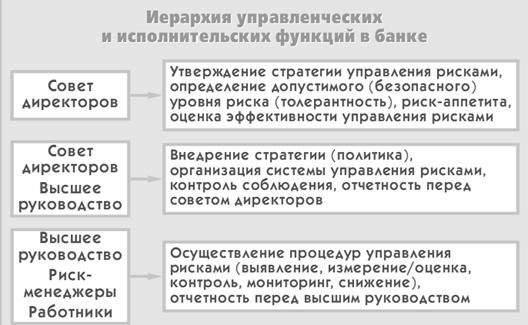

Систему управления рисками любого банка нельзя считать эффективной, если для ее стабильного функционирования не будет выстроена вертикаль функций всех уровней управления и исполнения, которую можно представить в виде четкой иерархии: совет директоров (наблюдательный совет) и высшее руководство банка в рамках корпоративного управления - управленцы среднего звена (риск-менеджеры) - работники банка (рисунок 3.7).

Рисунок 3.7 - Иерархия управленческих и исполнительских функций в банке

Примечание - Источник: [30, с.29]

В настоящее время Национальным банком разрабатывается проект предложений о внесении изменений в Банковский кодекс, в числе которых предусмотрено включение статьи, касающейся требований по организации корпоративного управления банком, среди них - требования к совету директоров обеспечивать организацию эффективного корпоративного управления, систем управления рисками и внутреннего контроля; создание аудиторского комитета, возглавляемого независимым директором; квалификационные требования и требования к деловой репутации членов совета директоров. Надеемся, инициатива Национального банка будет поддержана, что поможет внедрить в банковской системе Республики Беларусь корпоративное управление, соответствующее лучшим международным стандартам и позволяющее осуществлять эффективное управление рисками.[30, с.28]

Таким образом, при оценке кредитной деятельности банков Республики Беларусь можно отметить как положительные, так и отрицательные тенденции. К положительным можно отнести увеличение общего объема кредитования банками экономики, снижении ставки рефинансирования, а, следовательно, и снижение процентных ставок по кредитам, что сделало банковские кредиты более доступными для кредитополучателей. Однако на фоне позитивных изменений нельзя не отметить и возникающие проблемы. Так, при увеличении объемов кредитования у белорусских банков возникает проблема с привлечением дополнительных ресурсов, что приводит к необходимости привлекать все более дорогие ресурсы - срочные депозиты физических лиц, что снижает доходы банков в сфере предоставления кредитов. Также негативным явлением является увеличение доли проблемных кредитов в общем объеме кредитных вложений за анализируемый период на 0,2 процентных пункта, что характеризует кредитный портфель с позиции ухудшения качества и увеличения уровня риска. При растущей концентрации кредитного портфеля по отраслям экономики, по срокам выдачи и в разрезе валют, снижается диверсификация кредитного портфеля, а следовательно увеличивается его риск, что еще раз подтверждает увеличение уровня риска кредитных вложений белорусских банков.

При рассмотрении проблем улучшения качества управления кредитным портфелем важно понимать, что во многом качество кредитной деятельности зависит от качества управления кредитными рисками. Основной проблемой управления кредитными рисками в современных условиях являются отсутствие системы всестороннего и глубокого анализа кредитного процесса, солидной методологической базы и принятие неправильных управленческих решений в условиях неполной информации. Система управления кредитным риском должна включать планы действий по обеспечению безопасной и бесперебойной деятельности в экстремальных ситуациях, в том числе планы восстановления нормального функционирования, основанные на различных сценариях реализации рисков. Использование внутренних рейтингов в рамках системы управления кредитным риском позволит принимать более обоснованные решения по выдаче кредитов, идентификации проблемной задолженности, созданию резервов, установлению лимитов, осуществлению мониторинга кредитного портфеля и формированию управленческой отчетности банка, а также улучшать качество планирования и прогнозирования.

Заключение

Проведенное в дипломной работе исследование позволило сделать следующие выводы.

1 В экономической литературе отсутствует единый подход к трактовке понятия "кредитный портфель". За основу в данной работе принята точка зрения, согласно которой кредитный портфель рассматривается как совокупность остатков задолженности по активным кредитным операциям на определенную дату.