Учет и анализ кредитных рисков коммерческого банкаРефераты >> Банковское дело >> Учет и анализ кредитных рисков коммерческого банка

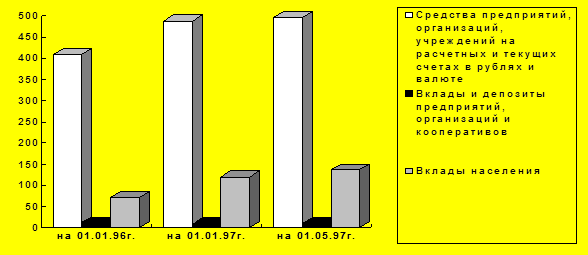

Банковскую систему РФ образуют Центральный банк России, Банк внешней торговли РФ, Сберегательный банк РФ, коммерческие банки разных видов, а также другие кредитные учреждения, получившие лицензию на осуществление отдельных банковских операций. Для финансирования отдельных целевых республиканских, региональных и иных программ могут создаваться специальные банки в порядке и на условиях, предусмотренных законодательными актами РФ.

Банки действуют на основании своих уставов, принимаемых в соответствии с законодательством РФ. Устав банка должен содержать: наименование банка и его почтовый адрес; перечень банковских операций; размер уставного капитала, резервного, страхового и иных фондов; указание на то, что банк является юридическим лицом; данные об органах управления банка, их структуре, порядке образования и функциях.[2]

| |||||

| |||||

| |||||

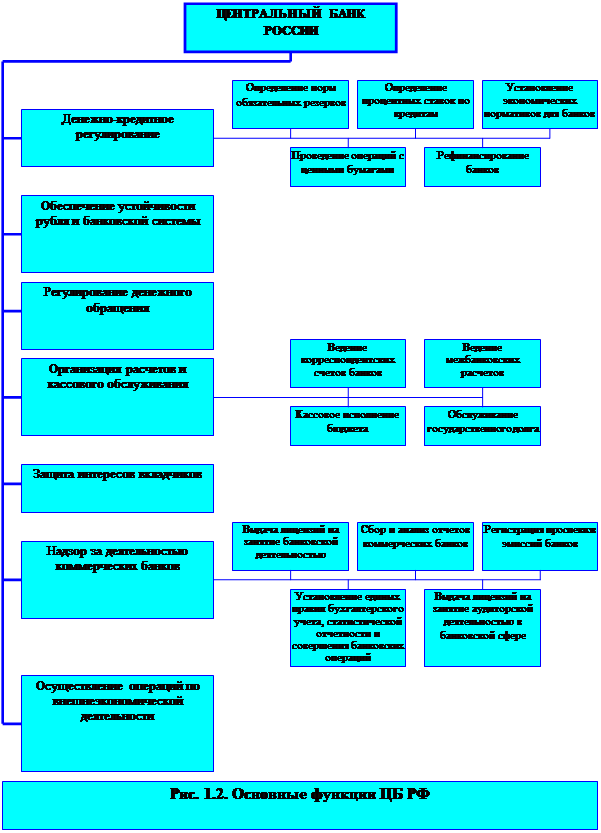

Рис.1.3.Операции коммерческих банков

Коммерческие банки (КБ) – кредитные учреждения, создаваемые для привлечения денежных средств (пассивные операции), размещения их от своего имени на условиях возвратности и платности (активные операции) и выполнения поручений клиентов на комиссионных началах (посреднические операции). Основные виды операций КБ представлены на рис. 1.3.

Коммерческие банки являются универсальными кредитными учреждениями, предоставляющими своим клиентам практически все виды кредитно-расчетных услуг, а специализированные финансово-кредитные организации обслуживают отдельные, более узкие сферы рынка ссудного капитала. Коммерческие банки и специализированные финансово-кредитные организации проводят единую политику по аккумуляции временно свободных денежных средств, сбережений и накоплений, а также кредитованию предприятий, организаций и населения.[3]

Коммерческие банки осуществляют свою деятельность на основе лицензии на совершение банковских операций, выдаваемой ЦБ РФ, а также в соответствии с уставом, определяющим перечень операций, размеры уставного фонда, органы управления банка и их функции, порядок использования прибыли.

Главным инструментом кредитно-денежной политики Центрального банка России становятся операции на открытом рынке. Суть этого инструмента состоит в управлении эмиссиями коммерческих банков, покупке и продаже ценных бумаг.

В первые годы рыночных реформ коммерческие банки постепенно превращались в действенный рычаг эффективного хозяйствования, исправления структурных перекосов и деформаций в российской экономике.

Однако процесс развития российских банков сопровождался большими трудностями. Россия – государство, где оазисы с насыщенной финансовой инфраструктурой (Москва, Петербург, Урал и др.) соседствуют с гигантскими банковскими пустынями размером со среднее европейское государство. Например, в Швейцарии один банк приходится на 1250 жителей, в других странах 1-5 банков и их отделений на 10000 чел. (не считая филиалов Сбербанка и небанковских учреждений). В России – в среднем 1-2 банка (без учета Москвы – 0,8 банка) на 100 тыс. чел.[4]

Ситуация казалось более благополучной, если принимать во внимание филиалы, отделения, учреждения Сбербанка, Промстройбанка и др. (всего около 40 тыс.): одно банковское учреждение на 3-3,5 тыс. человек.

Свидетельством качественного скачка отечественной банковской системы в докризисный период являлись[5]: предоставление крупнейшим российским банкам несвязанных синдицированных кредитов из-за рубежа; резкое увеличение количества представительств отечественных банков в других странах; приобретение части капитала российских банков международными банковскими организациями.

Изменилось положение банковской системы и на внутреннем рынке: вместо большого числа узкоспециализированных кредитных организаций, создававшихся в рамках отдельных отраслей, появилась сеть диверсифицированных банков. На сегодняшний день диверсификация банковских операций стала нормой.

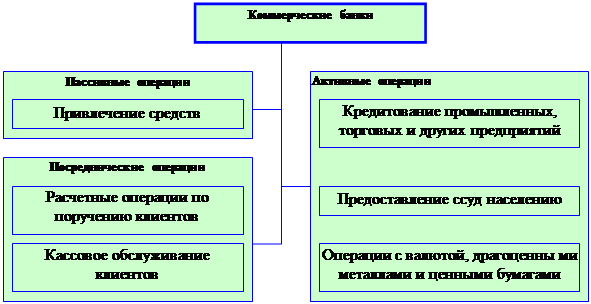

В основе этого процесса лежала объективная тенденция очищения рынка банковских услуг от финансово нестабильных кредитных организаций, а также ужесточение критериев регистрации и лицензирования банковской деятельности. Кроме того, влияние оказал наметившийся процесс консолидации кредитных учреждений путем их слияния и преобразования малых банков в филиалы крупных. На рис.1.4. представлена динамика распределения средств предприятий и населения в банках РФ до кризиса 1998 г.

Рис. 1.4. Динамика распределения средств предприятий и населения в банках РФ

Достаточность капитала до 1998 г. имела в целом тенденцию к повышению.

К факторам, способствующим поддержанию устойчивости в условиях падения номинальных ставок, можно было отнести:

-не все ресурсы обходились банкам так дорого, как депозиты населения;

-операции столичных банков в значительной мере осуществляются в иностранной валюте, но основную амортизационную роль сыграл рынок государственных долговых обязательств (ГКО);

-доходы от операций с ценными бумагами компенсировали многим банкам уменьшение процентных доходов и доходов от валютных операций;

-средняя доля просроченных кредитов составила на конец 1996 г. 2,9% от общей суммы выданных кредитов.

Положительным фактором в деятельности российской банковской системы того периода является то, что начали функционировать как универсальные, так и специализированные КБ, обслуживающие экономические интересы государственных предприятий и частных лиц; работу фондовых, товарных и сырьевых бирж; функционирование торговых предприятий и производителей товаров, страховых компаний и инвестиционных фондов, промышленных и сельскохозяйственных предприятий. Кроме того банки начали активнее участвовать в реструктуризации экономики России, что способствует сглаживанию наслаивающихся проблем и деформаций в сферах производства, распределения и потребления.

Некоторые показатели деятельности 10 крупнейших банков России тех лет (представивших балансы по счетам второго порядка) за 1996 г. приведены в табл. 1.1-1.6.[6]