Функционирование предприятия в сфере услуг ипотечного кредитованияРефераты >> Банковское дело >> Функционирование предприятия в сфере услуг ипотечного кредитования

Резюмируя все изложенное, можно с уверенностью утверждать, что внедрение в практику различных схем ипотечного кредитования оказывает благоприятное воздействие и на макроэкономическую ситуацию в стране.

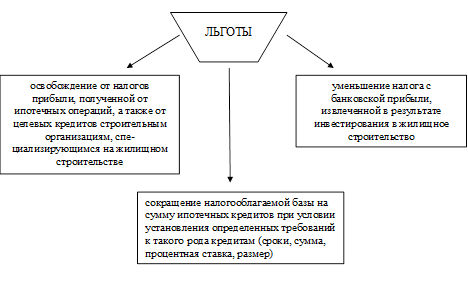

Государственная поддержка должна быть, без нее не обойтись и в условиях рынка она должна реализовываться в предоставлении определенных льгот участникам ипотечного кредитования (рисунок 3.1).

Рисунок 3. 1 - Льготы государственной поддержки для банков

Было бы также крайне желательно предусмотреть на государственном уровне возможности предоставления ипотечным банкам целевых льготных кредитов на обеспечение финансовой базы долгосрочного льготного ипотечного кредитования при должном контроле над расходами этих средств.

Для повышения потребительского спроса населения необходимо предоставление льгот заемщикам или их определенным категориям (социально необеспеченным). Возможно несколько вариантов централизованного субсидирования заемщиков. Основной способ — погашение части первоначального взноса, что облегчит доступ к ипотечным кредитам менее обеспеченным слоям населения.

Другой способ (более привлекательный) — погашение части долга заемщика в течение определенного (или всего) срока кредитования. Такая сумма вычисляется и закладывается в соответствующие статьи бюджета. Создавая систему ипотечного кредитования с учетом различных вариантов централизованного субсидирования, правительство сможет на качественно новом уровне решить острую социальную проблему обеспечения населения жильем.

Еще одной важной проблемой остается необходимость пересмотра принципов налогообложения доходов от продажи недвижимого имущества, а также ставки налога, госпошлин и иных сборов при оформлении сделок с недвижимостью. Важным направлением преодоления финансовых трудностей, связанных с получением ипотечных кредитов, является формирование структур, объединяющих экономические интересы ряда организаций, так или иначе задействованных в ипотечном процессе: банки, ипотечные компании, инвестиционные компании и предприятия, страховые, юридические, риелторские, оценочные компании и т.д.

Требуется создать объединенное содружество этих организаций как единое целое, как единый комплекс для решения вопросов, связанных с ипотечным кредитованием.

Для ускорения развития ипотечного кредитования необходимо учесть различные экономические и социальные факторы. Это не только те, у кого высокий уровень инфляции в России, но и особенности функционирования финансовой системы, банковская деятельность, рынок недвижимого имущества, размер и структура доходов населения, традиции, противоречивые реалии экономики России, а также наряду с дореволюционным и советским опытом ипотечного кредитования следует учитывать и опыт зарубежных стран в этой области, что даст возможность более полно и всесторонне изучить все проблемы ипотечного кредитования и принимать наиболее оптимальные решения для их преодоления.

3.2 Разработка рекомендаций по совершенствованию деятельности предприятий в сфере услуг ипотечного кредитования

Из-за неполадок в финансовой мировой системе, вызванных кризисом в Америке, любое изменение ипотечных программ у нас в России порождает волну панических слухов [37, c. 17].

Действительно, российские банкиры обеспокоены ипотечным кризисом в США, от которого сильнее всего пострадали физические лица и паевые инвестиционные фонды, чьи бумаги были обеспечены "ипотечными" деньгами. Обвал рынка жилой недвижимости нанес экономике Соединенных Штатов ущерб в размере $200 млрд., специалисты предсказывают вторую волну дефолтов; возможно, обанкротятся более 1,2 млн. американских граждан.

Теперь российским банкам стало труднее занимать деньги для ипотечных кредитов на Западе. Объемы рефинансирования российских ипотечных займов уменьшились, а условия – ухудшились. Планируемая российскими банками секьюритизация на Западе отложена до лучших времен.

По мнению Григория Куликова, вице-президента Российской гильдии риэлторов, председателя совета директоров компании "МИЭЛЬ-Недвижимость", труднее всего придется мелким банкам, которые рассчитывали раздать как можно больше ипотечных кредитов и быстро их секьюритизировать. Большая часть таких кредитов была выдана в 2005 – 2006 гг., когда цена квадратного метра постоянно росла, и банкам не нужно было слишком тщательно проверять платежеспособность клиента, ведь реализация на рынке заложенной квартиры в любом случае покрывала убытки. Теперь ситуация изменилась.

Но, несмотря на все это, банки не собираются отказываться от ипотечных кредитных продуктов. Григорий Куликов, полагает, что в будущем количество квартир, купленных с помощью кредита, будет только расти. Не за горами время, когда по ипотеке будет приобретаться каждая вторая квартира.

С тем, что американский кризис не так страшен для России, как кажется, согласна и Татьяна Копыстыринская, руководитель отдела ипотеки инвестиционно-девелоперской компании "Сити-XXI век". Не надо забывать, что между российской ипотекой и американской – большая разница, хотя бы в возрасте. Рынок ипотечных кредитов существует в США с 30-х годов прошлого века, и за это время переживал немало спадов и подъемов не исключено, что данный кризис – один из этапов этого трудного пути. В США только объем непогашенной рисковой ипотеки достиг 1,3 трлн. долларов. А в России объем ипотечного рынка, (которому всего-то 10 лет) составил около 600 миллиардов рублей.

Кроме того, в Америке суммы ипотечных кредитов превышали стоимость приобретаемой недвижимости, а у нас практически все банки выдают сумму кредита, которая гораздо меньше стоимости покупаемых квартиры или дома (максимальное соотношение суммы кредита к сумме первоначального взноса на сегодня - 95%-5%) [37, c. 19].

Большинство американских ипотечных кредитов были выданы с "плавающими" процентными ставками, привязанными к индексу LIBOR (усредненной процентной ставке на Лондонском межбанковском рынке). В таком случае заемщик напрямую зависит от ситуации на финансовом рынке. Для российских кредитов, "плавающие" ставки несвойственны. Фиксированная ставка для российского заемщика удобнее, он всегда может рассчитать свои расходы, и меньше рискует стать несостоятельным.

Нет сомнений в том, что банки будут придирчивей выбирать клиентов. По данным агентства ООО "Центр ипотечных программ", если в июле 2007 года банки, с которыми сотрудничает компания, отказали в ипотечном кредите только одному человеку, то в сентябре не повезло уже двенадцати. Заемщикам нужно готовиться и к другим переменам.

Банки постепенно сокращают программы, где не предусмотрено внесение первого взноса. Будущим заемщикам нужно будет располагать собственными "стартовыми" средствами.

На сегодняшний день банки стали уделять гораздо больше внимания кредитной истории потенциального заемщика. И если вы выступили поручителем за кредит, который брали ваши родственники или друзья, в случае их финансовых затруднений вам придется им помочь.