Функционирование предприятия в сфере услуг ипотечного кредитованияРефераты >> Банковское дело >> Функционирование предприятия в сфере услуг ипотечного кредитования

Следующим нормативным документом по вопросам ипотечного кредитования стала утвержденная постановлением Правительства РФ от 11 января 2000 года № 28 Концепция развития системы ипотечного Жилищного кредитования в Российской Федерации, которая вобрала в себя весь накопившийся к этому времени опыт создания и функционирования механизма ипотечного кредитования, как в странах с развитой рыночной экономикой, так и опыт жилищного финансирования в регионах Российской Федерации. В документе определены основные направления для создания механизма жилищного кредитования (рисунок 1.5) [6, c. 28].

Рисунок 1.5 - Основные направления для создания механизма жилищного кредитования

Концепция включает в себя подробное описание задач и функций, основных участников рынка ипотечного жилищного кредитования (заемщиков, продавцов жилья, кредиторов, агентства по ипотечному жилищному кредитованию, органов государственной регистрации прав недвижимого имущество и сделок с ним, страховых компаний, оценщиков, риелторских фирм, инвесторов, инфраструктурных звеньев), а также процесса предоставления ипотечных кредитов.

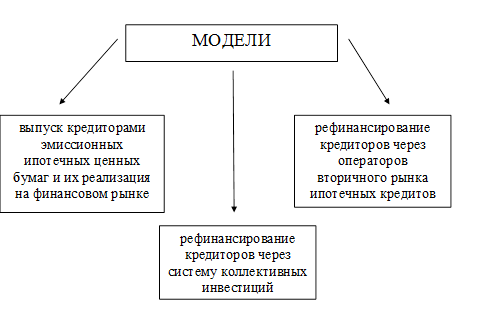

Значительную роль в развитии ипотечного кредитования должен сыграть намеченный в Концепции организационно-экономический механизм привлечения кредитных ресурсов. В соответствии с данным документом по мере развития первичного и вторичного рынков ипотечных кредитов могут использоваться модели привлечения долгосрочных кредитных ресурсов (рисунок 1.6).

Рисунок 1.6 - Модели привлечения долгосрочных кредитных ресурсов

Федеральный закон от 11 ноября 2003 года № 152-ФЗ "Об ипотечных ценных бумагах" стал серьезным шагом к созданию нормативных предпосылок для формирования рынка ипотечных ценных бумаг. В настоящее время ведется разработка нормативных правовых актов, регулирующих рынок ипотечных ценных бумаг. Роль государства на этапе развития рынка ипотечного кредитования заключается не только в совершенствовании законодательной базы, позволяющей обеспечить надежную защиту инвесторов, но и в предоставлении государственной поддержки в виде прямых инвестиций и государственных гарантий для обеспечения притока долгосрочных и максимально дешевых средств частных консервативных инвесторов в сектор ипотеки, а также для покрытия дополнительных рисков, в том числе возникающих в связи с несоответствием сроков привлечения ресурсов на финансовом рынке и сроков, на которые предоставляются ипотечные кредиты [3, c. 25].

Следующий этап развития ипотечного жилищного кредитования связан с федеральной целевой программой "Жилище" на 2002—2010 гг. принятой постановлением Правительства РФ от 17 сентября 2001 года № 675. В программе предусмотрены меры по развитию системы рефинансирования ипотечных жилищных кредитов путем предоставления государственных гарантий по заимствованиям Агентства по ипотечному жилищному кредитованию (АИЖК). Эти меры нацелены на привлечение ресурсов долгосрочных инвесторов в ипотечное кредитование путем повышения привлекательности для инвесторов облигаций, эмитируемых АИЖК. Новый этап развития ипотечного жилищного кредитования связан с активным процессом совершенствования законодательных основ регулирующих деятельность различных субъектов рынка ипотечных жилищных кредитов. Принятие Государственной Думой в конце 2004 года пакета законов, направленных на формирование рынка доступного жилья, создает условия для повышения платежеспособного спроса населения на жилье и жилищные кредиты, а также увеличения объемов жилищных кредитов и предложения жилья на рынке.

Практическая реализация намеченных мер требует не только нормативного правового развития принятого законодательства, но и конкретных мер государственной поддержки развития рынка доступного жилья и ипотечного жилищного кредитования.

2. Анализ услуг в структуре ипотечного кредитования на предприятии ООО "Центр ипотечных программ"

2.1 Анализ организации ипотечного кредитования ООО "Центр ипотечных программ"

Компания ООО "Центр ипотечных программ" начала свою деятельность на новосибирском рынке недвижимости в 2006 году в форме открытого акционерного общества со 100% капиталом Новосибирской области. С первого дня в компании работала команда профессиональных специалистов с многолетним опытом работы, которые стояли у истоков зарождения рынка недвижимости города Новосибирска. Первоначально компания оказывала услуги по аренде квартир и продаже недвижимости вторичного рынка.

Затем, компания вышла на рынок ипотечного кредитования — в активном сотрудничестве с банками и кредитными организациями начинает работу по кредитованию физических и юридических лиц под залог движимого и недвижимого имущества.

ООО "Центр ипотечных программ" является официальным партнером крупных банков города:

- ОАО Банк Левобережный;

- ОАО Собинбанк;

- ОАО Альфа-Банк;

- ОАО КИТ Финанс;

- Инвестиционный Банк;

- ОАО УРСА Банк.

Так же сотрудничает с банками: ОАО АК БАРС БАНК, ЗАО Банк ВТБ 24, ОАО Газпромбанк, Ипотечный банк Delta Kredit, ЗАО Банк Жил Финанс, ЗАО ИпоТекБанк, ЗАО Райффайзенбанк, АКБ РосЕвроБанк.

ООО "Центр ипотечных программ" является официальным партнером страховых компаний: ОАО Регионгарант, СО Россия, СК Русский мир, ОАО Росстрах.

Делая ставку на оказание высокопрофессиональных услуг и на максимальное географическое удобство для клиентов, компания отказалась от пути многофилиального развития бизнеса и на сегодняшний день располагается в большом офисе представительского класса в самом центре города Новосибирска.

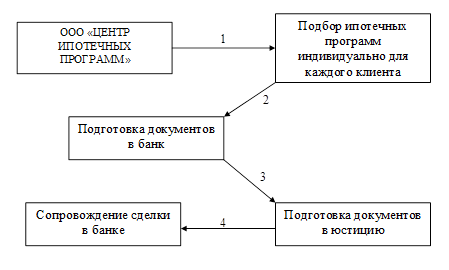

В настоящее время компания ООО "Центр ипотечных программ" — это крупная компания, оказывающая услуги во всех сегментах рынка недвижимости, и по праву занимающая одну из лидирующих позиций на рынке недвижимости (рисунок 2.1).

Рисунок 2.1 - Структура обслуживания клиентов в ООО "Центр ипотечных программ"

1- подбор ипотечных программ индивидуально для каждого клиента. Очень важно получить консультацию специалиста-риэлтора именно на предварительном этапе. Он сможет оценить всю сложность предстоящей сделки, будь то просто покупка квартиры или обменная операция. И в зависимости от этого будет предложена та или иная схема ипотечного кредитования;

2 - подготовка документов в банк. Для того, чтобы получить ипотечный кредит, в банк необходимо предоставить определенный пакет документов. В каждом банке он свой. Специалисты агентства заполняют заявку на получение кредита, самостоятельно формируют полный комплект документов, который сдается в банк;

3 - сопровождение сделки в банке. Агенты и эксперты, работающие в ипотечном отделе ООО "Центр ипотечных программ" хорошо знают тот необходимый пакет документов по квартире, который требуется в том или ином банке и при необходимости предоставляют свои консультации и помощь в его формировании;