Функционирование предприятия в сфере услуг ипотечного кредитованияРефераты >> Банковское дело >> Функционирование предприятия в сфере услуг ипотечного кредитования

Все больше банков требуют подтверждения доходов именно в форме 2-НДФЛ, тех, которые выдают в бухгалтерии на работе. Соответственно, предпочтение будут отдавать клиентам с "белой" зарплатой.

Уменьшится доля досрочных погашений ипотечных кредитов. Сегодня часто кредит погашается досрочно, в течение 4 – 7 лет. Но банки от этого не ввосторге – "безвременно" теряя заемщика, они теряют доход. В Европе же средний срок ипотеки – 10 – 25 лет.

Банки включают в договор пункты, серьезно затрудняющие досрочное погашение. Например, от заемщика могут потребовать подавать заявление о каждом предварительном платеже не менее чем за две недели, то есть на практике, — проценты ему придется платить за следующий месяц. Время запрета на досрочное погашение кредита часто увеличивается с шести месяцев до года.

Специалисты сходятся во мнении, что банки будут предлагать больше рублевых продуктов. Что касается роста кредитных ставок, то наши эксперты не ожидают их серьезного роста. Увеличение может составить 1 – 2%, и то, больше на рынке новостроек. Выиграют "крепкие середнячки" впрочем, для тех, кто хочет купить небольшую квартиру эконом-класса или просто улучшить жилищные условия, изменения пойдут на пользу. Таким заемщикам – зеленая улица. Логика простая – если заемщик платить не сможет, то "среднюю квартиру" легче реализовать, чем шикарный коттедж или элитные апартаменты.

Сегодня банкиры стараются сократить количество очень больших кредитов. Надежнее вместо одного элитного кредитного продукта создать несколько более скромных. Значит, на рынке наступает время "крепких середнячков", тех, у кого может быть не сногсшибательный, но надежный доход. И у таких клиентов есть выбор.

На рынке есть множество программ, которые позволяют улучшить жилищные условия с помощью ипотеки.

ООО "Центр ипотечных программ" совместно с Русским ипотечным банком планирует реализовать программу "Новые метры", которая позволяет купить новую квартиру, а старую продать позже. Как правило, чем больше размер первоначального взноса и чем больше срок кредитования, тем меньше процентная ставка по кредиту.

Понятно, что на фоне грядущего ужесточения требований, удержать привлекательные условия для заемщиков и сохранить "завлекалочки", которыми пользовались многие кредиторы, могут позволить себе крупные банки, которые давно работают на рынке ипотечного кредитования.

В качестве рекомендаций по совершенствованию деятельности предприятий в сфере услуг ипотечного кредитования ООО "Центр ипотечных программ" можно предложить использовать для своих клиентов наиболее выгодные кредитные продукты, которые предоставляют следующие банки:

- Абсолют-банк: намерен сохранить кредит без первоначального взноса. Это кредит на приобретение жилья на вторичном рынке, для заемщиков у которых нет накоплений, но есть квартира. Предоставляется два кредита: стандартный и на формирование первоначального взноса;

- Альфа-банк: разрешает частично подтверждать доход "по форме банка";

- Банк Москвы: продолжат предоставлять кредиты в швейцарских франках по ставке, ниже рыночной;

- КИТ-финанс: один из немногих принял плавающие процентные ставки в рублях, которые привязаны к размеру индикативной ставки MosPrime 3M (Moscow Prime Offered Rate). MosPrime 3M рассчитывается Национальной валютной ассоциацией. Плавающая ставка – один из способов снизить процент: если же значение индекса падает, заемщик может сэкономить на выплате процентов. Однако надо следить за инфляцией. Как мы уже знаем, индикатор может и повысить процент. Тем не менее, в 2007 году брать рублевый кредит с "плавающим" процентом было выгодно;

- Русский Ипотечный Банк: нет штрафов за досрочное погашение и решение о выдаче кредита действительно в течение 6 месяцев; то есть, заемщик может спокойно заниматься подбором квартиры.

Важнейшими инструментами конкурентной борьбы для ООО "Центр ипотечных программ" может выступить агрессивная маркетинговая политика, а также стратегия вертикальной и горизонтальной диверсификации. Для достижения поставленных задач предприятию необходимо:

1) расширить и постоянно совершенствовать спектр предлагаемых клиентам продуктов по ипотеке и уровень сервиса;

2) развивать сеть каналов дистрибуции кредитных продуктов;

3) непрерывно совершенствовать системы управления рисками ипотечного кредитования и взыскания, а также повышать операционную эффективность;

4) развивать маркетинговую деятельность и повышать узнаваемость бренда;

5) постоянно совершенствовать эффективность функционирования и управления;

6) привлекать к работе высокопрофессиональных специалистов для успешной реализации стратегии.

3.3 Оценка эффективности разработанных рекомендаций по развитию ипотечного бизнеса на предприятии ООО "Центр ипотечных программ"

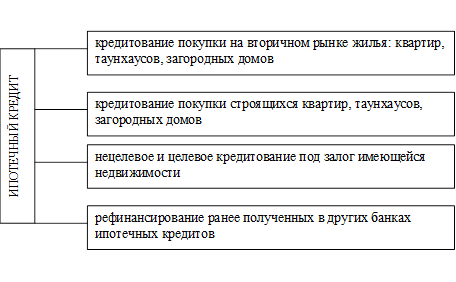

Расширение спектра ипотечных продуктов определяется, прежде всего, востребованностью того или иного продукта на рынке. На сегодняшний день на рынке недвижимости наиболее востребованными несколько видов ипотечных кредитов (рисунок.3. 2).

Рисунок 3. 2 - Основные виды ипотечных кредитов

Относительно новым для российского рынка ипотечного кредитования продуктом является кредитование покупки земельного участка и кредитование под залог земельного участка.

На фоне роста стоимости жилья на вторичном рынке новостройки становятся наиболее доступным видом недвижимости. Однако многие клиенты опасаются приобретать квартиру в новостройках из-за нашумевшей проблемы обманутых дольщиков. Учитывая данную ситуацию, большинство банков предпочитают предоставлять ипотечные кредиты на приобретение квартир только на вторичном рынке жилья или на первичном рынке жилья в одобренных новостройках. С целью повышения уверенности клиента при приобретении квартиры в новостройке необходимо развивать сотрудничество с проверенными строительными компаниями.

Развитие каналов продаж является ключевым инструментом завоевания доли на региональном рынке ипотечного кредитования. Выделяют несколько основных каналов продаж ипотечных продуктов (рисунок 3.3).

Рисунок 3.3 - Основные каналы продаж ипотечных продуктов

Развитие маркетинговой деятельности должно базироваться, прежде всего, на проведении рекламной кампании в российских регионах, направленной на повышение узнаваемости в точках присутствия и поддержку предлагаемых ипотечных программ.

Основополагающий принцип рекламной деятельности ООО "Центр ипотечных программ", развивающего ипотеку в регионах, — реклама имиджа. Стратегической задачей является превращение положительного внутреннего имиджа во внешний. Инструментом достижения поставленной цели является функциональность рекламы — реклама в различных ее проявлениях должна быть полезной, приятной, удобной, дающей пищу для размышлений и собственных выводов.