Анализ использования финансовых ресурсов на ОАО Волгателеком

14. Расчетно-сервисный центр обеспечивает успешную коммерческую деятельность ОАО по предоставлению клиентам услуг электросвязи; организацию и проведение расчетов с клиентами за предоставляемые услуги связи, правильное применение нормативных актов по предоставлению услуг электросвязи, предоставление услуг справочно-информационного характера, разработку технологий по работе с клиентами и обработке информации.

15. Отдел компьютерных технологий осуществляет внедрение по структурным подразделениям филиалам акционерного общества вычислительной техники и компьютерных технологий, исследование и определение перспектив применения новых компьютерных технологий в отраслях акционерного общества.

16. Отдел новых технологий связи осуществляет анализ и использование информации о научно – технических достижениях и передовом опыте, на основе анализа организует применение новых технологий на сетях связи филиала.

17. Проектно – конструкторский отдел осуществляет подготовительные работы к изысканиям и проектированию, разработку и выпуск проектно – сметной документации, типовых проектов на строительство, реконструкцию и капитальный ремонт сооружений связи.

18. Производственная лаборатория организует работу по совершенствованию эксплуатации средств связи, разрабатывает мероприятия направленные на улучшение технического состояния и повышение технико-экономических средств связи.

В состав предприятия входят 7 филиалов расположенных в райцентрах республики. Непосредственное руководство деятельностью филиала осуществляет директор. Для обеспечения более эффективного руководства и контроля, заместители директора курируют конкретные направления деятельности филиала.

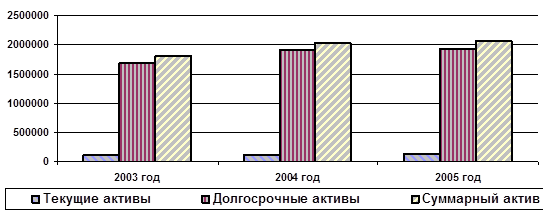

Основной формой финансового планирования на ОАО «ВолгаТелеком» является баланс доходов и расходов, состоящий из следующих разделов: доходы и поступления средств, расходы и отчисления средств, кредитные взаимоотношения, взаимоотношения с бюджетом. В структуре актива баланса на конец анализируемого периода долгосрочные активы составили 93,75%, а текущие активы – 6,25%. Валюта баланса предприятия за анализируемый период увеличилась на 264 038,00 тыс. руб. или на 14,71%, что косвенно может свидетельствовать о расширении оборота.

На изменение структуры актива баланса повлиял рост суммы долгосрочных активов на 251 660,00 тыс. руб. или на 15,00% и рост суммы текущих активов на 12 378,00 тыс. руб. или на 10,64%. Сокращение доли оборотных активов делает имущество предприятия менее мобильным.

Рисунок 2.1 – Структура актива баланса ОАО «ВолгаТелеком»

На изменение структуры актива баланса повлияло, главным образом, изменение суммы долгосрочных активов.

Изменения в составе долгосрочных активов в анализируемом периоде связаны с изменением следующих составляющих:

сумма основных средств в анализируемом периоде увеличилась на 225 126,00 руб., или на 13,65%;

сумма незавершенных инвестиций уменьшилась на 2 132,00 руб. или на 13,76%.

В составе текущих активов произошли следующие изменения:

сумма денежных средств уменьшилась в рассматриваемом периоде на 996,00 руб. или на 22,44%;

величина краткосрочной дебиторской задолженности увеличилась на 19 370,00 руб. или на 26,05%;

величина товарно-материальных запасов уменьшилась на 4 611,00 руб. или на 13,91%;

величина расходов будущих периодов уменьшилась на 1 232,00 руб. или на 35,58%;

сумма прочих текущих активов увеличилась на 203,00 руб. или на 534,21%.

Доля оборотных активов в структуре имущества предприятия изменилась в рассматриваемом периоде на -0,23% и составила 6,25%.

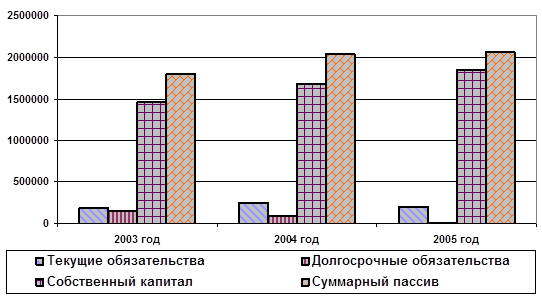

Формирование имущества предприятия может осуществляться как за счет собственных, так и за счет заемных средств, значения которых отображаются в пассиве баланса. Для определения финансовой устойчивости предприятия и степени зависимости от заемных средств необходимо проанализировать структуру пассива баланса.

На конец анализируемого периода доля собственного капитала, основного источника формирования имущества предприятия, в структуре пассивов увеличилась и составила 89,22%. При этом коэффициент соотношения суммарных обязательств и собственного капитала на протяжении анализируемого периода имел тенденцию к падению и уменьшился на 0,07, составив 0,16.

Это может свидетельствовать об относительном повышении финансовой независимости предприятия и снижении финансовых рисков.

В абсолютном выражении величина собственного капитала увеличилась на 382 339,00 руб., т.е. на 26,29%.

Проанализируем, какие составляющие собственного капитала повлияли на это изменение:

– добавочный капитал уменьшился на 7 891,00 руб., или на 1,66%;

– прочий собственный капитал увеличился на 390 230,00 руб. или на 39,84%.

В структуре собственного капитала на конец анализируемого периода удельный вес:

– добавочного капитала составил 25,42%;

– прочего собственного капитала составил 74,58%.

Сумма долгосрочных обязательств на конец анализируемого периода уменьшилась на 91,81% и составила 12 640,00 руб.

Величина текущих обязательств в анализируемом периоде составила 209 235,00 руб. и увеличилась на 12,55%.

Увеличение текущих обязательств связано с изменением следующих составляющих (рисунок 2.2):

сумма кредиторской задолженности составила 161 436,00 руб. и увеличилась на 65,53%;

доходы будущих периодов составили 15 506,00 руб. и уменьшились на 23,66%;

резервы предстоящих расходов и платежей составили 31 547,00 руб. и уменьшились на 9,63%;

сумма прочих текущих обязательств составила 746,00 руб. и уменьшилась на 35,69%.

Анализ структуры финансовых обязательств говорит о преобладании краткосрочных источников в структуре заемных средств, что является негативным фактором, который характеризует неэффективную структуру баланса и высокий риск утраты финансовой устойчивости.

В структуре кредиторской задолженности на конец анализируемого периода удельный вес:

– счетов и векселей к оплате составил 75,13%;

– налогов к оплате составил 4,90%;

– дивидендов к выплате составил 0,02%;

– прочей кредиторской задолженности составил 19,95%.

Рисунок 2.2 – Структура пассива баланса ОАО «ВолгаТелеком»

Сопоставление сумм дебиторской и кредиторской задолженности показывает, что на начало анализируемого периода кредиторская задолженность превышала дебиторскую на 22 280,00 тыс. руб., т.е. отсрочки платежей должников финансировались за счет неплатежей кредиторам.

На конец анализируемого периода кредиторская задолженность превышала дебиторскую на 67 177,00 тыс. руб., т.е. отсрочки платежей должников финансировались за счет неплатежей кредиторам.

Анализ финансового состояния предприятия осуществляется с целью помочь прогнозированию и планированию притоков денежных средств.

На ОАО «ВолгаТелеком» выделяют три вида деятельности: основная, связанная с производством услуг связи; инвестиционная, связанная с приобретением и продажей долгосрочных активов и финансовая деятельность (выпуск ценных бумаг, погашение задолженностей и т.д.). Каждый из этих видов деятельности генерирует как притоки, так и оттоки денежных средств. Рассмотрим форму аналитического отчета о движении денежных средств прямым методом, которая представлена в таблице 2.1, составленную на основе отчета о движении денежных средств.