Анализ финансового состояния и финансовых результатов организации УК Успех

ОГЛАВЛЕНИЕ

ВВЕДЕНИЕ

ГЛАВА 1. Теоретические аспекты анализа финансового состояния организации

1.1 Содержание и основные компоненты анализа финансового состояния

1.2 Анализ ликвидности баланса

1.3 Анализ платежеспособности

1.4 Анализ финансовой независимости и устойчивости

1.5 Анализ деловой активности

ГЛАВА 2 Анализ финансового состояния на примере УК «Успех»

2.1 Общая характеристика деятельности организации

2.2 Анализ имущества и источников средств организации

2.3 Анализ ликвидности и платежеспособности

2.4 Анализ деловой активности

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗУЕМОЙ ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

Для ознакомления с деятельностью любой организации необходимо, изучить, возможно, большее число её сторон, сформировать на этой основе объективное мнение о положительных и отрицательных моментах в работе коллектива, выявить узкие места и возможности их устранения. При этом необходимо использовать ряд ключевых показателей, отражающих результаты хозяйственной деятельности анализируемой организации, которые непосредственно влияют на финансовые результаты работы и её финансовое состояние. Эффективность хозяйственной деятельности организации определяется в конечном итоге ее финансовым состоянием. Именно в показателях финансового состояния отражается уровень использования капитала и рабочей силы, положение расчетов и влияния формирования выручки, налогов, платежей и сборов на величину чистой прибыли как источника создания фондов накопления и социальной сферы организации, на ее платежеспособность. Объектом анализа финансового состояния предприятия являются показатели рассмотренные ниже. Источником информации для расчетов является форма №1 «Бухгалтерский баланс» предприятия (приложение №1). Далее анализируются результаты хозяйственной деятельности организации за отчетный период в сравнении с данными за аналогичный период прошлого года. Источником информации для расчетов является форма №2 «Отчет о прибылях и убытках» предприятия (приложение №2).

В работе приведен анализ финансового состояния и результатов на примере УК «Успех». Цель работы выявить сильные и слабые стороны организации УК «Успех», дать объективную оценку использования финансовых ресурсов и выявить пути улучшения финансового состояния в организации.

ГЛАВА 1 ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ АНАЛИЗА ФИНАНСОВОГО СОСТОЯНИЯ ОРГАНИЗАЦИИ

1.1 Содержание и основные компоненты анализа финансового состояния

Эффективность хозяйственной деятельности предприятия зависит от способности предприятия финансировать свою деятельность как за счет собственных, так и за счет привлеченных и заемных средств. Насколько предприятие способно финансировать свою деятельность, можно установить с помощью анализа финансового состояния. Финансовое состояние характеризуется:

1. Обеспеченностью финансовыми ресурсами, необходимыми для функционирования предприятия.

2. Размещением финансовых ресурсов.

3. Платежеспособностью.

4. Финансовой устойчивостью.

5. Эффективным использованием финансовых ресурсов и деловой активностью.

Таким образом, финансовое состояние представляет собой совокупность показателей, отражающих наличие, размещение и использование финансовых ресурсов предприятия.

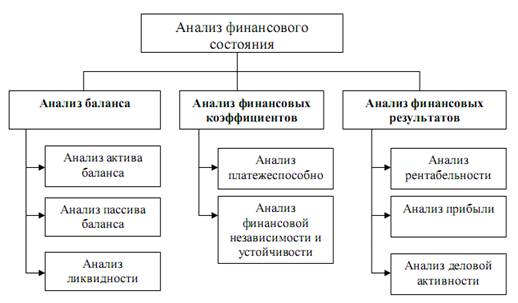

Основными компонентами анализа финансового состояния являются:

1. Анализ бухгалтерской отчетности. Бухгалтерская отчетность является информационной базой финансового анализа, а ее анализ - это инструмент для оценки текущего состояния и выявления проблем управления финансово-хозяйственной деятельностью предприятия. Для анализа финансового состояния используются следующие формы бухгалтерской отчетности:

- Форма № 1 «Бухгалтерский баланс».

- Форма № 2 «Отчет о прибылях и убытках».

- Форма № 3 «Отчет об изменениях капитала».

- Форма № 4 «Отчет о движении денежных средств».

- Форма № 5 «Приложение к бухгалтерскому балансу».

Для анализа может использоваться как годовая, так и квартальная отчетность. В бухгалтерской отчетности приводятся абсолютные данные, характеризующие состав имущества предприятия, размер собственного капитала и заемных средств, денежные потоки от инвестиционной, операционной и финансовой деятельности, выручку от реализации продукции (работ, услуг), себестоимость продукции (работ, услуг), прибыль предприятия и др. При этом данные приводятся по состоянию «на начало отчетного периода» и «на конец отчетного периода», а также за отчетный период и за предыдущий период.

2. Горизонтальный анализ. Горизонтальный анализ выражается в вычислении абсолютного и относительного отклонения показателей бухгалтерской отчетности за отчетный период с показателями предыдущих периодов.

3. Вертикальный анализ. Вертикальный анализ проводится с целью выявления структуры имущества, структуры источников средств, структуры дебиторской и кредиторской задолженности и т.д. Вертикальный анализ позволяет выявить удельный вес отдельных статей отчетности в общем итоговом показателе (в процентном выражении) и изменения структуры показателя в отчетном периоде по сравнению с предыдущим периодом.

4. Трендовый анализ. Трендовый анализ основан на определении темпов роста, прироста показателей за ряд лет, позволяет выявить общую тенденцию в динамике показателей.

5. Расчет финансовых коэффициентов. Система финансовых коэффициентов используется для анализа платежеспособности, финансовой устойчивости и финансовой независимости, деловой активности.

Объектом анализа финансового состояния предприятия являются баланс, платежеспособность и финансовая устойчивость, финансовые результаты деятельности.

Основные направления анализа представлены на рис. 1.1.

Рис. 1.1. Анализ финансового состояния предприятия

1.2 Анализ ликвидности баланса

Ликвидность баланса характеризует степень покрытия обязательств предприятия (пассив баланса) его активами (актив баланса), срок превращения которых в денежную наличность соответствует сроку погашения платежных обязательств.

С целью оценки ликвидности баланса все активы группируют по степени ликвидности, а обязательства – по срочности их погашения. Степень ликвидности активов зависит от скорости превращения их в денежные средства. Чем быстрее активы превращаются в деньги, тем выше степень их ликвидности. Активы предприятия по степени их ликвидности группируют в следующие четыре группы (по Шеремету):

А1. Наиболее ликвидные активы: денежные средства и краткосрочные финансовые вложения или по строкам баланса: стр. 260 + стр. 250.

А2. Быстро реализуемые активы: краткосрочная дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, прочие оборотные активы или по строкам баланса: стр. 240. + стр. 270

A3. Медленно реализуемые активы: запасы, налог на добавленную стоимость или строкам баланса: стр. 210 + стр. 220.

А4. Трудно реализуемые активы: Внеоборотные активы, долгосрочная дебиторская задолженность или по строкам баланса: стр. 190 + стр. 230.