Анализ финансового состояния и финансовых результатов организации УК Успех

На практике оценивают возможность восстановить свою платежеспособность. Оценка производится с помощью двух показателей:

1. Коэффициент обеспеченности оборотных активов собственными оборотными средствами

2. Коэффициент текущей ликвидности

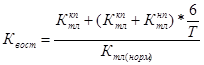

Если хотя бы один из коэффициентов или оба не соответствуют нормативному значению, то рассчитывается коэффициент восстановления платежеспособности, по формуле:

,

,

где: ![]() - коэффициент текущей ликвидности на конец периода

- коэффициент текущей ликвидности на конец периода

![]() - коэффициент текущей ликвидности на начало периода

- коэффициент текущей ликвидности на начало периода

![]() - коэффициент текущей ликвидности нормативный (равный 2)

- коэффициент текущей ликвидности нормативный (равный 2)

Т – количество месяцев в антикризисном периоде.

Если ![]() >1, то предприятие может восстановить свою платежеспособность, если

>1, то предприятие может восстановить свою платежеспособность, если ![]() <1, то нет

<1, то нет

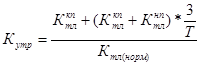

Если оба показателя соответствуют нормативам, то рассчитывается коэффициент вероятности утраты платежеспособности, по формуле:

Если ![]() <1, то предприятие может утратить свою платежеспособность.

<1, то предприятие может утратить свою платежеспособность.

1.4 Анализ финансовой независимости и устойчивости

Финансовая независимость характеризует зависимость предприятия от внешних источников финансирования и оценивается следующими показателями:

1. Коэффициент автономии.

2. Коэффициент соотношения заемных и собственных средств.

3. Наличие собственного оборотного капитала.

4. Коэффициент обеспеченности оборотного капитала собственными средствами.

5. Коэффициент маневренности собственных средств предприятия.

6. Коэффициент финансовой устойчивости.

Коэффициент автономии (![]() ) показывает, сколько собственного капитала (СК) приходится на один рубль всех источников средств предприятия (ИС). Рассчитывается по формуле:

) показывает, сколько собственного капитала (СК) приходится на один рубль всех источников средств предприятия (ИС). Рассчитывается по формуле:

![]() или

или ![]()

Рекомендуемое значение: ![]() ≥0,5. Это означает, что на один рубль всех источников средств как минимум 50 копеек должно быть собственных. Рост коэффициента свидетельствует о возрастании финансовой независимости предприятия.

≥0,5. Это означает, что на один рубль всех источников средств как минимум 50 копеек должно быть собственных. Рост коэффициента свидетельствует о возрастании финансовой независимости предприятия.

Коэффициент соотношения заемных и собственных средств (![]() ) показывает, сколько заемных средств (ЗС) предприятие привлекает на один рубль собственного капитала (СК). Рассчитывается по формуле:

) показывает, сколько заемных средств (ЗС) предприятие привлекает на один рубль собственного капитала (СК). Рассчитывается по формуле:

![]() или

или ![]()

Рекомендуемое значение: ![]() ≤1. Это означает, что на один рубль собственного капитала предприятие должно привлекать не более одного рубля заемных средств. Снижение данного коэффициента свидетельствует об уменьшении финансовой зависимости предприятия от внешних источников финансирования.

≤1. Это означает, что на один рубль собственного капитала предприятие должно привлекать не более одного рубля заемных средств. Снижение данного коэффициента свидетельствует об уменьшении финансовой зависимости предприятия от внешних источников финансирования.

Собственный оборотный капитал (СОК) - собственные оборотные средства (СОС), или чистые оборотные активы (ЧОА), показывает, какая сумма оборотных активов сформирована за счет собственного капитала. Внеоборотные и оборотные активы имеют свои источники формирования. Внеоборотные активы (ВА) формируются, как правило, за счет собственного капитала и за счет долгосрочных заемных средств (долгосрочных обязательств - ДО). При этом не исключается возможность финансирования внеоборотных активов за счет краткосрочных кредитов и займов. Оборотные активы формируются как за счет собственного капитала, так и за счет заемных средств, а именно краткосрочных кредитов и займов, кредиторской задолженности и прочих краткосрочных обязательств (КО). Величину собственного оборотного капитала следует рассчитывать по формуле:

СОК = (СК + ДО) - ВА или

СОК = (стр.490 + стр.590) – стр.190.

Получила широкое распространение и другая формула определения СОК

СОК = ОА – КО или СОК = стр.290 – стр.690.

Необходимо отметить, что методика расчета величины собственного оборотного капитала, принимаемой для расчета ![]() , в учебниках и учебных пособиях различается.

, в учебниках и учебных пособиях различается.

Коэффициент обеспеченности оборотного капитала собственными средствами (![]() ) показывает, какая часть оборотного капитала формируется за счет собственного капитала. Рассчитывается по формуле:

) показывает, какая часть оборотного капитала формируется за счет собственного капитала. Рассчитывается по формуле:

![]() или

или ![]() или

или

![]()

Рекомендуемое значение: ![]() ≥1 или в процентах - 10%. Это значит, что как минимум 10% оборотных активов должно быть сформировано за счет собственного капитала. Чем больше значение данного показателя, тем лучше финансовое состояние предприятия (лучше

≥1 или в процентах - 10%. Это значит, что как минимум 10% оборотных активов должно быть сформировано за счет собственного капитала. Чем больше значение данного показателя, тем лучше финансовое состояние предприятия (лучше ![]() = 0,5), тем больше у предприятия возможности проводить независимую финансовую политику.

= 0,5), тем больше у предприятия возможности проводить независимую финансовую политику.

Коэффициент маневренности собственных средств предприятия (![]() ) показывает, какая часть собственного капитала используется для финансирования текущей деятельности (оборотных активов), а какая для финансирования долгосрочных активов (внеоборотных активов). Рассчитывается по формуле:

) показывает, какая часть собственного капитала используется для финансирования текущей деятельности (оборотных активов), а какая для финансирования долгосрочных активов (внеоборотных активов). Рассчитывается по формуле:

![]() или

или ![]()

Рекомендуемое значение: ![]() ≥0,2÷0,5 или в процентах – 20 – 50%. Это означает, что от 20 до 50% собственного капитала должно быть направлено на финансирование текущей деятельности (оборотных активов). Данный показатель характеризует степень мобильности использования собственных средств предприятия.

≥0,2÷0,5 или в процентах – 20 – 50%. Это означает, что от 20 до 50% собственного капитала должно быть направлено на финансирование текущей деятельности (оборотных активов). Данный показатель характеризует степень мобильности использования собственных средств предприятия.

Коэффициент финансовой устойчивости (![]() ) показывает, какая часть активов финансируется за счет собственного капитала и долгосрочных обязательств, т.е. устойчивых пассивов. Рассчитывается по формуле:

) показывает, какая часть активов финансируется за счет собственного капитала и долгосрочных обязательств, т.е. устойчивых пассивов. Рассчитывается по формуле:

![]() или

или ![]()

Чем больше значение данного показателя, тем устойчивее финансовое состояние предприятия. В зарубежной практике значение данного коэффициента - 0,75÷0,9. От 75% до 90% активов должно формироваться за счет собственного капитала и долгосрочных обязательств, чтобы обеспечить предприятию устойчивое финансирование хозяйственной деятельности.