Анализ финансового состояния предприятия и его финансовой устойчивости

Коэффициент обеспеченности материальных запасов

Кмз СОС / МПЗ (1.18)

где МПЗ - материально-производственные запасы

Коэффициент соотношения запасов и собственных оборотных средств

Кмпз = МПЗ / СОС (1.19)

По сути, это показатель обратный показателю обеспеченности материальных запасов. Его нормативное значение, как правило, больше 1, а с учетом нормального значения предыдущего показателя он не должен превышать 2. Значительное повышение данного критерия свидетельствует об ухудшении положения, поскольку это означает, что имеет место высокая доля неработающего капитала.

Как указывалось раньше, материально-производственные запасы формируются как за счет собственных оборотных средств, так и за счет краткосрочных ссуд и займов, а так же кредиторской задолженности по товарным операциям.

С учетом этого, для анализа представляет интерес показатель покрытия запасов.

Коэффициент покрытия запасов

Кп = (СОС+ КК +КЗ) МПЗ (1.20)

где КК - краткосрочные кредиты банков и займов,

КЗ - кредиторская задолженность по товарным операциям).

Следующим показателем, характеризующим состояние оборотных средств, является показатель маневренности собственного капитала.

Коэффициент маневренности собственного капитала равен:

Кск = СОС / СК (1.21)

Этот коэффициент показывает, какая часть собственных средств предприятия находится в мобильной форме, позволяющей относительно свободно ими маневрировать. Обеспечение собственных текущих активов собственным капиталом является гарантией устойчивости финансового состояния при неустойчивой кредитной политике. Высокое значение коэффициентов маневренности положительно характеризует финансовое состояние.

С финансовой точки зрения, чем выше коэффициент маневренности, тем лучше финансовое состояние.

Показатель маневренности функционального капитала (собственных оборотных средств).

Кфк = (ДС + КФВ)/ СОС (1.22)

где ДС - денежные средства,

КФВ - краткосрочные финансовые вложения),

Этот показатель характеризует ту часть собственных оборотных средств, которая находится в форме денежных средств и ценных бумагах, то есть средствах имеющих абсолютную ликвидность. Для нормально функционирующего предприятия этот показатель меняется от 0 до 1.

Рост показателя в динамике рассматривается как положительная тенденция.

Коэффициент критической ликвидности (Кл) показывает, какую часть текущей задолженности организация может покрыть в ближайшей перспективе при условии полного погашения дебиторской задолженности:

![]() , (1.23)

, (1.23)

КДЗ – краткосрочная дебиторская задолженность;

ТО – текущие обязательства.

Нормативное ограничение > 0,7 означает, что денежные средства и предстоящие поступления от текущей деятельности должны покрывать текущие долги. Для повышения уровня уточненной ликвидности необходимо способствовать росту обеспеченности запасов собственными оборотными средствами. Для чего следует увеличивать собственные оборотные средства обоснованно снижать уровень запасов. Динамика значений именно коэффициента текущий ликвидности, наиболее точно отражает текущую платежеспособность предприятия.

Коэффициент соотношения заемных и собственных средств рассчитывается по следующей формуле:

![]() , (1.24)

, (1.24)

где ЗК – заемный капитал;

СК – собственный капитал.

Коэффициент автономии источников формирования запасов показывает долю собственных оборотных средств в общей сумме основных источников формирования запасов:

![]() (1.25)

(1.25)

где А – активы.

Коэффициент финансовой зависимости:

![]() , (1.26)

, (1.26)

Коэффициент финансовой устойчивости показывает какая часть активов финансируется за счет постоянных устойчивых пассивов или источников финансирования:

![]() (1.27)

(1.27)

Коэффициент оборачиваемости дебиторской задолженности:

![]() (1.28)

(1.28)

где В – выручка от реализации;

ДЗ – дебиторская задолженность со сроком погашения менее года.

Коэффициент среднего срока оборота дебиторской задолженности:

КСрОборДЗ = 365 * ДЗ / В, (1.29)

где КСрОборДЗ – коэффициент среднего срока оборота дебиторской задолженности

Коэффициент оборачиваемости кредиторской задолженности:

КобКЗ = В / КЗ, (1.30)

где КЗ – кредиторская задолженность.

Коэффициент среднего срока оборота кредиторской задолженности:

КСрОборКЗ = 365 * КЗ / В, (1.31)

Расчет указанных показателей и определение на их основе ситуаций позволяет выявить положение, в котором находится предприятие и наметить меры по его улучшению.

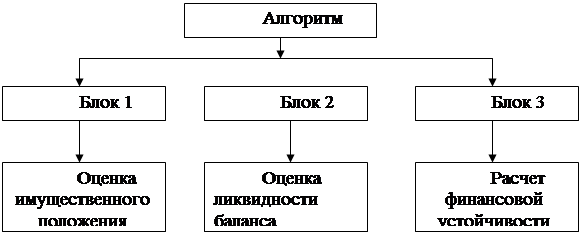

В работе выработан алгоритм финансово-хозяйственной деятельности, который показан на рис. 1.3.

Рис. 1.3 Алгоритм финансово-хозяйственной деятельности

Таким образом, мы установили следующее:

Финансовая устойчивость предприятия - это финансовая независимость, способность маневрировать собственными средствами, достаточная финансовая обеспеченность бесперебойного процесса деятельности.

Существует ряд показателей, характеризующих финансовую устойчивость и платежеспособность предприятия.

Финансовое состояние может быть устойчивым, неустойчивым и кризисным.

Чтобы оценить финансовую устойчивость предприятия достаточно использовать относительно небольшое число показателей, так как дополнительные показатели излишне усложняют и вносят порядочную путаницу в анализ.

1.5 Роль финансового анализа для предварительной оценки эффективности работы организации

Содержание и основная целевая установка финансового анализа - оценка финансового состояния и выявление возможности повышения эффективности функционирования хозяйствующего субъекта с помощью рациональной финансовой политики. Финансовое состояние хозяйствующего субъекта - это характеристика его финансовой конкурентоспособности (т.е. платежеспособности, кредитоспособности), использования финансовых ресурсов и капитала, выполнения обязательств перед государством и другими хозяйствующими субъектами.[1]

В традиционном понимании финансовый анализ представляет собой метод оценки и прогнозирования финансового состояния предприятия на основе его бухгалтерской отчетности. Принято выделять два вида финансового анализа - внутренний и внешний. Внутренний анализ проводится работниками предприятия (финансовыми менеджерами). Внешний анализ проводится аналитиками, являющимися посторонними лицами для предприятия (например, аудиторами).

Анализ финансового состояния предприятия преследует несколько целей:

ü определение финансового положения;

ü выявление изменений в финансовом состоянии в пространственно-временном разрезе;

ü выявление основных факторов, вызывающих изменения в финансовом состоянии;