Бондовый рынок как экономическая составляющая новых членов Европейского Союза

| Индикатор процентной ставки для Эстонии | |||||||||||||

| Страна | Feb. 04 | Mar. 04 | Apr. 04 | May 04 | June 04 | July 04 | Aug. 04 | Sep. 04 | Oct. 04 | Nov. 04 | Dec. 04 | Jan. 05 | Feb. 05 |

|

Эстония |

4.77 |

4.56 |

4.63 |

4.53 |

4.36 |

4.23 |

4.29 |

4.00 |

4.15 |

4.17 |

4.28 |

4.08 |

- |

2. Бондовые рынки новых членов ЕС

2.1. Мальта

Исторически бондовый рынок Мальты начинает свое развитие, практически, в то же самое время, как и все 10 стран, вступивших в Евросоюз в мае 2004 года, то есть относительно недавно. Общий объем бондового рынка Мальты к ВВП традиционно занимает первое место среди всех новых стран членов ЕС. Это в первую очередь связано с большим бюджетным дефицитом страны (9.7%) от ВВП относительно других стран новых членов ЕС.

Объем бондового рынка на Мальте постоянно растет все это время, что свидетельствует о позитивной динамике в развитии бондового рынка страны. Так, в декабре 2000 года он составил €2,433 миллионов, что превысило 62% от ВВП [2]79. При этом долговые обязательства страны выпускаются тремя главными секторами. Ценные бумаги, выпущенные центральным правительством в 2000 году, составили 89% от всего бондового рынка. Остальные долговые обязательства были выпущены корпоративными учреждениями (5%) и денежно-кредитными финансовыми учреждениями (6%).

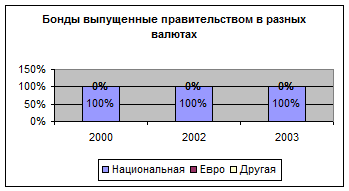

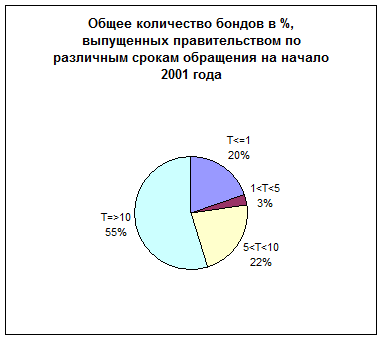

Все долговые обязательства, выпущенные центральным правительством, были деноминированны в мальтийской лире (см. рис. 2.1.1) . Больше чем половина правительственных долговых обязательств (55%) имели срок обращения, равный или выше десяти лет, в то время как 22% оставшихся долговых обязательств имели первоначальный срок оборачиваемости в пределах от пяти лет до десяти лет. 20% от общего количества, составили казначейские билсы с различным сроком действия до одного года включительно (см. рис. 2.1.2).

2.1.1. рис.

2.1.2 рис.

В дальнейшем правительство Мальты продолжило расширение эмиссий долговых обязательств. Общая сумма долговых обязательств выпущенных к декабрю 2002 года составила €2,836 миллионов или 68% от ВВП [3].

Долговые обязательства, выпущенные центральным правительством, составили тогда 87% от всего бондового рынка. Остальные долговые обязательства были выпущены корпорациями (8%) и денежно-кредитными финансовыми учреждениями (5%). Как видим, рост корпоративных бондов составил 3%.

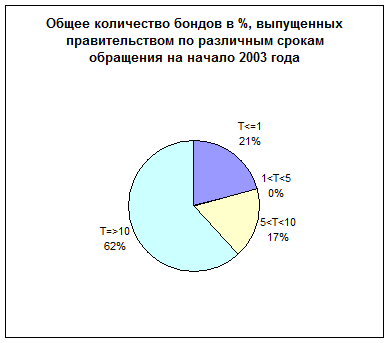

На первичном рынке, больше чем половина всех правительственных ценных бумаг (62%) были выпущены со сроком обращения равным десяти или более лет, в то время как 17% имели продолжительность обращения в пределах от пяти до десяти лет. 21% от общего количества, являются казначейскими билсами с различными сроками обращения до одного года включительно (см. рис. 2.1.3).

.

2.1.3 рис.

Необходимо отметить, что правительство Мальты склонно к выпуску долговых обязательств только в мальтийской лире, что в целом является позитивной тенденцией в целом для экономики этой маленькой страны.

В 2003 году был проведен выпуск Мальтийских правительственных долговых обязательств на сумму около 149 миллионов лир. Из них 49 миллионов были направлены для погашения подходящих к концу сроков предыдущих выпусков. Что касается казначейских билсов, лимит их выпуска в 2003 году поднялся от 200 миллионов мальтийских лир до 300 миллионов.

Общая сумма долговых обязательств на начало 2004 года превысила €3,055 миллионов, что составляет 71% от ВВП Мальты. Как видим, Мальта значительно превышает Маастрихсткий критерий относительно общего долга страны к ВВП среди новых членов Европейского Союза.

Из всех бондов, выпущенных к началу 2004 года[4]:

- долговые обязательства, выпушенные центральным правительством составили 87% от всего бондового рынка;

- нефинансовые и немонетарные финансовые корпорации – составили 9% от выпущенных бондов;

- монетарные финансовые организации выпустили 4% от всех выпущенных бондов.

Все долговые обязательства, выпущенные центральным правительством, были опять же деноминированы в мальтийской лире.

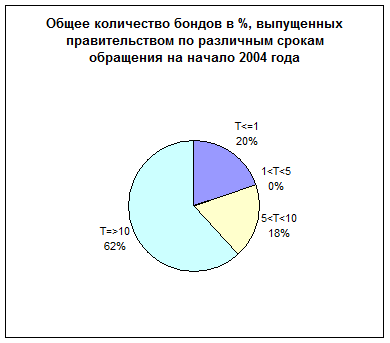

На первичном рынке, более чем половина всех правительственных долговых обязательств (62%) были выпущены со сроком обращения десять или более лет, в то время как 18% имели срок обращения в пять или более лет, но меньше, чем десять лет. Значительная часть (около 20% от всех бондов), приходились на выпуск Казначейских билсов с различными сроками обращения в пределах одного года.

2.1.4 рис.

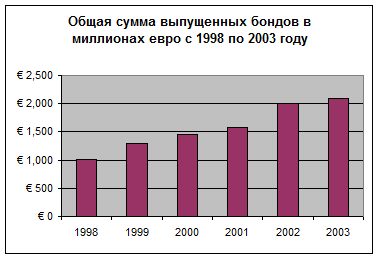

Активность на первичном бондовом рынке показала скромный рост за последние годы. Фактически, сумма эмиссий в 2001, 2002 и 2003 году составили €1.582 миллиона, €2,008 миллионов и €2,098 миллионов соответственно (рис. 2.1.5.). При этом нужно отметить, что сам незначительный рост связан с увеличением выпуска центральным правительством долгосрочных бондов, что связано с желанием правительства снизить долю краткосрочных долговых обязательств на рынке.

2.1.5. рис.

Рост первичного бондового рынка был связан с двумя факторами.

Первым фактором было значительный рост объема выпусков казначейских билсов на первичном рынке, в то время как центральное правительство продолжало обращаться на первичный казначейский рынок билсов, чтобы поднять краткосрочные фонды, даже притом, что оно было частично расположено к существенному снижению в выпуске долгосрочных обязательств.

Второй фактор, повлиявший на рост объема бондового рынка, это присутствие других участников, выпускающих ценные бумаги на бондовом рынке. В 2000 году, оба сектора - нефинансовый и не денежно-кредитные финансовые корпорации и денежно-кредитные финансовые учреждения - каждый выпустил больше чем 5% от всего объема выпущенных долговых обязательств. В 2001 году, однако, почти все долговые обязательства были выпущены центральным правительством. Кроме того, в следующем году, нефинансовый и не денежно-кредитный финансовый корпоративный сектор выпустил лишь 6% от общего объема. Не было никакого заимствования денежно-кредитным финансовым сектором на первичном рынке в 2001 и 2002 годах.