Налогообложение налогом на прибыль кредитных организаций

Такое изменение в законодательстве было необходимо для того, чтобы помочь многим крупным предприятиям, пострадавшим во время финансового кризиса, справиться с его последствиями. Так как налог на прибыль один из самых больших налогов изымаемых государством у предприятия, то законодательной властью было принято решение об снижении данного вида налога.

Помимо этого, предусматриваются специальные ставки налога для отдельных видов дохода (дивиденды, проценты по государственным ценным бумагам, доходы иностранных организаций и т.п.). По таким видам доходов налог на прибыль полностью уплачивается в федеральный бюджет. Ставки налога на прибыль, а также виды дохода (прибыли), по которым применяются, представлены в таблице 1.1.

Таблица 1.1 Налоговые ставки по налогу на прибыль организаций[6]

|

Виды доходов (прибыли) |

Ставка налога |

|

Прибыль организаций, за исключением отдельных видов доходов, указанных ниже |

20% |

|

Доходы иностранных организаций, не связанные с деятельностью в РФ через постоянное представительство: · По доходам от использования, содержания или сдачи в аренду (фрахта) судов, самолетов или других подвижных транспортных средств или контейнеров в связи с осуществлением международных перевозок; · По всем остальным доходам |

10% 20% |

|

Доходы, полученные по операциям с отдельными видами долговых обязательств в виде процентов: · Процентные доходы по государственным и муниципальным ценными бумагам, кроме ценных бумаг, указанных ниже, условиями выпуска и обращения которых предусмотрено получение такого дохода, а также доходы по облигациям с ипотечным покрытием, эмитированным после 1 января 2007г., и доходы учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием после 1 января 2007; · по муниципальным ценным бумагам, эмитированным на срок не менее трех лет до 1 января 2007 г., а также по доходам в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1 января 2007 г., и доходам учредителей доверительного управления ипотечным покрытием, полученным на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 г.; · по государственным и муниципальным облигациям, эмитированным до 20 января 1997 г. включительно, а также по доходу в виде процентов по облигациям государственного валютного облигационного займа 1999 г., эмитированным при осуществлении новации облигаций внутреннего государственного валютного займа серии III, эмитированных в целях урегулирования валютного долга РФ и бывшего СССР |

15% 9% 0% |

|

Доходы, полученные в виде дивидендов: · российскими организациями при условии, что на день принятия решения о выплате дивидендов получающая их организация в течении не менее 365 дней непрерывно владеет не менее 50 % от общей суммы выплачиваемых дивидендов. При этом стоимость вклада или депозитарных расписок должна превышать 500 млн. руб. · от российских и иностранных организаций российскими организациями и физическими лицами — налоговыми резидентами РФ; · от российских организаций иностранными организациями, а также по доходам, полученным в виде дивидендов российскими организациями от иностранных организаций |

0 % 9% 15% |

|

Прибыль, полученная Центральным банком РФ: · от осуществления деятельности, связанной с выполнением им функций, предусмотренных ФЗ «О Центральном банке Российской Федерации (Банке России)». |

0% 20% |

Начиная с 2002 г. законодательством были отменены все льготы по налогу на прибыль.

Налоговым периодом по налогу на прибыль организаций признается календарный год (ст. 285 НК). При этом предусмотрено два возможных варианта отчетных периодов:

• первый квартал, полугодие и девять месяцев календарного года;

• месяц, два месяца, три месяца и так далее до окончания календарного года (для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли).

Исчисление налоговой базы по налогу на прибыль производится на основании данных налогового учета.

Налоговый учет - это система обобщения информации для определения налоговой базы по налогу на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным НК РФ.

1.2 Налоговая база и порядок признания доходов и расходов в соответствии с 25 главой НК РФ

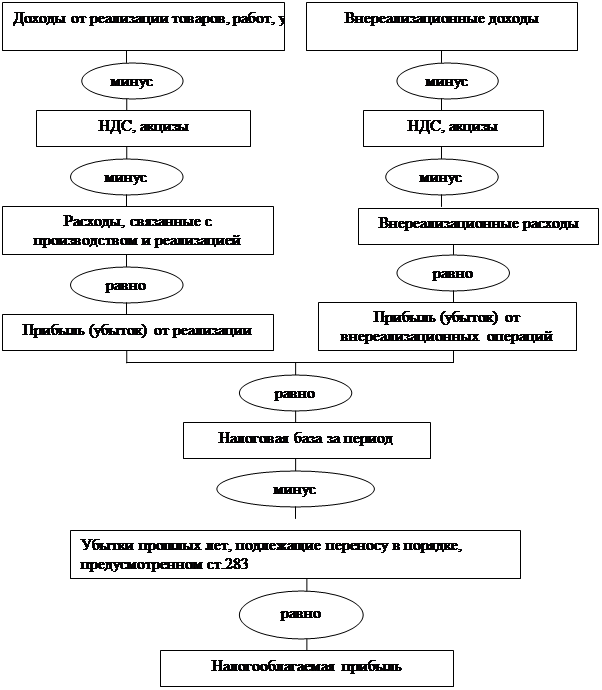

Для исчисления суммы налога на прибыль необходимо точно определить величину облагаемой налогом прибыли или величину налоговой базы. В соответствии со ст. 274 НК налоговая база по налогу на прибыль организаций представляет собой денежное выражение подлежащей налогообложению прибыли, определяемой как разница между полученными доходами и принимаемыми к вычету расходами (рис. 1.1).

Прибыль, подлежащая налогообложению, определяется налогоплательщиком самостоятельно нарастающим итогом с начала налогового периода. При этом следует учитывать, что налоговая база по прибыли, облагаемой по каждой установленной ставке налогообложения, определяется налогоплательщиком отдельно. Доходы и расходы организации для целей налогообложения учитываются в денежной форме. Если в отчетном (налоговом) периоде налогоплательщиком получен убыток, то налоговая база этого периода признается равной нулю.

НК установлены определенные особенности формирования доходов и расходов, следовательно, и налоговой базы по некоторым видам предпринимательской деятельности:

1) по банкам — ст. 290—292;

2) по страховщикам — ст. 293 и 294;

3) по негосударственным пенсионным фондам — ст. 295 и 296;

4) по профессиональным участникам рынка ценных бумаг — ст. 298, 299;

5) по операциям с ценными бумагами — ст. 280—282;

6) по операциям с финансовыми инструментами — ст. 301—305.

Согласно ст. 248-250 НК РФ доходы подразделяются:

1. Доходы от реализации. Выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, выручка от реализации имущественных прав, выраженные в денежной и (или) натуральной формах.

2. Внереализационные доходы. Относят доходы, получение которых не связано с производством и реализацией товаров, работ услуг и имущественных прав. Состав внереализационных доходов определяется ст. 250 НК, и всю их совокупность условно можно классифицировать по пяти основным группам:

|