Налогообложение налогом на прибыль кредитных организаций

Рис. 1.1. Формирование налоговой базы по налогу на прибыль[7]

Основные виды внереализационных доходов (ст. 250 НК)

1. Доходы, обусловленные использованием финансовых активов предприятия (Пп. 1, 6, 19);

2. Доходы от операций связанных с иностранной валютой (Пп. 2, 11, 11.1 );

3. Доходы от сдачи в аренду имущества и от предоставления для использования прав интеллектуальной собственности (Пп. 4,5);

4. Доходы от нецелевого использования безвозмездно полученного имущества и благотворительной помощи (Пп. 8, 12, 14, 15);

5. Доходы от прочих видов внереализационной деятельности (Пп. 3, 7, 9, 10, 13, 16, 17, 18, 20, 21).

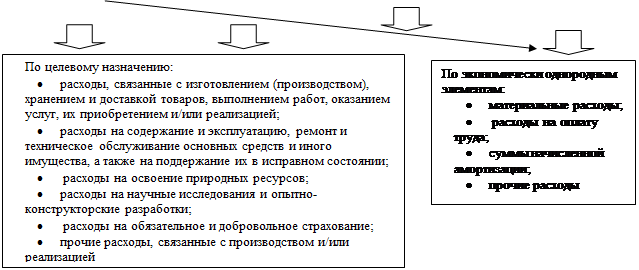

Для определения налоговой базы налоговое законодательство предусматривает определение расходов, понесенных организацией (рис. 1.2). После определения полученных доходов налогоплательщик уменьшает их на сумму произведенных расходов.

|

Расходы налогоплательщика |

|

|

|

|

|

Рис. 1.2 Классификация расходов налогоплательщика[8]

Согласно ст. 252 НК расходами признаются обоснованные и документально подтвержденные затраты, осуществленные налогоплательщиком. При этом под обоснованными понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Следует также учитывать, что расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода. Если некоторые затраты с равными основаниями могут быть отнесены одновременно к нескольким группам расходов, налогоплательщик вправе самостоятельно определить, к какой именно группе он отнесет такие затраты.

НК предоставляет право налогоплательщикам осуществлять перенос полученного убытка на будущее в течение десяти лет, следующих за тем налоговым периодом, в котором этот убыток получен (ст. 283 НК). Перенос убытков на будущее означает, что налоговая база текущего налогового периода может быть уменьшена на всю или на часть суммы убытка (убытков), полученных плательщиком в предыдущем налоговом периоде или в предыдущих налоговых периодах. Если налогоплательщик понес убытки более чем в одном налоговом периоде, то перенос таких убытков на будущее производится в той очередности, в которой они понесены. При этом ранее налоговое законодательство устанавливало ограничения по размеру переносимых убытков в целях учета бюджетных интересов государства: в период 2002—2005 гг. совокупная сумма переносимого убытка ни в каком отчетном (налоговом) периоде не могла превышать 30% налоговой базы, на 2006 г. это ограничение было установлено в размере 50% налоговой базы. Начиная с 2007 г. указанное ограничение отменено.

Согласно ст. 271-273 НК РФ для целей налогообложения могут применяться два метода признания доходов и расходов:

1. Метод начисления. Доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и/или имущественных прав. Расходы признаются в том отчетном (налоговом) периоде, к которому они относятся исходя из условий сделок, независимо от времени фактической выплаты денежных средств и/или иной формы их оплаты.

2. Кассовый метод. Датой получения дохода признается день поступления средств на счета в банках и /или в кассу, поступления иного имущества (работ, услуг) и/или имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом. Расходами признаются затраты после их фактической оплаты.

Следует иметь в виду, что право на применение кассового метода определения даты получения дохода (осуществления расхода) имеют только организации, у которых в среднем за предыдущие четыре квартала сумма выручки от реализации товаров (работ, услуг) без НДС не превысила 1 млн руб. за каждый квартал. В случае нарушения установленного ограничения в течение календарного года доходы и расходы налогоплательщика подлежат пересчету с начала года по методу начисления[9].

Выбранный метод закрепляется в учетной политике налогоплательщика.

1.3 Роль налога на прибыль в формировании доходов в консолидированный бюджет РФ

Налог на прибыль является одной из самых доходных статей консолидированного бюджета РФ и консолидированных бюджетов субъектов РФ.

Консолидированный бюджет[10] - свод бюджетов всех уровней бюджетной системы на соответствующей территории. Консолидированный бюджет выполняет функцию объединения бюджетных показателей (по отдельным территориям или по стране в целом), и его величина в каждом отдельном случае определяется расчетным путем. Такой бюджет имеет широкое применение в процессе планирования и анализа основных показателей и пропорций бюджетной системы. Так удельный вес налога на прибыль в структуре консолидированного бюджета показывает, как ведет себя данный показатель снижается или увеличивается, дает объективную оценку насколько эффективна система налогообложения прибыли, которая оказывает решающее влияние на стимулирование товаропроизводителя, имеет важное значение для обеспечения положительных финансовых результатов деятельности, повышения экономической активности. Также данный показатель указывает на ситуацию в стране, особенно во время финансового кризиса, когда прибыль предприятий резко снижается и, следовательно, снижается сумма налога на прибыль в структуре доходов консолидированного бюджета.

В российской бюджетной практике существуют следующие понятия консолидированных бюджетов: консолидированный бюджет РФ, включающий федеральный бюджет и консолидированные бюджеты субъектов РФ, а также государственные внебюджетные фонды; консолидированный бюджет субъекта РФ, включающий бюджет субъекта Федерации и консолидированные бюджеты муниципальных образований, находящихся на территории субъекта Федерации; консолидированный бюджет города, включающий городской бюджет и бюджеты городских районов; консолидированный бюджет района, включающий районный бюджет и бюджеты городов районного подчинения, сельские, поселковые и другие бюджеты муниципальных образований.