Основы финансового анализа организации

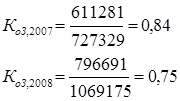

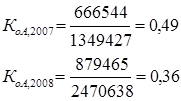

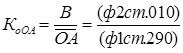

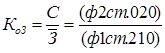

[7] (2.6)

[7] (2.6)

![]()

![]()

Значения коэффициентов самофинансирования говорят о незначительной возможности предприятия покрытия заемных средств собственным капиталом.

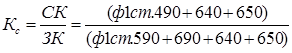

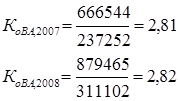

4) Коэффициент маневренности: оказывает, какую долю занимает собственный капитал, инвестированный в оборотные средства, в общей сумме собственного капитала предприятия.

[7], где (2.7)

[7], где (2.7)

ВА – внеоборотные активы.

![]()

![]()

Низкое значение коэффициента отрицательно характеризует финансовое состояние предприятия. Полученные значения коэффициента маневренности означают невозможность финансового маневра у организации.

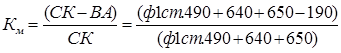

5) Коэффициент имущества производственного назначения: показывает долю имущества производственного назначения в активах предприятия.

[7], где (2.8)

[7], где (2.8)

З – запасы.

![]()

![]()

Рекомендуемое значение показателя ≥0,5. Снижение коэффициента имущества производственного назначения говорит о том, что организации не нужно привлекать долгосрочные заемные средства для увеличения имущества.

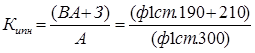

6) Коэффициент обеспеченности собственными оборотными средствами: характеризует наличие собственных оборотных средств (чистого оборотного капитала), необходимых для финансовой устойчивости предприятия.

[7] (2.9)

[7] (2.9)

![]()

![]()

Рекомендуемое значение показателя ≥0,1. В нашем случае предприятие не достаточно обеспечено собственными оборотными средствами. Это говорит о том, что у предприятия мало возможностей в проведении независимой финансовой политики.

7) Коэффициент соотношения мобильных иммобилизованных активов: показывает сколько в необоротных активов приходится на каждый рубль оборотных активов.

[7] (2.10)

[7] (2.10)

![]()

![]()

Повышение показателя говорит об увеличении средств авансируемых в оборотные (мобильные активы).

Организация имеет неустойчивое финансовое состояние, сопряженное с нарушением платежеспособности, но при котором все же сохраняется возможность восстановления равновесия.

Глава 3. Оценка эффективности хозяйственной деятельности организации

3.1 Оценка деловой активности организации

Деловая активность проявляется в динамичности развития организации, достижении поставленных целей. В финансовом аспекте деловая активность проявляется, прежде всего, в скорости оборота средств.

Деловая активность предприятия измеряется с помощью системы количественных и качественных критериев.

Качественные критерии – широта рынков сбыта (внутренних и внешних), деловая репутация предприятия, его конкурентоспособность, наличие постоянных поставщиков и покупателей готовой продукции (услуг) и др. Данные критерии целесообразно сопоставлять с аналогичными параметрами конкурентов, действующих в отрасли или сфере бизнеса.

Количественные критерии деловой активности характеризуются абсолютными и относительными показателями. Среди абсолютных показателей необходимо выделить объем продажи готовой продукции, товаров, работ и услуг (оборот), прибыль, величину авансированного капитала (активов).

Относительные показатели деловой активности характеризуют эффективность использования ресурсов (имущества) предприятия. Их можно представить в виде системы финансовых коэффициентов – показателей оборачиваемости. [5]

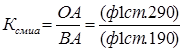

1) Коэффициент оборачиваемости активов: измеряет оборачиваемость средств, вложенных в активы, и показывает, эффективно ли используются активы для получения дохода и прибыли. Отражает скорость оборота (в количестве оборотов за период всего капитала организации).

[4], где (3.1)

[4], где (3.1)

В - выручка от реализации товаров (продукции, работ, услуг) без косвенных налогов;

![]() - средняя стоимость активов за расчетный период (квартал, год).

- средняя стоимость активов за расчетный период (квартал, год).

В 2008 году показатель составил 0,36 копеек, это означает, что на 1 рубль стоимости всех активов мы получаем 36 копеек дохода. Это меньше чем в 2007 году на 13 копеек.

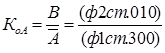

2) Коэффициент оборачиваемости внеоборотных активов: показывает скорость оборота немобильных активов предприятия за анализируемый период.

[4], где (3.2)

[4], где (3.2)

![]() - средняя стоимость в необоротных активов за расчетный период.

- средняя стоимость в необоротных активов за расчетный период.

Коэффициент оборачиваемости внеоборотных активов показывает низкий уровень эффективности использования основных средств, так как в 2008 году на 1 рубль стоимости основных средств всего реализовано продукции на 2 рубля 82 копейки. Также у организации нет тенденции к ускорению оборачиваемости.

3) Коэффициент оборачиваемости оборотных активов: показывает скорость оборота мобильных активов за анализируемый период.

[4], где (3.3)

[4], где (3.3)

![]() - средняя стоимость оборотных активов за расчетный период.

- средняя стоимость оборотных активов за расчетный период.

![]()

![]()

Коэффициент оборачиваемости оборотных активов является общим измерителем эффективности использования текущих активов и показывает, что 41 копейка продукции реализована в расчете на 1 рубль оборотных активов в 2008 году. Это значит, что оборотные активы используются не эффективно.

4) Коэффициент оборачиваемости запасов: показывает скорость оборота запасов (сырья, материалов, незавершенного производства, готовой продукции на складе, товаров).

[4], где (3.4)

[4], где (3.4)

С - себестоимость реализации, товаров (продукции, работ, услуг);

![]() - средняя стоимость запасов за расчетный период.

- средняя стоимость запасов за расчетный период.