Оценка налоговой политики хозяйствующего субъекта

Из таблицы видно, что Федеральный закон № 212-ФЗ направлен на пополнение средств ПФРФ и ФОМС [17, с.88].

Проанализируем выплаты ОАО «ТАИФ-НК» до 2015 года, учитывая что средний фонд заработной платы и численность работников будет оставаться такой как в 2009 году, приведем все данные в таблице 10.

Таблица 10 – Сумма выплат страховых взносов ОАО «ТАИФ-НК» на 2009-2015 гг.

|

Фонд |

2009-2010, тыс. руб. |

2011-2012., тыс. руб. |

2013-2014., тыс. руб. |

2015, тыс. руб. |

|

ПФР |

158175 |

205628 |

205628 |

205628 |

|

ФСС |

26093 |

26093 |

26093 |

26093 |

|

ФФОМС |

9897 |

18895 |

18895 |

18895 |

|

ТФОМС |

17995 |

26993 |

26993 |

26993 |

|

Итого |

212160 |

277609 |

277609 |

277609 |

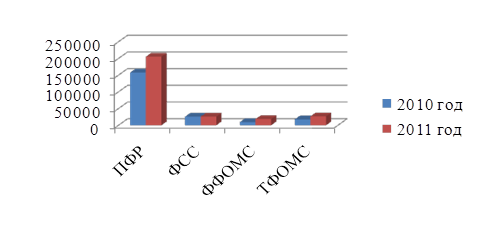

Полученные данные отобразим графически (рисунок 11).

Как видно из приведенных данных в 2010 году налоговые платежи в части ЕСН, то есть страховых взносов даже уменьшаться на 10 % по сравнению с 2009 годом. Данное понижение связано с тем что в Пенсионный Фонд база для начисления страховых взносов на каждое физическое лицо устанавливается в сумме, не превышающей 415 тыс. рублей нарастающим итогом с начала расчетного периода. С сумм выплат, превышающих 415 тыс. рублей, страховые взносы не взимаются. А в 2011 году по сравнению с 2010 годом возрастут на 30,8 %. Очевидно, что это, наряду с кризисными явлениями в экономике, вынудит предприятие искать способы компенсировать возрастающие налоговые платежи. А в следствии возрастании налоговых платежей увеличению налоговой нагрузки.

Рисунок 11 – Динамика суммы выплат страховых взносов ОАО «ТАИФ-НК»

К недостаткам данного закона можно отнести:

а) С 2010 года будет отменена регрессивная шкала ставок, и с 2011 года повышаются тарифы страховых взносов по сравнению со ставками ЕСН с 26 % до 34 %. С 2011 года предприятия на упрощенной системе налогообложения, плательщики единого налога на вменённый доход, резиденты технико-внедренческой особой экономической зоны и общественные организации инвалидов начнут платить взносы в ФСС и ФОМС. Для организаций, применяющих спецрежимы, начиная с 2011 года увеличатся ставки зарплатных налогов с 14 % до 24 %, почти в два раза. С 2015 года тарифы страховых взносов для всех категорий страхователей будут одинаковыми и общая их ставка составит 34 %.

б) С 2010 года существенно увеличится налоговая база по страховым взносам. Выплаты в пользу сотрудников, учитываемые в составе затрат по налогу на прибыль, осуществленные за счет собственных средств организации, будут облагаться взносами, если эти выплаты не включены в состав необлагаемых по Закону № 212-ФЗ. Ввиду такого явного двойного налогообложения социальных выплат (неучет затрат в налоговом учете по налогу на прибыль и начисление зарплатных налогов), большинство налогоплательщиков будут вынуждены сократить, либо полностью отменить социальные пакеты для сотрудников.

в) Предприниматели, главы крестьянских хозяйств, нотариусы, адвокаты будут уплачивать фиксированные платежи за себя не только в ПФРФ, но и в ФОМС.

г) Взносы не будут считаться уплаченными, если в платежке указан неверный код бюджетной классификации, соответственно, пеней в такой ситуации не избежать. Отметим, что сейчас ошибка в коде бюджетной классификации по ЕСН фактически не влечет начисления пеней. Кроме того, станет невозможен зачет взносов, излишне уплаченных в один внебюджетный фонд, в счет погашения недоимки, подлежащей уплате в другой внебюджетный фонд, в рамках ЕСН это было возможно.

д) Дополнительно в ПФРФ и ФСС нужно будет письменно сообщать о закрытии и открытии расчетных счетов, о создании и закрытии обособленных подразделений, а также о реорганизации и ликвидации предприятия.

е) За 2010 год сведения по персонифицированному учету придется представлять в ПФРФ дважды: за полугодие 2010 год — до 1 августа, за 2010 год — до 1 февраля 2011 год. Начиная с 2011 года, эти сведения нужно будет представлять уже ежеквартально.

ж) С 2010 года все, у кого среднесписочная численность работников и иных физических лиц, получивших выплаты и иные вознаграждения, облагаемые страховыми взносами, за предшествующий год составит более 100 человек, а с 2011 года — более 50 человек, будут обязаны подавать отчетность в ПФРФ и ФСС в электронной форме с электронной цифровой подписью.

К достоинствам отмены ЕСН относятся:

а) Объем отчетности для работодателей на общем режиме налогообложения уменьшится, а штрафы за ее непредставление изменятся.

б) В перечень не облагаемых взносами сумм добавятся следующие выплаты:

1) суммы пенсионных взносов по договорам негосударственного пенсионного обеспечения работника. Таким образом, снимется давний спор о необходимости уплаты ЕСН с этих сумм;

2) платежи по договорам на оказание медицинских услуг работникам, заключаемым на срок не менее года с медучреждениями, имеющими лицензии.

в) Спецрежимники смогут на сумму страховых взносов:

1) предприятия применяющие упрощенную систему налогообложения с объектом налогообложения «доходы минус расходы» и плательщики единого сельско-хозяйственного налога — увеличить расходы при расчете налоговой базы;

2) предприятия применяющие упрощенную систему налогообложения с объектом налогообложения «доходы» и плательщики единого налога на вменённый доход — уменьшить налог, уплачиваемый в связи с применением спецрежима, на все 34 % страховых взносов. Причем сохранится и ограничение — налог не может быть уменьшен более чем на 50 %;

г) предприятия применяющие упрощенную систему налогообложения на патенте — уменьшить стоимость патента не более чем на 2/3 его стоимости.

д) ПФРФ и ФСС не смогут в отличие от налоговых органов блокировать расчетные счета страхователей.

3.3 Оптимизация налоговой политики ОАО «ТАИФ-НК»

Мировой финансовой кризис обострил проблемы налоговых льгот. Льготы служат инструментом снижения налогового бремени для налогоплательщиков, стимулируют развитие предприятий, повышая доход бюджетов всех уровней. Глубокий кризис, показал устойчивость бюджетной системы страны, способность налоговой системы обеспечить стабильность доходной базы и выполнение основных государственных и социальных функций, возложенных на власть [27, с.8].