Оценка экономической эффективности инвестиционного проекта

Таблица № 5. Анализ состава и структуры источников средств предприятия.

На начало отчетного периода стоимость мобильного имущества составила 212201 тыс. руб., а за отчетный период возросла на 316207 тыс. руб. или на 149%. Удельный вес оборотных средств в стоимости активов предприятия составил на конец года 90,0 %. Прирост активов обусловлен увеличением запасов на 40828 тыс. руб. или на 50,9%.

Сырьё и материальные ценности возросли на 602 тыс. руб. или на 14,2%. Это связано с тем, что предприятие не закупает много материалов, а лишь необходимую часть для выполнения государственного заказа. Затраты в незавершенное производство увеличились на 40310 тыс. руб. или 53,2%, они занимали большую долю в составе оборотных активов на начало года, на конец года идет увеличение на 19,8%. Темпы снижения производственных запасов изменяются, в соответствии с темпами снижения незавершенного производства при одновременном увеличении денежных средств, что свидетельствует о том, что на предприятии существует эффективная взаимосвязь в работе основных служб – маркетинговой, снабженческой, производственной.

Оценка собственных и заемных средств, вложенных в имущество предприятия Поступление, приобретение, создание имущества предприятия осуществляется за счет собственных и заемных средств, характеристика источников которых показана в пассиве баланса предприятия. Данные состава и структуры собственных и заемных средств, вложенных в имущество предприятия, представлены в таблице 4.

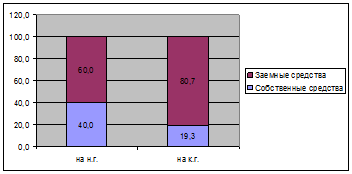

Рис. 6. Динамика структуры капитала предприятия, %.

В процессе анализа пассивов предприятия видно, что общая сумма финансовых ресурсов увеличилась на 333 297 тыс. руб. или на 131,4%. Это произошло в результате прироста собственного капитала на 11834 тыс. руб. или на 11,6% и заемного капитала на 321463 тыс. руб. или на 211,3%. Увеличение собственных средств произошло в результате увеличения нераспределенной прибыли на 12 203 тыс. руб. или на 19,4 %, незначительной доли резервного капитала на конец периода 10 тыс. руб. Доля собственного капитала, в общем объеме финансирование на начало периода составила 40% и снизилась на конец периода до 19,3 %, то есть на 20,7%.

Удельный вес заемного капитала на начало периода составлял 60,0% и повысился до 80,7% на конец отчетного периода.

Увеличение заемных средств произошло в результате увеличения: отложенных налоговых обязательств на 9 772 тыс. руб. или на 138,3 %, кредиторской задолженности на 311809 тыс. руб. или на 216,0%, как следствие существующей системы расчетов между партнерами в связи с увеличением задолженностей перед поставщиками на 10 941 тыс. руб. или на 28,7%, задолженностей по налогам и сборам 4 527 тыс. руб. или на 243,0%, по прочим кредитам на 303 741 тыс. руб. или на 318,2 %.

Вертикальный анализ показывает, что наибольшую долю в общей сумме финансовых ресурсов имеют заемные средства, удельный вес которых составил на начало года 60,0%, а к концу года увеличился до 80,7 %.

Структура заемных средств и динамика основных факторов их роста во многом определяется спецификой предприятия. Объём государственного заказа на 2009 год был увеличен более чем, на 25%, текущие же платежи по выполненным объемам работ систематически не покрывали производственных затрат. Отсюда имела место высокая и растущая кредиторская задолженность почти по всем её видам.

Коэффициент соотношения заемных и собственных средств на начало года равен 0,67, что значительно ниже рекомендуемого значения, к концу года его величина снижается до 0,24. Такая динамика является следствием того, что на начало года стоимость имущества была сформирована за счет заемных средств на 60,0% и к концу года на 80,7%. Это свидетельствует об общей финансовой неустойчивости предприятия. Однако при невысокой оборачиваемости материальных оборотных средств и дебиторской задолженности для унитарных предприятий критическое значение коэффициента допускается 0,7 – 0,8.

Коэффициент автономии Ка равен отношению собственного капитала к валюте баланса.

(5)

(5)

Ка на начало года =  = 0,40; Ка на конец года =

= 0,40; Ка на конец года = ![]() = 0,19

= 0,19

Коэффициент автономии показывает, что имущество предприятия сформировано за счет собственных средств на начало года на 40%, а к концу года на 19%, т.е. предприятие не сможет полностью погасить все свои долги, реализовав имущество. Это также свидетельствует об уменьшении финансовой прочности предприятия, и зависимости его от внешних кредиторов (государства), снижает вероятность погашения предприятием своих обязательств и уменьшает возможность привлечения средств со стороны.

Поскольку основная доля формирования заемных источников финансирования принадлежит кредиторской задолженности необходимо изучить её состав и структуру. Анализ кредиторской задолженности представлен в таблице 5.

Таблица № 6 Анализ кредиторской задолженности предприятия за 2009 г.

|

Источники средств |

На начало периода |

На конец периода |

Изменения (+,-) | |||

|

тыс. руб. |

уд. вес % |

тыс. руб. |

уд. вес % |

тыс. руб. |

% | |

|

1. Кредиторская задолженность в том числе: |

144 314 |

100 |

456 123 |

100 |

311 809 |

216,1 |

|

1.1.Поставщики и подрядчики |

38 153 |

26,4 |

49 094 |

10,8 |

10 941 |

28,7 |

|

1.2.Задолженность перед персоналом организации |

8 059 |

5,6 |

1 455 |

0,3 |

-6 604 |

-81,9 |

|

1.3.Задолженность перед государственными внебюджетными фондами |

796 |

0,5 |

0 |

0 |

796 |

0,5 |

|

1.4.Задолженность по налогам и сборам |

1 861 |

1,3 |

6 388 |

1,4 |

4 527 |

243,2 |

|

1.5.Прочие кредиторы |

95 445 |

66,1 |

399 186 |

87,5 |

303 741 |

318,2 |

|

2. Задолженность перед участниками (учредителями) по выплате доходов |

340 |

0,2 |

340 |

0,07 |

- | |

|

3. Доходы будущих периодов |

439 |

0,3 |

321 |

0,07 |

-118 |

-26,9 |