Понятие и характеристики финансовых рисков. Методы оценки риска

Идея в том, чтобы выявить акции, имеющие наибольшее соотношение «премия - риск».

Вопросы:

Раздел А – Премия

1. Верно ли что соотношение «цена – доход» меньше чем половина обратного значения доходности облигации с рейтингом ААА?

Пример:

Если доходность облигации с рейтингом ААА равна 12%, то обратное значение равно 1/0,12, т.е. 8,3(3) (половина 4 1/6).

Таким образом, для положительного ответа нужно, чтобы соотношение «цена – доход» было бы меньше 4 1/6.

2. Верно ли что соотношение «цена – доход» меньше 40% от наибольшего среднего соотношения «цена – доход» за последние 5 лет?

3. Верно ли, что дивидендная доходность по акции равна не менее 2/3 доходности по облигациям рейтинга ААА?

4. Верно ли, что цена акции ниже 2/3 реальной балансовой стоимости в расчете на акцию?

Здесь реальна балансовая стоимость в расчете на акцию – это разность суммарных активов и общего долга, деленная на общее количество акций в обращении.

![]()

5. Верно ли, что цена акции ниже, чем 2/3 от чистой стоимости текущих активов в расчете на акцию?

![]()

Раздел Б – Риски

6. Верно ли, что соотношение «долг-капитал» меньше 1?

![]()

7. Верно ли, что текущее соотношение активов и обязательств больше 2?

8. Верно ли, что общий долг меньше чем удвоенная чистая стоимость текущих активов?

9. Верно ли, что темп роста доходов на акцию за последние 10 лет составляет в среднем не менее 7% в год?

10. Верно ли, что за период времени, о котором шла речь в вопросе 9 в течение 8 или более лет годовой темп роста доходов на акцию был равен -5 или менее?

Простейший вариант отбора:

Сначала отбрасываются все акции, по которым на вопрос 6 есть отрицательный ответ.

Из оставшихся отбрасываются те, для которых дан ответ «нет» на один из вопросов 1, 3 или 5.

Оставшиеся акции и есть кандидаты на покупку.

При определении того, какие акции необходимо продавать, инвестор должен продавать акции, как только они поднимутся на 50% или же если прошло 2 года после покупки акции в зависимости от того, какое из этих событий произойдет раньше.

Однако если ни тот, ни другой сигнал не поступил, а акция, либо прекращает приносить дивиденды, либо имеет ответ «нет» на соответствующие вопросы, она должна быть немедленно продана.

Доходность и дивиденды по акциям зависят от прибыли фирмы, поэтому управляющие корпорацией часто используют изменение дивидендов в качестве сигнального механизма, увеличивая или уменьшая размер дивидендов на основе собственных оценок размеров будущих прибылей фирмы.

Фирма, чья прибыль имеет большую ковариацию со среднерыночным уровнем прибыли, с большей вероятностью имеет более высокие значения рыночных бета-коэффициентов акций.

Курс акции имеет тенденцию верно отражать характер объявления о величине прибыли, при этом они начинают изменяться в соответствующем направлении до момента такого объявления.

Аналитики дают более точные прогнозы, чем сложные математические модели. Но прогнозы менеджеров в отношении прибыли более точны, чем прогнозы аналитиков.

20. Анализ финансовых рисков опционов

Для оценки стоимости опционов применяется биноминальная модель и модель Блэка-Шоулза.

Биноминальная модель оценки премий опциона используется для определения действительной стоимости опциона при предположении, что базисный актив будет равен одной из двух возможных известных цен по истечению периода и при условии, что известна его цена в начале каждого периода.

Стоимость опциона-call в соответствии с моделью Блэка-Шоулза определяются пятью факторами:

1. Рыночным курсом акции.

2. Сроком действия опциона.

3. Ценой исполнения опциона.

4. Ставкой без риска.

5. Риском обыкновенной акции.

При этом предполагается, что ставка без риска и риска обыкновенной акции являются постоянными величинами в течение всего времени действия опциона.

Существуют опциона и на форвардные индексы, долговые инструменты и иностранные валюты.

Управление финансовыми рисками опционов осуществляется при помощи формирования синтетического опциона-put. Его использование сводится к применению динамической стратегии распределения активов.

Пример:

Для исключения негативной ситуации инвестор может застраховать себя, создав синтетический опцион-put, инвестировав средства одновременно в акции и безрисковые облигации.

Если безрисковые облигации приносят 5% дохода за 6 месяцев, то инвестору при наступлении ситуации С следует купить облигации на сумму равную:

![]()

Таким образом, инвестор может себя вывести на ситуацию F.

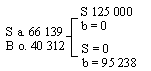

Расчет количества и суммы акций и облигаций

B: 1,25S + 1,05·В = 125 000$

S – сумма инвестирования в акции

B – сумма инвестирования в облигации

S: 0,8S + 1,05·В = 95 238$

S = 66 139 (акции)

B = 40 312 (облигации)

Это суммы начального инвестирования в портфеле.

∑ = 106 451 – это первоначальные инвестиции, эквивалентные инвестированию к 100 000 ед. в портфеле обыкновенных акций и покупки защитного опциона-put, либо страхового полиса за 6 451$.

Данная стратегия предполагает, что продаются и покупаются акции и безрисковые облигации в промежуточных точках в зависимости от доходности базисных активов.

Т.е. если первоначальная стоимость портфеля увеличилась, тогда большее количество средств инвестируется в обыкновенные акции за счет продажи облигаций и наоборот.

Эта стратегия реальна при делении всего периода инвестирования на большое количество интервалов.

Минусы:

1. Наличие транзакционных издержек для принятия решений.

2. Интервал для принятия решений на практике бывает очень малым, и перегруппировка активов становится невозможной.

21. Расчет показателя VaR

VaR (Value at Risk) – стоимость под риском.

VaR является суммарной мерой риска, способной производить сравнения риска по различным портфелям (из акций и облигаций) и по различным финансовым инструментам (форварды, опционы).

Показатель VaR характеризуется тремя важными параметрами:

1. Временной горизонт, который зависит от конкретной ситуации.

- по Базельским документам данный горизонт составляет 10 дней;

- по методике Risk Metrics – 1 день.

Чаще в расчетах используется временной горизонт в 1 день.

2. Уровень доверия – это уровень допустимого риска.

- по Базельским документам – 99%;

- по методике Risk Metrics – 95%.

Более распространен уровень доверия в 95%.

3. Базовая валюта, в которой измеряется показатель.

Вычисление величины VaR производится с целью заключения такого утверждения как: «Мы уверены на х-процентов, что наши потери не превысят y-долларов в течение следующих n-дней».