Понятие и характеристики финансовых рисков. Методы оценки риска

2. Организация работы по снижению величины риска.

3. Организация процесса страхования риска.

4. Организация экономических отношений и связей между субъектами хозяйственного процесса.

Функции субъекта управления:

1. Прогнозирование – разработка на перспективу изменений финансового состояния объекта в целом и его различных частей. Это предвидение определенного события.

2. Регулирование – воздействие на объект управления, посредством которого достигается состояние устойчивости этого объекта в случае возникновения отклонения от заданных параметров. Регулирование охватывает главным образом текущие мероприятия по устранению возникших отклонений.

3. Организация – объединение людей, совместно реализующих программу рискового вложения капитала на основе определенных правил и процедур (создание органов управления, построение структуры аппарата управления, установление взаимосвязи между управленческими подразделениями, разработка норм, нормативов, методик и т.п.).

4. Координация – согласованность работы всех звеньев системы управления риском, аппарата управления и специалистов. Она обеспечивает единство отношений объекта управления, субъекта управления, аппарата управления и отдельного работника.

5. Стимулирование – побуждение финансовых менеджеров и других специалистов к заинтересованности в результате своего труда.

6. Контроль – проверка организации работы по снижению степени риска. Посредством контроля собирается информация о степени выполнения намеченной программы действия, доходности рисковых вложений капитала, соотношении прибыли и риска, на основании которой вносятся изменения в финансовые программы, организацию финансовой работы, организацию риск-менеджмента. Контроль предполагает анализ результатов мероприятий по снижению степени риска.

Как система управления, риск-менеджмент включает в себя следующие этапы:

- процесс выработки цели риска и рисковых вложений капитала;

- определение вероятности наступления события;

- выявление степени и величины риска;

анализ окружающей обстановки;

- выбор стратегии управления риском;

- выбор необходимых для данной стратегии приемов управления риском и способов его снижения (т.е. приемов риск-менеджмента);

- осуществление целенаправленного воздействия на риск.

Организация риск-менеджмента представляет собой систему мер, направленных на рациональное сочетание всех его элементов в единой технологии процесса управления риском.

5. Введение в управление финансовыми рисками

Риск – это:

- численно измеримая возможность потери;

- вероятность возникновения потерь, убытков; недопоступление доходов, прибыли;

- неопределенность финансовых результатов в будущем;

- шанс какого-либо исхода, благоприятного или неблагоприятного.

Финансовый риск всегда связан с финансовым активом.

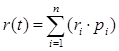

Характеристика финансовых активов – доходность и риск (r(t)).

Доходность финансового актива – это годовая процентная ставка, отражающая отдачу на капитал, вложенный в финансовый актив.

r(t) – ожидаемая доходность.

![]()

В основе риска лежит вероятностное приращение рыночной стоимости деятельности и неопределенность ситуации при ее проявлении.

|

ri |

Pi (вер.дох) |

|

+ 10% |

0,3 |

|

+ 20% |

0,2 |

|

0 |

0,2 |

|

- 5% |

0,2 |

![]()

σ2 – дисперсия доходности

![]()

![]()

6. Методы оценки риска

Между 1654 и 1760 годами были разработаны все средства, используемые сегодня в управлении риском при анализе решений и выборе системы поведения от строго рационального подхода теории игр до теории хаоса.

В 1875 году была открыта регрессия или возврат к среднему.

В 1852 году Г. Марковец, используя математические методы, разработал теорию портфеля.

|

1. Математи- ческая статистика |

2. Теория вероятности |

3. Теория игр |

4.Экстраполяция, построение временных рядов | |

|

Расчет наступления случая (реализации риска) |

Наличие статистики по таким случаям |

Наличие частоты параметров по таким случаям, функции распределения вероятности |

Наличие результатов реализации и нереализации таких случаев: - выигрыши; - проигрыши. |

Построение ретроспективных данных по таким случаям за период 3-5 лет |

|

Расчет финансовых вложений реализации риска |

Расчет вероятности неразорения |

Факторный анализ, корреляцион-ный, регрессивный |

Теория принятия решений |

Теория предельной полезности |

|

Наличие прогнозируе-мых данных на период финансовой операции |

Наличие численных опытных характеристик, подтверждающих причинно-следственные связи и ее степени |

Классифицирует решение в зависимости от уже имеющейся информации по определенному шаблону |

Наличие субъективных данных для сравнения полезности финансовых операций, отказа от них или их изменение | |

|

Другие методы оценки финансовых рисков |

Ранжирующие экспертные методы |

Методы деревьев событий (решений) |

Историко-ассоциативные интерат.публи-цистические | |

|

Наличие у экспертов соответствую-щих рангов достоверной информации |

Необходимы данные, отражающие последовательности (альтернативность) реализации риска |

Привлечение сведений исторического характера |

и т.д. | |

|

5.Имитаци-онное моделиро-вание |

6. Метод аналогии |

7. Интегриро- ванное дифференциальное исчисление |

8. Метод правдоподобия или метод усечения | |

|

Расчет наступления случая (реализации риска) |

Наличие теорий моделирования соответсвую-щих действительности |

Наличие максимально приближенно-сти условий, параметров к родственному риску |

Необходимы крайние значения максимальные и минимальные для реализации риска |

Необходимо наличие знаний и данных для построения теоретических моделей реализации риска |