Риск и планирование инвестиционных проектов

Именно поэтому наибольшее распространение при оценке инвестиционного риска получил статистический метод, основанный на методах математической статистики[36].

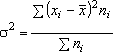

Расчет среднего ожидаемого значения осуществляется по формуле средней арифметической взвешенной:

![]()

где ![]() – среднее ожидаемое значение;

– среднее ожидаемое значение; ![]() – ожидаемое значение для каждого случая;

– ожидаемое значение для каждого случая; ![]() – число случаев наблюдения (частота).

– число случаев наблюдения (частота).

Среднее ожидаемое значение представляет собой обобщенную количественную характеристику и поэтому не позволяет принять решение в пользу какого-либо варианта инвестирования.

Для принятия окончательного решения необходимо определить меру колеблемости возможного результата. Колеблемость представляет собой степень отклонения ожидаемого значения от среднего. Для ее оценки на практике обычно применяют два близко связанных критерия – дисперсию и среднее квадратичное отклонение.

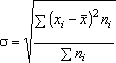

Дисперсия есть средневзвешенное значение квадратов отклонений действительных результатов от средних ожидаемых:

.

.

Среднее квадратичное отклонение определяется по формуле:

.

.

Среднее квадратичное отклонение является именованной величиной и указывается в тех же единицах, в каких измеряется варьирующий признак. Дисперсия и среднее квадратичное отклонение являются мерами абсолютной колеблемости.

Для анализа результатов и затрат, предусматриваемых инвестиционным проектом, как правило, используют коэффициент вариации. Он представляет собой отношение среднего квадратичного отклонения к средней арифметической и показывает степень отклонения полученных значений:

![]() (в процентах).

(в процентах).

Коэффициент может изменяться от 0 до 100 %. Чем больше коэффициент, тем сильнее колеблемость. Принята следующая качественная оценка различных значений коэффициента вариации: до 10 % – слабая колеблемость, 10–25 % – умеренная, свыше 25 % – высокая.

При одинаковых значениях уровня ожидаемого дохода более надежными являются вложения, которые характеризуются меньшим значением среднеквадратического отклонения, показывающего колеблемость вероятности получения ожидаемого дохода (вариацию доходности).

При различии значений средних уровней доходности по сравниваемым инвестиционным объектам выбор направления вложений исходя из значений вариации невозможен, поэтому в данных случаях инвестиционное решение принимается на основе коэффициента вариации, оценивающего размер риска на величину доходности. Предпочтение отдается тем инвестиционным проектам, по которым значение коэффициента является более низким, что свидетельствует о лучшем соотношении дохода и риска.

Основным преимуществом статистического метода является то, что он позволяет оценивать риск не только рассматриваемого инвестиционного проекта, но и всего предприятия в целом, анализируя динамику его доходов за определенный отрезок времени. Несмотря на несложность выполнения математических расчетов, для использования данного метода необходимо большое количество информации и данных за длительный период времени, что и является его основным недостатком.

Кроме того, описанные выше характеристики предполагается применять к нормальному закону распределения вероятностей. Он, действительно, широко используется при анализе рисков, т. к. его важнейшие свойства (симметричность распределения относительно средней, ничтожная вероятность больших отклонений случайной величины от центра ее распределения, правило трех сигм) позволяют существенно упростить анализ. Однако не всегда при анализе инвестиций доходы подчиняются нормальному закону.

В подобных случаях использование в процессе анализа только вышеперечисленных характеристик может приводить к неверным выводам. Поэтому необходимо использование дополнительных параметров, таких, например, как коэффициент асимметрии (скоса), эксцесс и т. д.

Также следует отметить, что применение более сложного аппарата математической статистики (регрессионного и корреляционного анализа, методов имитационного моделирования) позволило бы провести более глубокий анализ риска и причин его возникновения[37].

В инвестиционном проектировании при оценке риска применяется также анализ чувствительности[38]. При использовании данного метода риск рассматривается как степень чувствительности результирующих показателей реализации проекта к изменению условий функционирования (изменение налоговых платежей, ценовые изменения, изменения средних переменных издержек и т.п.). В качестве результирующих показателей реализации проекта могут выступать: показатели эффективности (NPV, IRR, PI, срок окупаемости); ежегодные показатели проекта (чистая прибыль, накопленная прибыль).

Анализ начинается с установления базового значения результирующего показателя (например, NPV) при фиксированных значениях параметров, влияющих на результат оценки проекта. Затем рассчитывается процентное изменение результата (NPV) при изменении одного из условий функционирования (другие факторы предполагаются неизменными). Как правило, границы вариации параметров составляют + - 10–15 %.

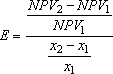

Наиболее информативным методом, применяемым для анализа чувствительности, является расчет показателя эластичности, представляющего собой отношение процентного изменения результирующего показателя к изменению значения параметра на один процент.

где x1 – базовое значение варьируемого параметра, x2 – измененное значение варьируемого параметра, NPV1 – значение результирующего показателя для базового варианта, NPV2 – значение результирующего показателя при изменении параметра.

Таким же образом исчисляются показатели чувствительности по каждому из остальных параметров.

Чем выше значения показателя эластичности, тем чувствительнее проект к изменениям данного фактора, и тем сильнее подвержен проект соответствующему риску.

Анализ чувствительности можно также проводить и графически, путем построения прямой реагирования значения результирующего показателя (NPV) на изменение данного фактора. Чем больше угол наклона этой прямой, тем чувствительнее значение NPV к изменению параметра и больше риск.

Пересечение прямой реагирования с осью абсцисс показывает, при каком изменении (рост – со знаком плюс, снижение – со знаком минус) параметра в процентном выражении проект станет неэффективным.

Затем на основании этих расчетов происходит экспертное ранжирование параметров по степени важности (например, очень высокая, средняя, невысокая) и построение так называемой «матрицы чувствительности», позволяющей выделить наименее и наиболее рискованные для проекта факторы.

Анализ чувствительности позволяет определить ключевые (с точки зрения устойчивости проекта) параметры исходных данных, а также рассчитать их критические (предельно допустимые) значения.