Рынок векселей в России

I этап — 1991-1993 гг. — его рождение, бурное развитие. На начальном этапе структурно рынок состоял почти целиком из банковских векселей.

II этап — 1993-1998 гг. — расцвет рынка. Появляются векселя Газпрома.

III этап — посткризисный — осень 1998 — конец 1999 г. Кризис 1998 г. привел к падению всех финансовых рынков страны. В сентябре-декабре 1998 г. и почти всю первую половину 1999 г. векселя оставались фактически единственным доходным рублевым активом, причем основную долю на рынке заняли векселя Газпрома.

По мере восстановления российской банковской системы на рынке вновь начинают появляться векселя различных банков.

IV этап — «эпоха ренессанса» — с 2000 года. С начала 2000 года российские банки переживают эпоху ренессанса – происходят серьезные структурные изменения, диверсифицируется бизнес, они активнее начинают работать с реальными секторами экономики, что в свою очередь заставляет банки искать более дешевые ресурсы и заставляет их стремиться на открытый рынок - вексельные заимствования, облигации, евробонды.

Финансовый рынок (рынок ссудных капиталов) России, как и финансовые рынки других государств, состоит из денежного рынка и рынка капиталов. В основе данной группировки лежит принцип деления инструментов финансового рынка по срокам: до года и, соответственно, свыше одного года.

Вексельное обращение в Российской Федерации состоит из обращения корпоративных векселей, банковских векселей, векселей Министерства финансов и векселей физических лиц. Однако на практике физические лица в России редко выпускают векселя, а выпуск векселей Министерства финансов для финансирования агропромышленного комплекса имел разовый характер и в настоящее время не оказывает определяющего характера на тенденции современного вексельного обращения в Российской Федерации. Таким образом, на данный момент на вексельном рынке России представлены ценные бумаги промышленных предприятий и коммерческих банков.

2.2 Итоги и тенденции развития вексельного рынка в 2006 г.

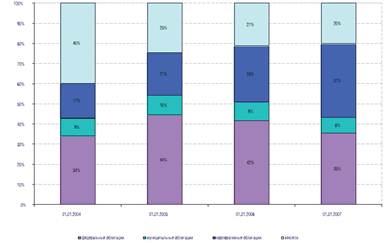

Вексельный рынок вырос по итогам 2006 г. на 35%, сохранив свои позиции на рублевом долговом рынке — его доля к концу 2006 г. составила около 20% (против 21% годом ранее). Рост вексельного рынка был обеспечен кредитными организациями, в т.ч. благодаря расширению круга публичных векселедателей за счет московских и региональных банков второй сотни, интерес к которым обеспечен как ростом их активов и капиталом, так и относительно более высокой доходностью. Несомненно, можно отметить дальнейшее снижение позиций векселя как источника инвестиционных ресурсов для корпоративных заемщиков, однако при этом он остается достаточно интересным и удобным инструментом для привлечения краткосрочного финансирования деятельности предприятий и организаций. При этом можно отметить рост публичных заимствований в корпоративном секторе.

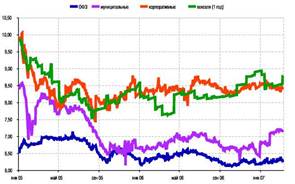

Рис. 2.1. Индексы доходности векселей [18]

Говоря об итогах и тенденциях на вексельном рынке в 2006 г., в первую очередь, хотелось бы обозначить его роль и место на российском рублевом долговом рынке в целом. По нашей оценке рыночный объем вексельного рынка по итогам 2006 года составил 480-500 млрд. рублей (см. таб. 2.1) доля вексельного рынка снизилась за последние три года почти вдвое и составила по нашей оценке порядка 20% от объема рублевого долгового рынка в целом, который мы оцениваем в размере порядка 2,47 трлн. рублей (рис. 2.1). Это снижение было обусловлено как падением и низкими темпами роста вексельного рынка в предыдущие два года (2004-2005 гг.), так и высокими темпами роста других сегментов долгового рынка. Так, например, рост рынка корпоративных облигаций составлял в предыдущие годы порядка 70-80%, а в прошлом году его темпы увеличились до 87%. По абсолютным показателям по нашей оценке корпоративные облигации к концу прошлого года «перегнали рынок федеральных облигаций, темпы роста которого в последние годы снижаются. Тем не менее, в 2006 г. рост вексельного рынка составил по нашим оценкам 35%, увеличившись по сравнению с предыдущим годом в 1,85 раза.

Таблица 2.12 Объем в обращении вторичного рублевого рынка[5] В млрд. руб.

|

сектор долгового рынка |

2003 г. |

2004 г. |

2004/ 2003, % |

2005 г. |

2005/ 2004, % |

2006 г. |

2006/ 2005, % |

|

федеральные облигации |

315 |

558 |

77% |

722 |

29% |

876 |

21% |

|

муниципальные облигации |

83 |

124 |

49% |

178 |

44% |

190 |

7% |

|

корпоративные облигации |

160 |

266 |

66% |

483 |

81% |

902 |

87% |

|

векселя |

350-370 |

300-310 |

-16% |

350-370 |

19% |

480-500 |

35% |

|

Всего |

928 |

1258 |

36% |

1732 |

38% |

2467 |

42% |

Среднедневной оборот по векселям (без учета первичных размещений) по нашим оценкам в прошлом году составил 12-14 млрд. руб., увеличившись вдвое по сравнению с предыдущим годом (см. таб. 2.2).

Рис. 2.2. Структура рублевого долгового рынка [18]

Аналогичные темпы роста объемов сделок зафиксированы по корпоративным облигациям, в то время как по муниципальным облигациям наблюдалось снижение (что было обусловлено крайне низкой активностью регионов на первичном рынке в прошлом году и особенно в его первой половине).

Таблица 2.2 Среднедневные обороты вторичного рынка [12, с. 112] В млрд. руб.

|

Федеральные облигации |

Муниципальные облигации |

корпоративные облигации |

Векселя | |

|

2003 |

946 |

1016 |

1999 |

3000 - 3500 |

|

2004 |

1049 |

2286 |

3211 |

4500 - 5000 |

|

2005 |

1199 |

3604 |

6131 |

7000 - 8000 |

|

2006 |

1350 |

2768 |

9318 |

12000-14000 |