Рынок векселей в России

В начале второй половине 2006 г. наблюдалась стабилизация процентных ставок на текущих уровнях по векселям первого — второго эшелона и снижение в третьем. Пауза в цикле повышения учетной ставки ФРС США и возможное ослабление монетарной политики в следующем году, продолжение укрепления рубля, повышение кредитного рейтинга России, обусловленного высокими макроэкономическими показателями и досрочным погашением долга Парижскому клубу кредиторов, были в тот момент основными факторами стабилизации доходности на рублевом долговом рынке в целом и на вексельном рынке, в частности.

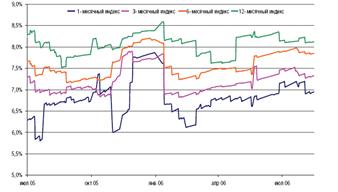

Однако со второй половины октября и практически до конца декабря на фоне резкого снижения свободных остатков рублевых средств (до 400-450 млрд. рублей с 600-700 млрд. летом), повышения процентных ставок на рынке МБК, уровень которых не опускался ниже 5-6% годовых, на рынке векселей наблюдался резкий рост доходности, который в среднем составил от одного процентного пункта и выше. К концу декабря доходность месячных векселей в среднем составляла около 8%, годовых векселей — около 9% годовых.

Рис. 2.9. Вексельные индексы «RUX-РЕГИОН» [18]

Подводя итоги 2006 года можно отметить, что вексельный рынок продолжает расти в абсолютном выражении, сохраняя существенную долю на рублевом долговом рынке.

Наблюдаемый в 2006 году рост вексельного рынка обеспечивают по-прежнему кредитные организации, быстрый рост объемов кредитования как юридических лиц, так и (особенно) физических лиц требуют от них активного использования всех возможных инструментов привлечения финансирования, в т.ч. и векселей. В ближайшее время эта тенденция по нашему мнению сохранится.

Коммерческие банки являются не только крупнейшими векселедателями, но и крупнейшими игроками на этом рынке. Кроме того, высокая ликвидность (по данному показателю векселя сохраняют лидирующие позиции) и относительно короткие сроки вложения обеспечивают сохранение относительно высокого спроса со стороны инвесторов.

Можно отметить, что вексель продолжает терять позиции как источника инвестиционных ресурсов для корпоративных заемщиков, оставаясь при этом достаточно интересным и удобным инструментом для привлечения краткосрочного финансирования достаточно широкого круга банков и компаний, в т.ч. и для тех, кому будет недоступен новый инструмент — биржевые облигации (это относится и к большей части банков).

Кроме того, в 2006 году произошел рост публичных вексельных программ со стороны корпоративных заемщиков. В ближайшие годы мы ожидаем сохранение роста публичности на вексельном рынке, что будет продолжением тех тенденций, которые мы наблюдали в прошедшем 2006 году. Во-первых, вексель, по-прежнему, останется единственно возможным инструментом публичного заимствования для компаний с небольшим объемом бизнеса (например, с годовой выручкой до 1,0-1,5 млрд. рублей), но имеющим хорошие перспективы дальнейшего роста и развития (в т.ч. как первый шаг на пути к облигационному займу, IPO). Во-вторых, вексельные программы стали активно использоваться в качестве «бридж»-финансирования перед размещением облигационных займов. В третьих, вексельное заимствование остается быстрым и достаточно удобным инструментом для краткосрочного финансирования (с целью, например, сезонного увеличения оборотных средств, покрытия кассовых разрывов и т.п.) компаний, которые уже успешно работают на облигационном рынке и известны широкому кругу инвесторов.

3. ПРОБЛЕМЫ И ПЕРСПЕКТИВЫ РАЗВИТИЯ ВЕКСЕЛЬНОГО РЫНКА В РОССИИ

3.1 Проблемы развития вексельного рынка

Уже несколько лет многие профучастники говорят о том, что по мере развития облигационного рынка вексельный рынок неизбежно начнет вымирать, постепенно снижая обороты. Однако сегодня можно утверждать, что этого НЕ происходит, напротив, вексельный рынок эволюционирует, приобретая опыт размещения и обращения облигаций.

Одним из таких эволюционных шагов стало повышение публичности вексельного рынка. В большей степени это касается выхода на рынок новых заемщиков. Так, размещению векселей той или иной компании в последнее время, как правило, предшествует довольно серьезная работа по ознакомлению потенциальных инвесторов с ее историей и текущей деятельностью, финансовым положением и уровнем кредитоспособности. Для достижения максимального эффекта векселедатели активно сотрудничают со СМИ, выпускают пресс-релизы и инвестиционные меморандумы, ничем не уступающие облигационным. В результате к моменту выписки бумаг участники вексельного рынка имеют довольно четкое представление о положении дел у векселедателя, а не покупают кота в мешке, как это было раньше. Пойти на подобный шаг компании и кредитные организации вынудило два обстоятельства: прошлогодний кризис доверия и желание сформировать полноценный рынок по своим обязательствам.

Что касается кризиса доверия, то, после проблем с некоторыми коммерческими банками летом 2004 г. рынок банковских векселей на несколько месяцев сократился до минимума: в обращении остались бумаги лишь двух десятков банков. Активность в секторе корпоративных бумаг вообще упала до нуля. Однако по мере решения внутренних проблем и возобновления тенденции к снижению доходностей участники вексельного рынка вернулись к вопросу восстановления прежних и необходимости открытия новых лимитов. Этот момент в истории вексельного рынка можно назвать переломным. Дело в том, что на продолжительный период времени уровень доходности векселя перестал иметь решающее значение, тогда как надежность векселедателя, напротив, вышла на первое место. Естественно, подобные перемены вынуждали векселедателей повышать свою открытость и прозрачность и в результате становиться более публичными.

Было еще одно обстоятельство, заставившее заемщиков пересмотреть свой подход к вексельным программам, а заодно и изменить требования к их организации. Долгое время размещение обязательств новых и малоизвестных векселедателей, будь то банк или компания, осуществлялось по схеме «векселедатель — организатор размещения — клиенты организатора выпуска». В качестве организатора выпуска, как правило, выбирался участник вексельного рынка, располагающий широкой клиентской базой. При этом нередко многие из его клиентов сами напрямую с векселями не работали, доверяя свои средства в управление. В итоге большая часть выпуска оседала в их портфелях до погашения. Если же у кого-нибудь из клиентов возникала потребность в деньгах, то продать векселя можно было лишь организатору, так как никакого рынка по размещенным таким способом векселям, естественно, не существовало. В отдельных случаях векселедатель предоставлял возможность досрочного учета своих векселей, однако, как правило, объявленные им ставки ущемляли интересы держателя бумаги.

Изначально подобная схема вполне устраивала векселедателей, поскольку их главной задачей было оперативное привлечение средств на текущие нужды. Однако со временем заемщики осознали, что, повышая ликвидность собственных обязательств, они могут не только привлекать средства более дешево и оперативно, но и существенно повышать объем такого рода заимствований. В результате перед организаторами вексельных программ, помимо всего прочего, все чаще стала ставиться задача по организации полноценного вторичного рынка размещаемых бумаг.