Совершенствование стратегии кредитования на предприятии

- отраслевые особенности структуры издержек, определяющие силу операционного рычага и риск заемщика;

- длительность производственно-финансового цикла и скорость оборота капитала: наиболее привлекательны для кредиторов предприятия с быстрым оборотом капитала и равномерным поступлением выручки;

- сезонность, дискреционность расходов (одномоментные или постоянно осуществляемые).

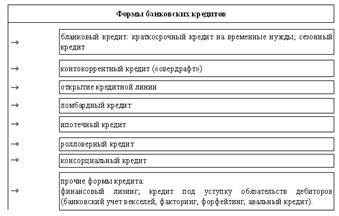

Выбор модели управления оборотным капиталом, то есть степени участия кредитных источников в финансировании текущей деятельности фирмы зависит также от вида и формы кредитования на предприятии. Финансовый менеджер при разработке политики заимствований может выбирать альтернативные формы кредитного финансирования текущей деятельности предприятия в наибольшей степени соответствующие особенностям его производственно-коммерческого цикла. Различают следующие формы кредитования предприятия: финансовый кредит, полученный от банковских и небанковских финансово-кредитных учреждений, коммерческий кредит от поставщиков, кредиторская задолженность предприятия, задолженность по эмиссии долговых ценных бумаг и др. Рассмотрим подробнее банковскую форму кредитования предприятия (см. рис. 2). Банковский кредит — это основная форма кредита, при которой денежные средства во временное пользование предоставляются банками.

1. Бланковый кредит. Как правило, он предоставляется коммерческим банком, осуществляющим расчетно-кассовое обслуживание предприятия. Хотя формально он и носит необеспеченный характер, но фактически обеспечивается размером дебиторской задолженности предприятия, а также суммой его собственных денежных и других активов, информацию о которых банк может получить на основе последнего отчетного баланса. Вариантами предоставления предприятию бланкового кредита являются:

а) краткосрочный кредит на временные нужды. Он предоставляется предприятию на целевой основе на срок до одного года. Этот вид кредита является наиболее распространенным;

б) сезонный кредит. Этот вид кредита предоставляется для обеспечения сезонного возрастания потребности в оборотных активах.

Рис. 2. Формы банковских кредитов

2. Контокоррентный кредит. Этот вид кредита предоставляется банком обычно под обеспечение, но это требование не является обязательным. При предоставлении этого кредита банк открывает предприятию контокоррентный счет, на котором учитываются как кредитные, так и расчетные его операции. Контокоррентный счет используется в качестве источника кредита в объеме, не превышающем установленное в кредитном договоре максимальное отрицательное сальдо. Сальдирование поступлений и выплат по контокоррентному счету предприятия происходит через установленные договором промежутки времени с расчетами платежей по используемому кредиту. Предприятие использует контокоррентный кредит в соответствии со своими текущими потребностями. Хотя в банковской практике он относится к краткосрочному кредитованию, но путем периодической пролонгации срок его использования может быть достаточно большим. В европейской практике кредитования (Великобритании и некоторых других странах) разновидностью этой формы банковского кредита является "овердрафт".

3. Открытие кредитной линии. Так как потребность в краткосрочном банковском кредите не всегда может быть предусмотрена заранее с привязкой к конкретным срокам его использования, соглашение о нем предприятие может оформить с банком предварительно в форме открытия кредитной линии. Такая форма кредита представляет собой соглашение между предприятием и банком об использовании в течение обусловленного срока и на определенных условиях кредита, предельная сумма которого заранее оговаривается. Обычно кредитная линия открывается на срок до одного года, т. е. относится к краткосрочному кредитованию. Особенностью этой формы банковского кредита является то, что она не носит характера безусловного контрактного обязательства и может быть аннулирована банком при ухудшении финансового состояния предприятия-клиента.

4. Ломбардный кредит. Такой кредит может быть получен предприятием под заклад высоколиквидных активов (ценных бумаг, требований, иных аналогичных активов). Размер кредита в этом случае соответствует определенной части (но не всей) стоимости переданных в заклад активов. Эта форма банковского кредита также относится к краткосрочному кредитованию.

5. Ипотечный кредит. Этот вид кредита предоставляют обычно банки, специализирующиеся на выдаче долгосрочных ссуд под залог внеоборотных активов в материальной форме или всего имущественного комплекса предприятия ("ипотечные банки"). При этом заложенное в банке имущество продолжает использоваться предприятием. С прекращением выдачи предприятиям необеспеченных долгосрочных ссуд, ипотечный кредит становится основной формой долгосрочного их кредитования

6. Ролловерный кредит. Он представляет собой одну из форм долгосрочного банковского кредита с периодически пересматриваемой процентной ставкой (т. е. с перманентным "перекредитованием" в связи с изменением конъюнктуры финансового рынка). В европейской практике предоставления ролловерных кредитов пересмотр процентной ставки осуществляется один раз в квартал или полугодие (в условиях высокой инфляции периодичность пересмотра процентных ставок может быть более частой).

7. Консорциальный кредит. Кредитная политика банка или высокий уровень риска иногда не позволяют ему в полной мере удовлетворить высокую потребность предприятия-клиента в кредите. В этом случае банк, обслуживающий предприятие, может привлечь к кредитованию другие банки (союз банков для осуществления таких кредитных операций носит название "консорциум"). После заключения с предприятием кредитного договора банк аккумулирует средства других банков и передает их заемщику, соответственно распределяя проценты. За организацию консорциального кредита ведущий банк получает определенное комиссионное вознаграждение.

8. Прочие формы кредита. В составе этих форм можно отметить финансовый лизинг, кредит под уступку обязательств дебиторов (банковский учет векселей, факторинг, форфейтинг, овальный кредит (в форме поручительства и оплаты банком обязательств предприятий-клиентов) и другие.

Многообразие форм и условий привлечения банковского кредита определяют необходимость эффективного управления этим процессом на предприятиях с высоким объемом потребности в заемном капитале. В этом случае цели и политика привлечения заемных финансовых средств конкретизируется предприятием с учетом особенностей банковского кредитования.

1.2 Нормативно-правовые аспекты кредитования в современных условиях

В настоящее время банковский кредит в развитых странах имеет чрезвычайно важное значение в развитии реального сектора экономики, потому как привлечение предприятиями кредитов на развитие производства (при рациональном использовании привлечённых средств) приводит к повышению рентабельности собственных средств. Поэтому отношения, складывающиеся между банками и предприятиями по поводу кредитования строго регламентированы системой законодательных норм и положений ведомственных актов.