Финансовое состояние организации и пути его укрепления

2007 год А1 £ П1 А2 ³ П2 А3 ³ П3 А4 ³ П4

2008 год А1 £ П1 А2 ³ П2 А3 ³ П3 А4 £ П4

Таблица 2.9 – Анализ ликвидности баланса ЗАО "Железобетонспецстрой" в 2009 г., втыс. рублей

|

АКТИВ |

сумма |

ПАССИВ |

сумма |

Платежный излишек или недостаток |

|

1 |

2 |

3 |

4 |

5 |

|

А1 |

5536 |

П1 |

28086 |

-22550 |

|

А2 |

20964 |

П2 |

0 |

20964 |

|

А3 |

8594 |

П3 |

2355 |

6239 |

|

А4 |

19031 |

П4 |

23684 |

4653 |

|

БАЛАНС |

54125 |

БАЛАНС |

54125 |

х |

2009 год А1 £ П1 А2 ³ П2 А3 ³ П3 А4 £ П4

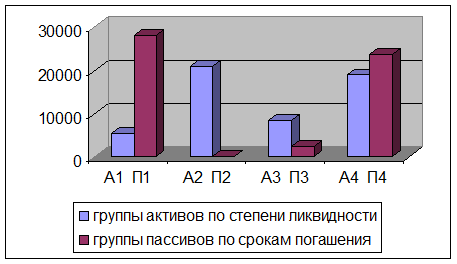

Распределение активов и пассивов по группам в ЗАО «Железобетонспецстрой» в 2009 году представлено на рисунке 2.6.

Рисунок 2.6 – Распределение активов и пассивов ЗАО "Железобетонспецстрой" в 2009 году

Проблема состоит в том, что наблюдается платежный недостаток по наиболее срочным обязательствам кредиторской задолженности. Анализируемая организация в 2007 – 2009 гг. не использует заемные средства в виде краткосрочных и долгосрочных банковских кредитов. Такое соотношение является удовлетворительным при определении ликвидности баланса. Причем за 2007 – 2009 гг. произошло увеличение дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты.

При сравнении активов и пассивов получили, что сумма постоянных пассивов – источников собственных средств организации не превышает сумму труднореализуемых активов – основных средств лишь в 2007 году, что не допустимо. Условие ликвидности баланса не выполняется в части соотношения наиболее ликвидных активов и срочных обязательств, но в целом состояние баланса за 2009 год можно считать ликвидным. Динамика показателей ликвидности ЗАО "Железобетонспецстрой» представлена в таблице 2.10

Таблица 2.10 Динамика показателей ликвидности ЗАО "Железобетонспецстрой", в процентах

|

Показатель |

2007 г. |

2008 г. |

2009 г. |

Норматив |

|

Коэффициент абсолютной ликвидности (платежеспособности) |

0,04 |

0,14 |

0,20 |

> = 0,2 – 0,25 |

|

Коэффициент критической ликвидности |

0,66 |

0,84 |

0,94 |

> = 1 |

|

Коэффициент текущей ликвидности |

0,96 |

1,17 |

1,25 |

1 – 2 |

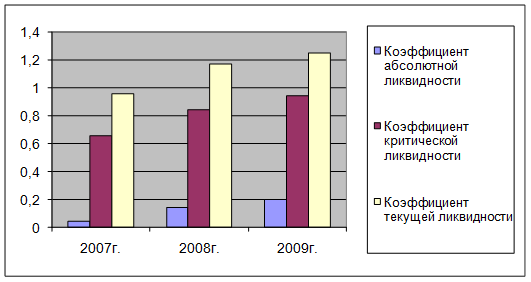

Динамика коэффициентов ликвидности по ЗАО «Железобетонспецстрой» в 2007 – 2009 гг. представлена на рисунке 2.7.

Рисунок 2.7 – Динамика показателей ликвидности по ЗАО "Железобетонспецстрой" в 2007 – 2009 гг.

Коэффициент абсолютной ликвидности в 2007 – 2009 гг. показывает меньшее значение нормы. Только в 2009 году достигает минимального значения. Это означает, что организация может достаточно быстро высвободить из оборота необходимую сумму средств для погашения краткосрочной задолженности. Изменение коэффициента происходит за счет колебания суммы денежных средств организации в исследуемом периоде.

Коэффициент критической ликвидности в 2007 – 2009 гг. находится ниже нормативного значения. Но следует отметить, что с каждым годом этот коэффициент повышается и уже к 2009 году - 0,94. Такое повышение произошло вследствие увеличения дебиторской задолженности.

Коэффициент текущей ликвидности на протяжении исследуемого периода повышается: 2007 году – 0,96, а в 2009 году – 1,25. Произошло увеличение данного коэффициента на 0,29, и его величина стала соответствовать нормативу. Данный коэффициент показывает, сколько рублей текущих активов приходиться на один рубль текущих обязательств. Разумный рост показателя можно рассматривать как благоприятную тенденцию.

В целом на основе анализа финансовой устойчивости и ликвидности организации можно сделать следующую оценку финансового состояния: в 2009 году организация ЗАО "Железобетонспецстрой" находится в нормальном состоянии, так как два из трех показателей ликвидности лежат в пределах нормы.

2.3 Оценка деловой активности и рентабельности организации

Деловая активность организации измеряется с помощью системы количественных и качественных показателей, приведенных в таблице 2.11.

Таблица 2.11 – Коэффициенты деловой активности по ЗАО "Железобетонспецстрой"

В процентах

|

Показатель |

2007 г. |

2008 г. |

2009 г. | |||

|

значение |

изменение |

значение |

изменение | |||

|

1 |

2 |

3 |

4 |

5 |

6 | |

|

1.Коэффициент оборачиваемости оборотных активов |

3,57 |

4,44 |

0,87 |

2,99 |

-1,45 | |

|

2.Продолжительность одного оборота, дни |

102,2 |

82,2 |

-20 |

122,1 |

39,9 | |

|

3.Коэффициент оборачиваемости запасов |

13,76 |

14,76 |

1,0 |

11,37 |

-3,39 | |

|

4.Продолжительность одного оборота запасов, дни |

26,5 |

24,7 |

-1,8 |

32,10 |

7,4 | |

|

-Кредиторская задолженность |

20 40 |

27756 |

28091 |

335 |

101,21 | |

|

6. Продолжительность одного оборота собственного капитала, дни |

31,5 |

38 |

6,5 |

76 |

38,0 | |

|

7. Коэффициент оборачиваемости дебиторской задолженности |

5,3 |

7,6 |

2,3 |

5,2 |

-2,4 | |

|

8. Период оборачиваемости дебиторской задолженности, дни |

68,9 |

48 |

-20,9 |

70,2 |

22,2 | |

|

9. Коэффициент оборачиваемости кредиторской задолженности |

3,7 |

4,7 |

1,0 |

3,6 |

-1,1 | |

|

10. Продолжительность оборота кредиторской задолженности, дни |

98,6 |

77,7 |

-20,9 |

101,4 |

23,7 | |

|

11. Доля оборотных активов, % |

72,9 |

69,4 |

-3,5 |

64,8 |

-4,6 | |