Характеристика и применение риск (САРМ, АРТ)

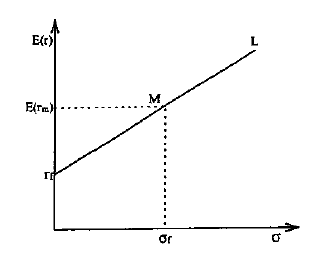

Рис. 1. Линия рынка капитала

М - это рыночный портфель, rf - актив без риска; rf L - линия рынка капитала; m - риск рыночного портфеля; Е(rm) - ожидаемая доходность рыночного портфеля. Все возможные оптимальные (эффективные) портфели, т. е. портфели, которые включают в себя рыночный портфель М, расположены на линии rfL.

Она проходит через две точки - rf и М. Таким образом, линия рынка капитала является касательной к эффективной границе. Все другие портфели, в которые не входит рыночный портфель, располагаются ниже линии rf L. CML поднимается вверх слева направо и говорит о том, что если портфель имеет более высокий риск, то он должен предлагать инвестору и более высокую ожидаемую доходность, и если вкладчик желает получить более высокую ожидаемую доходность, он должен согласиться на более высокий риск.

Наклон СML следует рассматривать как вознаграждение (в единицах ожидаемой доходности) за каждую дополнительную единицу риска, которую берет на себя вкладчик. Когда вкладчик приобретает актив без риска, он обеспечивает себе доходность на уровне ставки без риска rf. Если он стремится получить более высокую ожидаемую доходность, то должен согласиться и на некоторый риск. Ставка без риска является вознаграждением за время, т. е. деньги во времени имеют ценность.

Дополнительная доходность, получаемая инвестором сверх ставки без риска, есть вознаграждение за риск. Таким образом, вознаграждение лица, инвестировавшего свои средства в рыночный портфель, складывается из ставки rf, которая является вознаграждением за время, и премии за риск в размере Е(rf) - rf. Другими словами, на финансовом рынке его участники уторговывают между собой цену времени и цену риска. CML представляет собой прямую линию. Уравнение прямой можно представить следующим образом:

y = a + bx

где: а - значение ординаты в точке пересечения ее линией СML, оно соответствует ставке без риска rf,

b - угол наклона СML.

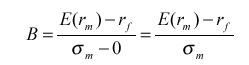

Угол наклона определяется как отношение изменения значения функции к изменению аргумента. В нашем случае (см. рис. 1) угол наклона равен:

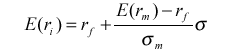

Поскольку ожидаемая доходность (у) есть функция риска (х), то в уже принятых терминах доходности и риска уравнение CML примет вид:

где: σ- риск i-го портфеля, для которого определяется уровень ожидаемой доходности,

Е(ri) - ожидаемая доходность i-го портфеля.

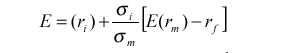

Данное уравнение можно записать следующим образом:

Таким образом, ожидаемая доходность портфеля равна ставке без риска плюс произведение отношения риска портфеля к риску рыночного портфеля и разности между ожидаемой доходностью рыночного портфеля и ставкой без риска.

Пример. rf = 10%, Е(rm) = 25%, si = 30%, sm = 15%. Определить ожидаемую доходность портфеля. Она равна:

![]()

CML говорит о соотношении риска и ожидаемой доходности только для широко диверсифицированных портфелей, т. е. портфелей, включающих рыночный портфель, но не отвечает на вопрос, какой ожидаемой доходностью должны обладать менее диверсифицированные портфели или отдельные активы.

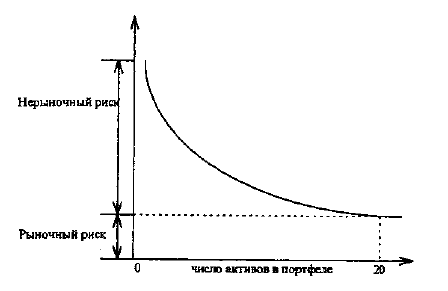

1.2 Рыночный и нерыночный риски. Эффект диверсификации

Риск, с которым связано владение активом, можно разделить на две части. Первая составляющая - это рыночный риск. Его также именуют системным или недиверсифицируемым, или неспецифическим. Он связан с состоянием конъюнктуры рынка, общезначимыми событиями, например, войной, революцией. Его нельзя исключить, потому что это риск всей системы. Вторая часть - нерыночный, специфический или диверсифицируемый риск.

Он связан с индивидуальными чертами конкретного актива, а не с состоянием рынка в целом. Например, владелец какой-либо акции подвергается риску потерь в связи с забастовкой на предприятии, выпустившем данную бумагу, некомпетентностью его руководства и т. п. Данный риск является диверсифицируемым, поскольку его можно свести практически к нулю с помощью диверсификации портфеля.

Как показали исследования западных ученых, портфель, состоящий из хорошо подобранных 10-20 активов, способен фактически полностью исключить нерыночный риск (см. рис. 2).

Рис. 2. Эффект диверсификации

Широко диверсифицированный портфель заключает в себе практически только рыночный риск. Слабо диверсифицированный портфель обладает как рыночным, так и нерыночным рисками. Таким образом, инвестор может снизить свой риск только до уровня рыночного, если сформирует широко диверсифицированный портфель.

Приобретая актив, вкладчик рассчитывает получить компенсацию за риск, на который он идет. Однако риск состоит из двух частей. Каким образом рынок оценивает компоненты риска с точки зрения ожидаемой доходности? Как было сказано выше, инвестор способен практически полностью исключить специфический риск за счет формирования широко диверсифицированного портфеля. В рамках модели САРМ предполагается, что вкладчик может свободно покупать и продавать активы без дополнительных издержек.

Поэтому формирование более диверсифицированного портфеля не ведет к увеличению его расходов. Таким образом, без затрат вкладчик может легко исключить специфический риск. Поэтому в теории предполагается, что нерыночный риск не подлежит вознаграждению, поскольку он легко устраняется диверсификацией. В связи с этим, если инвестор не диверсифицирует должным образом свой портфель, он идет на ненужный риск с точки зрения той выгоды, которую он приносит обществу.

Приобретая, например, акцию, инвестор финансирует производство и таким образом приносит обществу пользу. Покупка акции связана с нерыночным риском, который является неустранимым. Поэтому инвестор должен получать вознаграждение адекватное только данному риску. В противном случае он не приобретет эту бумагу, и экономика не получит необходимые финансовые ресурсы. Однако общество (рынок) не будет вознаграждать его за специфический риск, поскольку он легко устраняется диверсификацией. С точки зрения финансирования потребностей экономики, данный риск не имеет смысла. Таким образом, вознаграждению подлежит только системный риск.

Поэтому стоимость активов должна оцениваться относительно величины именно этого риска. Весь риск актива (портфеля) измеряется такими показателями как дисперсия и стандартное отклонение. Для оценки рыночного риска служит другая величина, которую называют бета.

1.3 Бета

Для измерения рыночного риска актива (портфеля) используется величина бета. Она показывает зависимость между доходностью актива (портфеля) и доходностью рынка. Доходность рынка - это доходность рыночного портфеля.

Поскольку невозможно сформировать портфель, в который бы входили все финансовые активы, то в качестве него принимается какой-либо индекс с широкой базой. Поэтому доходность рынка - это доходность портфеля, представленного выбранным индексом. Бета рассчитывается по формуле: