Характеристика и применение риск (САРМ, АРТ)

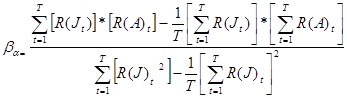

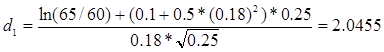

2. Определим бета-коэффициент акции:

;

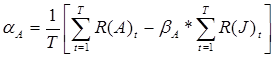

;

3. Определяем параметр ![]() представляющий нерыночное составляющее доходности актива А:

представляющий нерыночное составляющее доходности актива А:

4. Подставляем найденные значения в линейную регрессионную модель CAMP:

![]()

![]()

![]()

При подстановке получаем следующие значения:

| R(At) | R(Jt) |

| 0,52 | 1,34 |

| 1,65 | 2,29 |

| -0,81 | 0,23 |

| -6,54 | -4,57 |

| 1,16 | 1,88 |

| 5,38 | 5,42 |

| 2,04 | 2,61 |

| 7,67 | 7,34 |

| -3,65 | -2,15 |

| 6,23 | 6,13 |

| -0,37 | 0,59 |

| -6,16 | -4,26 |

5. Строим график линии SML для акции А.

Задача 4

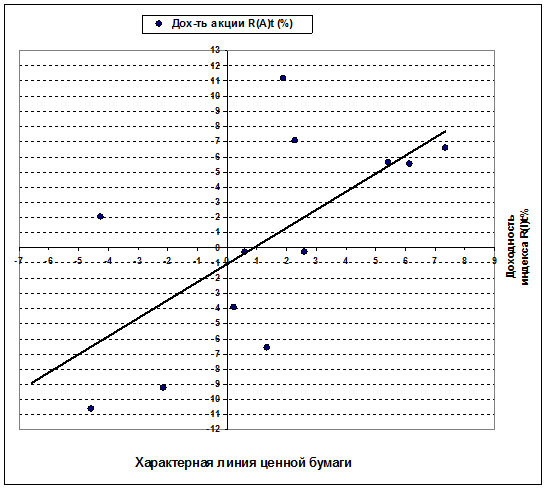

Текущая цена акции В составляет 65,00 (S). Стоимость трехмесячного опциона "колл" с ценой исполнения 60,00 (X) равна 6,20. Стандартное отклонение по акции В равно 0,18 (s). Безрисковая ставка составляет 10 % (r).

Определите справедливую стоимость опциона. Выгодно ли осуществлять покупку опциона?

Решение

1. Стоимость опциона "колл" определяется по модели оценки опциона Блэка – Шоулза:

![]() , е = 2,718

, е = 2,718

Найдем d1:

![]()

T=3/12=0.25

Найдем d2:

![]()

![]()

2.Из таблицы нормального распределения получаем:

N(2.0455) = 0.9798

N(1.9555) = 0.9744

3.Определим справедливую (внутреннюю) стоимость опциона:

![]()

Так как справедливая стоимость опциона равна 6,65 и она больше стоимости фактической, которая равна 6,20, то покупка опциона является выгодной. Такой опцион следует купить, так как он недооценен и в будущем, можно ожидать роста его стоимости.

Задача 5

Брокеры К, Н, М (условие задачи 23) не хотят сложа руки наблюдать, как арбитражер за счет их получает безрисковые доходы. У них возникает следующая идея: К продает только инструмент Д по цене 15,00 за штуку, а Н продает только инструмент А по цене 20,00. Брокер М остается на прежних позициях.

Удастся ли, действуя, таким образом, устранить арбитражные возможности? Обоснуйте свой ответ.

|

Инструмент Брокер | Д | А | Цена за портфель |

| К | |||

| Н | |||

| М | 5 | 7 | 185,00 |

Решение

Арбитраж - операции на одном и том же рынке от любой необычной разницы в котировках цен на финансовые активы с различными сроками поставки.

Арбитражёр может купить портфель акций у брокера М за 185,00. Таким образом у него окажется 5 акций Д и 7 акций А. Арбитражёр может продать 5 акций Д брокеру К по цене 15,00 и получить за это 75,00. Акции А арбитражёр может продать брокеру Н по цене 20,00 за штуку. Таким образом, продав все акции арбитражер получит сумму = 5*15+20*7=140+75=215, его прибыль составит 215-185 =30,00.

Таким образом, мы видим, что арбитраж возможен.

Список литературы

1. Алексеенкова М.В. Факторы отраслевого анализа для российской переходной экономики - М.: ГУ-ВШЭ, 2005.

2. Бригхем Ю., Гапенски Л. Финансовый менеджмент. - СПб., 1997.

3. Бронштейн Е.М. Пособие по финансовой математике Уфа: Изд.УГАТУ, 1999.

4. Ван Хорн Дж.К. Основы управления финансами. - М.: Финансы и статистика, 1997. - 800 с.

5. Галиц Л. Финансовая инженерия: инструменты и способы управления финансовым риском. - М.:ТВП, 1998. - 576 с.

6. Дорофеев Е.А. Влияние колебаний экономических факторов на динамику российского фондового рынка. - М.: РПЭИ, 2000.

7. Синадский В. Расчет ставки дисконтирования // "Финансовый директор", 2003, № 4.

8. Устименко В.А. О возможностях использования модели арбитражного ценообразования для расчета ставки дисконтирования в российских условиях // "Вопросы оценки", № 3, октябрь 2003.

9. Шарп У.Ф., Александер Г.Дж., Бейли Д.В. Инвестиции - М.: ИНФРА-М, 2001.

10. Шеннон П.Пратт Анализ и оценка закрытых компаний, Издание 2 - М., Институт Экономического Развития Всемирного Банка, 1999.

11. Бланк И. А. Основы инвестиционного менеджмента. В 2 томах- 2-е изд., перераб - К.: Эльга, Ника-Центр, 2004.

12. Лукасевич И.Я. Анализ финансовых операций. Методы, модели, техника вычислений.- М.:Финансы; ЮНИТИ, 1998;

13. Шарп У., Александер Г., Бейли Дж. Инвестиции. – М. Инфра-М, 2003; С.185-214