Анализ кредитного рискаРефераты >> Банковское дело >> Анализ кредитного риска

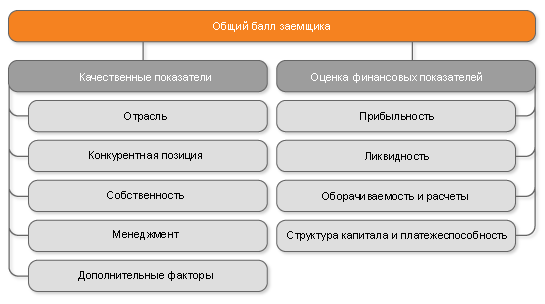

Рис.2. Структура расчета общего балла заемщика с примером вопросов по "Дополнительным факторам"

|

Дополнительные факторы |

Балл |

Вес |

Вклад в оценку | |

|

32 |

Доля прибылей/капитала на "серых" компаниях |

0 |

14% |

2,1% |

|

33 |

Масштаб поправок к финансовым отчетам |

15 |

10% |

1,5% |

|

34 |

"Экономический и "ликвидационный баланс" |

5 |

11% |

1,7% |

|

35 |

Международные аудированные отчеты |

0 |

10% |

1,5% |

|

36 |

Степень уклонения от налогов |

10 |

10% |

1,5% |

|

37 |

Кредитная история заемщика |

10 |

17% |

2,6% |

|

38 |

Возможности контроля за финансовым состоянием |

10 |

11% |

1,7% |

|

39 |

Стратегическое обеспечение |

20 |

17% |

2,6% |

|

Итоговая оценка дополнительных факторов |

9,3 |

100% |

15,0% |

Методы оценки риска > Риск дефолта > Оценка риска дефолта по капитализации

Оценка риска дефолта по капитализации

Расчет PD по данным капитализации и долгов осуществляется по адаптированной нами к российскому нестабильному рынку известной американской модели CreditGrades (RiskMetrics group), которая является обобщением известного класса структурных моделей, в основе которых лежит подход Нобелевского лауреата Роберта Мертона. Базовые положения модели

Активы компании - случайная функция

Дефолт происходит в момент падения активов до уровня, определяемого внешним долгом

Входными данными модели служит исторический ряд капитализации и долгов компании. Исследуется случайный процесс движения активов Vt компании

Где на каждом квартале волатильность ![]() и тренд

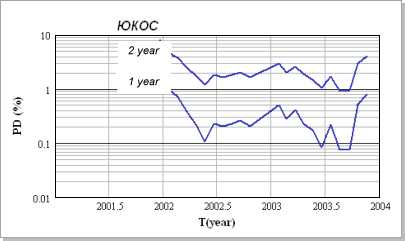

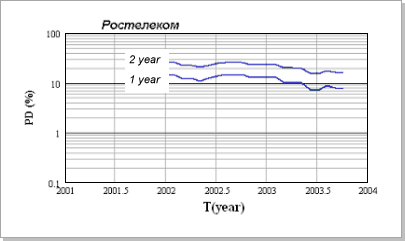

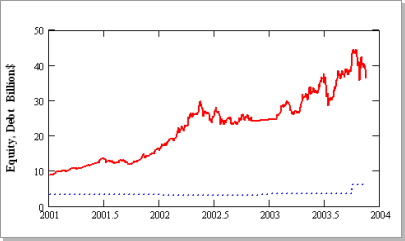

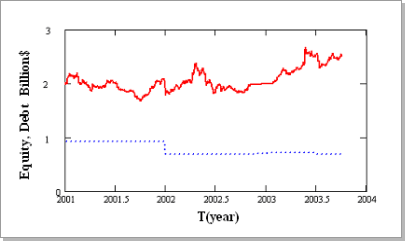

и тренд ![]() полагается постоянным, но изменяющимся от квартала к кварталу, Wt - классическая диффузия. Если величина активов падает ниже уровня, определяемого долгом, который тоже подразумевается случайным, то наступает дефолт. В модели есть два, калибруемых под условия реального рынка, параметра. Мы калибровали модель под рейтинги полтора десятка известных открытых российских компаний, предоставленные уважаемым агентством S&P по международной шкале, учитывающей суверенный (страновой) риск. Этим рейтингам напрямую сопоставляются соответствующие значения PD, по которым и производилась калибровка. На рис.3 представлены результаты расчетов исторического ряда PD для примера двух компаний "Юкос" и "Ростелеком". PD представлены за год и два года на одном графике, на нижних графиках даны зависимости капитализации и долгов за расчетный период времени.

полагается постоянным, но изменяющимся от квартала к кварталу, Wt - классическая диффузия. Если величина активов падает ниже уровня, определяемого долгом, который тоже подразумевается случайным, то наступает дефолт. В модели есть два, калибруемых под условия реального рынка, параметра. Мы калибровали модель под рейтинги полтора десятка известных открытых российских компаний, предоставленные уважаемым агентством S&P по международной шкале, учитывающей суверенный (страновой) риск. Этим рейтингам напрямую сопоставляются соответствующие значения PD, по которым и производилась калибровка. На рис.3 представлены результаты расчетов исторического ряда PD для примера двух компаний "Юкос" и "Ростелеком". PD представлены за год и два года на одном графике, на нижних графиках даны зависимости капитализации и долгов за расчетный период времени.

Рис.3. Временной ряд PD, капитализации и долгов некоторых российских компаний

О методике расчета портфельного риска

Для расчета риска по портфелю необходимо по каждой компании и ее долгам банку ввести необходимые характеристики:

PD заемщика и ошибку вычисления PD, если компания рейтингована некачественно:

Дата вычисления PD.

Даты выдачи кредитов.

Даты погашения кредитов.

RR кредитов, оцененные по обеспечению и приоритету.

Величины кредитов в любых условных единицах.

Номера схем кредитования, например, первая - "тело в конце, проценты помесячно", вторая - "тело равными долями помесячно плюс проценты на оставшуюся часть" и т.д.

Учетная ставка по кредитам

Шифр принадлежности заемщика определенным финансово-отраслевым, региональным группам

После оценок PD заемщиков портфеля и предоставления необходимой информации по кредитным операциям, обеспечению и лимитам заемщика можно перейти к расчету риска портфеля. На выходе расчета портфельного риска будут несколько главных показателей риска в целом и вклада в риск каждого заемщика. В том числе: ожидаемые потери (EL, expected loss) по портфелю и для каждого заемщика в отдельности, величины, характеризующие непредвиденные потери портфеля и доли капитала под риском, приходящиеся на каждого заемщика. Имея эти показатели можно сделать вывод о достаточности экономического капитала, выделить наиболее рисковых и малорентабельных заемщиков. Основные рисковые показатели следующие:

EL по каждому кредиту в%

Величина капитала под риском, приходящаяся на каждого заемщика или группу заемщиков, а также относительная прибыльность ее в рамках портфеля (RAROC)

Общие характеристики риска портфеля:

ожидаемые потери EL по портфелю

Capital at Risk портфеля при уровне надежности

величина Shortfall портфеля, дисперсия потерь

Наиболее рисковые и низко рентабельные заемщики портфеля

Основная особенность методики расчета кривой распределения потерь по портфелю состоит в одновременном сочетании двух методов вычисления распределения - метода типа Монте-Карло и метода, основанного на рекуррентной формуле.

Первый метод, Блуждающих дефолтов (WDM, wandering defaults model), был эксклюзивно разработан для адекватного анализа портфеля крупных российских заемщиков, он учитывает многие особенности изменения портфельного риска, но рассчитан на небольшое (до сотни-двух) количество заемщиков. Второй метод, CreditRisk+, является классическим весьма продуктивным методом, основанным на допущениях, которые особенно естественны для некрупных и несвязанных между собой заемщиков. Разбиение портфеля на две части позволяет одновременно учесть особенности модели распределения риска по крупным и быстро рассчитать риск для большого числа мелких заемщиков, полагая их независимыми. Свертка двух кривых потерь для портфелей крупных и мелких заемщиков банка дает основную кривую потерь по кредитным операциям для всего портфеля банка. По этой кривой и вычисляются все основные характеристики кредитного риска.