Анализ кредитного рискаРефераты >> Банковское дело >> Анализ кредитного риска

![]()

где r - средняя валовая маржа, EL - ожидаемые среднегодовые потери портфеля. Такой же показатель RAROCi можно вычислить и для каждого отдельного заемщика или актива "i", зная его вклад в VAR, доходность и риск. Очевидно, что если его RAROCi ниже общего RAROC, то такой актив "портит" показатель доходности всего портфеля. Активы и заемщики с наименьшим показателями RAROCi являются не рентабельными. Заемщики с наибольшей долей в VAR являются рисковыми в портфеле. Таким образом, руководствуясь этими показателями можно дать четкие количественные рекомендации по лимитам, уровню обеспечения и срокам кредитования.

Базовая формула

Метод расчета вероятности дефолта заемщика для компаний, не котирующихся на рынке, которых большинство в кредитном портфеле, основан на базовой формуле, устанавливающей зависимость между финансовыми отношениями из бухгалтерских отчетов и PD. После вычисления базового PD строится экспертная оценка, из которой следует общий балл заемщика, корректирующий этот PD. Основные финансовые отношения x1,x2, . x7 для базовой формулы, вычисляемые из квартальных отчетов 1-ой и 2-ой формы за последний год, следующие:

логарифм годовой выручки (log USD);

операционная маржа = операционная прибыль/годовая выручка;

доходность активов = операционная прибыль/активы;

покрытие процентов = операционная прибыль/проценты за кредиты;

структура капитала = собственный капитал/активы;

покрытие обязательств = свободные денежные средства/обязательства;

ликвидность = оборотные активы/ краткосрочные обязательства.

Формула для среднегодовой вероятности дефолта берется в логитном виде, аналогично используемой в Moodyes RISKCALC и "Норвежской модели"

![]()

в нее входят веса и параметры, определенные аналитиками для производственных и торговых российских компаний. Формула дает возможность по непрерывному ряду квартальных отчетов вычислять ряд PD, который испытывает колебания в согласии с изменением финансового положения компании. Для расчета одного значения PD необходимо представление финансовых отчетов на протяжении предыдущего года, поскольку финансовые отношения, вычисляемые за год, нивелируют сезонные колебания.

Вторая часть оценки PD состоит в качественной оценке заемщика, осуществляемой опытным оценщиком банка. Она необходима для учета дополнительных факторов, отсутствующих в базовой формуле. Специалист отвечает на несколько десятков вопросов, касающихся бизнеса компании, которые должны влиять на риск дефолта. Баллы за ответы суммируются с учетом весовых коэффициентов по разделам. Прежде чем отвечать на вопросы, оценщик должен тщательно подготовить свое мнение по максимальной имеющейся информации, предоставленной компанией - заемщиком. После ответа на вопросы вычисляется поправочный коэффициент к базовой оценке PD, который может увеличить или уменьшить ее. В нейтральном случае коэффициент остается равным единице.

Распределение капитала

Имея кривую распределения потерь, вычислив VAR при заданном уровне надежности, можно воспользоваться методологией распределения VAR по заемщикам, предложенной в работе Martin, E. at all (2001) и описанную в работе Н. Нaaf, D. Tasche (2002) . Согласно этой методике сначала вычисляется saddle point (SP) распределения из уравнения

![]()

где L - случайная величина потерь по портфелю, а E (. .) - математическое ожидание. Затем, в самом простом случае независимости активов и отсутствия неопределенности в PD - рейтинге, можно вычислить части CAR, приходящейся на каждый актив "i" по простой формуле

![]()

Если SP*EAD много меньше EAD, то CARi становится близким к ожидаемым потерям, однако для крупных активов начинает сказываться нелинейная составляющая, и доля CAR для таких крупных активов начинает существенно расти. Соответственно, величина выдаваемых банком средств данному заемщику имеет двойное нелинейное действие на показатель риск-доход. Во первых, после возможной выдачи кредита PD компании будет расти, что уменьшит доходность, если учесть EL. Во вторых, будет возрастать CAR и потребуется больший капитал, аллокируемый из капитала банка на данного заемщика, и будет падать доходность капитала с учетом риска, т.е. RAROCi. Увеличение длины кредита тоже существенно и нелинейно влияет на PD, поскольку в будущем возможен переход компании-заемщика в другой рейтинг (блуждание PD), что дает дополнительный вклад в сторону увеличения PD.

Карта "риск-доходность"

Будущий актив, моделируемый в портфеле для принятия решения на Кредитном комитете (КК) по удовлетворению кредитной заявки, повлияет на риск через изменения финансовых отношений входящих в формулу PD. Прежде всего, при выдаче кредита X увеличатся обязательства на X, соответственно активы тоже и появятся дополнительные проценты за кредит X, вычисляемые очевидно для ожидаемой процентной ставки. В рамках портфеля, полагая, что параметры его изменятся не значительно при выдаче этого кредита (кредит достаточно мал, по сравнению с суммарной величиной портфеля) можно вычислить величину CAR, аллокируемую на данный актив "i" из собственного капитала и вычислить показатель RAROCi. Учитывая, что для нового актива X EL (X) =PD (X) *LGD*X можно построить в координатах Х-LGD кривые уровня RAROC, затем - уровня максимального CAR (оранжевый), приемлемого для портфеля (последний можно задать "руками" или вычислить по портфелю, например, как средний CARi среди тех, кто выше среднего по портфелю), а также уровня максимального обеспечения, по величине собственного капитала компании. Уровни RAROC целесообразно привязать к показателю RAROC по портфелю, взяв их три, например: красный - RAROC-15% (критический), синий - RAROC (приемлемый) и зеленый RAROC+15% (выгодный).

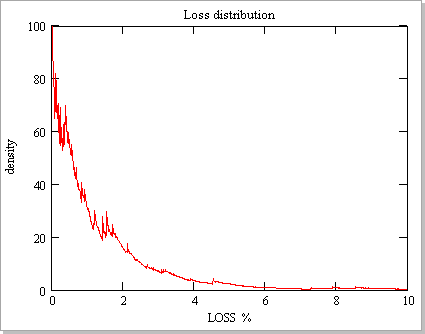

Пусть имеется крупный кредитный портфель величиной 1272 MUS$, распределение потерь которого дано на рис.1.

Рис.1. Распределение потерь по портфелю.

Для такого портфеля ожидаемые средние потери 1,4%; VAR =8,9%; RAROC=39%; SP=38; граница риска для CARi - 2,3 MUS$, в портфеле более 1000 разных заемщиков. Рассмотрим моделирование новых активов для нескольких известных компаний, каждую из которых (одну) предполагается включить в портфель. Основные финансовые характеристики даны в Таб.1, там же дано и PD, вычисленное по базовой формуле, без экспертной поправки, которая от нового актива не зависит. Все данные взяты из реальных бухгалтерских отчетов (в MUS$), открыто доступных из сервера ФКЦБ России disclosure. fcsm.ru. Предположительно компании просят кредит под разные проценты годовых, валовые маржи которых, как и длины кредитов указаны в таблице.