Анализ кредитного рискаРефераты >> Банковское дело >> Анализ кредитного риска

Статистический метод оценки кредитного портфельного риска Банка строится на анализе статистических данных, связанных с финансовым состоянием заемщиков за определенный период времени. Такое исследование является основой для сравнения фактической частоты возникновения банковских потерь с прогнозными оценками.

5.6. Третий метод оценки кредитного портфельного риска - коэффициентный. Сущность метода заключается в расчете относительных показателей, позволяющих оценить кредитные риски, входящие в состав кредитного портфеля Банка, расчетные значения которых сравниваются с нормативными критериями оценки, и на этой основе качественно и количественно определяется уровень совокупного кредитного риска Банка.

Сложность применения метода коэффициентов при оценке совокупного риска кредитного портфеля Банка возникает в момент сравнения расчетных показателей с нормативными значениями. Поскольку значение одних рассчитанных показателей может соответствовать нормативным критериям, а другие - нет, в данном случае, необходимо выделить обобщающий показатель определения уровня риска.

5.7. Комплексная оценка риска кредитного портфеля банка предусматривает одновременное проведение количественной и качественной оценки кредитного риска.

Методология оценки степени риска кредитного портфеля Банка. Это математическая процедура для структуризации и иерархического предоставления множества показателей, которые определяют фактический уровень риска и предоставляют возможность выбрать эффективные методы его регулирования. Процесс построения комплексной системы оценки риска кредитного портфеля Банка начинается с формирования иерархической структуры этих интегральных показателей, которая представлена в Приложении 1.

Возможная (ожидаемая) величина убытков по кредитному портфелю - это важнейшая характеристика кредитного риска, так как служит центром распределения его вероятностей. Смысл данного показателя заключается в том, что он показывает наиболее правдоподобное значение уровня риска и определяется следующим образом:

![]()

где Si - сумма предоставленных кредитов і-ой группе контрагентов, і = 1, n;

pi (c) - кредитный риск относительно і-ой группы контрагентов.

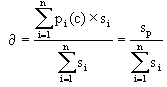

Данный показатель является обобщенной количественной характеристикой, которая не позволяет принимать решение по поводу применения основных методов регулирования риска кредитного портфеля (диверсификации или концентрации). Однако для принятия решения необходимо определить меру изменчивости риска кредитного портфеля. Для этого применяют две близко связанные категории: дисперсию и среднеквадратическое отклонение. Для их расчета необходимо определить средневзвешенный риск кредитного портфеля Банка по следующей формуле:

Приведенный показатель является базисной величиной для расчета вариации кредитного риска относительно соглашений по і-ой группе контрагентов, которые составляют кредитный портфель Банка.

Дисперсию кредитного риска относительно соглашений по і-ой группе контрагентов, которые составляют кредитный портфель Банка, можно определить следующим образом:

![]() ,где

,где

![]()

Приведенный показатель отражает вариацию признака по всей исследуемой совокупности под влиянием всех факторов, обусловивших эту вариацию.

Результаты анализа более наглядны, если показатель разброса случайной величины выражен в тех же единицах измерения, что и сама случайная величина. Для этих целей используют среднеквадратичное отклонение кредитного риска относительно соглашений по і-ой группе контрагентов, которые составляют кредитный портфель Банка:

![]()

Расчет этого показателя позволяет определить тесноту связи результативного и группировочного факторного признака. Оно имеет следующие пределы: 0<![]() <1. Если

<1. Если ![]() = 0, то группировочный признак не влияет на результативный, а если

= 0, то группировочный признак не влияет на результативный, а если ![]() = 1 - результативный признак изменяется только в зависимости от группировочного.

= 1 - результативный признак изменяется только в зависимости от группировочного.

Дисперсия и среднеквадратичное отклонение характеризуют меру распыленности кредитного риска относительно соглашений кредитного портфеля и средневзвешенного кредитного портфельного риска. Эти показатели отображают диверсификацию кредитного портфеля относительно риска. Чем больше значения дисперсии и среднеквадратичного отклонения, тем более диверсифицированным с точки зрения риска является кредитный портфель Банка. Дисперсия и среднеквадратичное отклонение показывают меру рассредоточения кредитного риска относительно соглашений кредитного портфеля как в лучшую сторону (их значения меньше средневзвешенного кредитного портфельного риска), так и в худшую сторону (их значения больше, чем средневзвешенный кредитный портфельный риск). Поэтому указанные показатели не дают возможности однозначно оценить степень рискованности кредитного портфеля. Для этого целесообразнее применить такой показатель риска как семивариация.

В зависимости от результата отклонения кредитного риска относительно соглашений кредитного портфеля от средневзвешенного кредитного риска семивариация риска по кредитным соглашениям может быть положительной или отрицательной.

Положительную семивариацию кредитного риска относительно соглашений по і-ой группе контрагентов, которые составляют кредитный портфель Банка, можно определить так:

![]()

где n - объем кредитного портфеля (количество соглашений);

ti - положительное отклонение кредитного риска относительно соглашений по і-ой группе контрагентов, составляющих кредитный портфель Банка, от средневзвешенного кредитного риска, то есть:

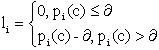

![]()

Отрицательная семивариация кредитного риска относительно соглашений по і-ой группе контрагентов, которые составляют кредитный портфель Банка определяется следующим образом:

![]()

где n - объем кредитного портфеля (количество соглашений по всем группам клиентов Банка);

li - отрицательное отклонение кредитного риска относительно соглашений по і-ой группе контрагентов, составляющих кредитный портфель Банка, от средневзвешенного кредитного риска, следовательно: