Мероприятия по сокращению просроченной задолженности по кредитам юридических лицРефераты >> Банковское дело >> Мероприятия по сокращению просроченной задолженности по кредитам юридических лиц

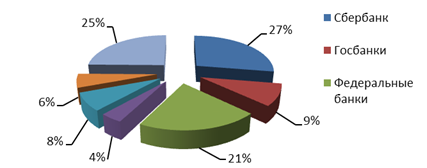

Диаграмма 13

Доля группы банков в кредитовании МСБ (2009 год)

Кредиты предприятиям малого и среднего бизнеса могут служить неким индикатором развития сегмента кредитования малого бизнеса.

Основными кредиторами МСБ являются Сбербанк и региональные банки, доля на рынке кредитования которых значительно превышает их долю в активах (на начало 2009 года доля Сбербанка в активах 26%, региональных банков 9%)[42].

Почти все банки предлагают овердрафт, принимают поручительства и гарантии государственных и муниципальных фондов поддержки предпринимательства, большинство анонсирует рассмотрение заявки и открытие счета за один-три дня. Многие, учитывая специфику малого и среднего бизнеса, готовы предоставить кредит под поручительство.

В качестве залога банки готовы принимать личное имущество заемщиков, инкассируемую выручку, товарную продукцию.

Несмотря на то, что банки боятся кредитовать малый и средний бизнес, существует оригинальная идея рационирования кредита в условиях экономического кризиса. Она была высказана Джозефом Стиглицем с Эндрю Уэйссом из Стэнфордского университета еще в 1981 году.

Сегодня их работа «Кредитное рационирование на рынках с несовершенной информацией» входит в двадцатку наиболее цитируемых публикаций по экономике. За «анализ рынков с асимметричной информацией» и простую идею рационирования кредита Джозеф Стиглиц из Колумбийского университета (Нью-Йорк) совместно с Джорджем Акерлофом и Майклом Спенсом в 2001 году получили Нобелевскую премию по экономике.

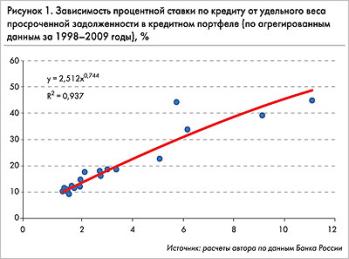

Рационирование кредита (credit rationing) - ситуация на кредитном рынке, когда спрос на ссуды остается неудовлетворенным в результате ограничения предложения кредита банками, даже если заемщик готов оплачивать больший процент при том же уровне риска. Кредитное рационирование является результатом информационной асимметрии между заемщиком и кредитором, возникающей вследствие неблагоприятного отбора, морального риска или положительных издержек ex-post мониторинга состояния заемщика[43]. На российском кредитном рынке наблюдается хорошо выраженная зависимость ставки по кредиту от удельного веса просроченной задолженности в кредитном портфеле (Диаграмма 14).

|

Она характеризуется степенной кривой, если рассчитывать на основе ежемесячных данных за 1998-2009 годы по всему банковскому сектору[44].

При просроченной задолженности в 3% кредитного портфеля ставка приближается к 18,5%, а при «просрочке» в 10% составит не менее 45,3%.

Конечно, на кредитные ставки влияют не только просроченные долги. Они зависят и от других факторов, прежде всего от цены финансовых ресурсов для самих банков.

Однако на практике инфляция, цена ресурсов, «просрочка» и прочие конъюнктурные факторы изменяются синхронно, так что можно считать, что уровень «просрочки» отражает влияние и остальных факторов.

Удорожание кредита повышает вероятность вовлечения банков в проигрышную игру с недобросовестными заемщиками.

При повышении ставок число добросовестных заемщиков сокращается, а рискованных, напротив, растет[45].

Джозеф Юджин Стиглиц протестировал экономико-математическую модель кредитного рационирования Стиглица-Уэйсса (Stiglitz-Weiss model) по российским данным на начало 2009 года (Таблица 3).

Таблица 3

Структура антикризисных мер правительства РФ на 2009 год

|

Мероприятие |

Объем, млрд. рублей |

Доля, % |

|

Капитализация банков |

1100,0 |

37 |

|

Социальная политика: финансирование Пенсионного фонда и усиление социальной защиты |

533,4 |

18 |

|

Налоговое стимулирование, включая снижение налога на прибыль и изменение порядка амортизации |

387,2 |

13 |

|

Помощь субъектам федерации |

300,0 |

10 |

|

Предоставление государственных гарантий |

300,0 |

10 |

|

Прямое финансирование реального сектора |

163,6 |

6 |

|

Увеличение госрасходов (закупка автомобилей, обеспечение жильем) |

67,5 |

2 |

|

Поддержка малого предпринимательства |

40,5 |

1 |

|

Субсидирование процентной ставки |

37,6 |

1 |

|

Льготное кредитование |

6,0 |

0 |

|

Итого |

2935,9 |

100 |

Использовалась модель для непрерывного времени, где задавалось несколько ключевых параметров кредитного рынка. К ним относятся:

- доля фактического самофинансирования в российской экономике в целом (64%),

- средневзвешенная рентабельность активов в нефинансовом секторе (11,3%),

-средневзвешенная ставка по рублевым кредитам нефинансовым организациям сроком до года (18%),

- безрисковая процентная ставка - доходность облигаций Банка России (10%).

Исходя из конъюнктуры на 2009 год, номинальная равновесная ставка для российской экономики составляла около 14% (рассчитано по «Программе антикризисных мер Правительства Российской Федерации на 2009 год»). Она подразумевала комфортную среду для подавляющего числа заемщиков.

Просроченная задолженность при этом не составляла бы более 1,0-1,5%. Выше равновесной ставки начинает нелинейно расти риск недобросовестного поведения заемщиков. При кредитной ставке в 18% вероятность выдачи кредита добросовестному заемщику составляет около 96,28%, а при ставке в 25% - уже 90,89%[46].