Пути совершенствования ипотечного кредитованияРефераты >> Банковское дело >> Пути совершенствования ипотечного кредитования

• С правом досрочного погашения;

• Без права досрочного погашения;

• С правом досрочного погашения при условии уплаты штрафа.

10. По степени обеспеченности (величине первоначального платежа). Сумма кредита может составлять от 50 до 100% стоимости заложенного имущества.

Кроме того, ипотечные кредиты могут быть:

• Обычные и комбинированные (выдаваемые несколькими кредиторами);

• Субсидируемые и выдаваемые на общих условиях.

Таким образом, ипотечный кредит - это кредит, обязательство, возвращение которого обеспечено залогом недвижимого имущества (ипотекой).

Ипотечное кредитование - это целостный механизм реализации

отношений, возникающих по поводу выдачи, продаж и обслуживания

ипотечных кредитов.

Можно отметить, что ипотека - понятие разностороннее и многогранное. Эти различия обусловлены в первую очередь отличительными чертами ипотеки, из которых в свою очередь выделяются ее главные принципы.

Классификация ипотечных кредитов производится по различным признакам, которые фиксируются законодательными и нормативными документами, а также общеустановленными правилами.

1.2 Анализ условий ипотечного кредитования в РФ

Развитие ипотечного жилищного кредитования проходит в сложной экономической ситуации. Статистические данные фиксируют, с одной стороны, недостаточную обеспеченность российских граждан жильем, с другой - небольшие объемы ипотечных жилищных кредитов, выданных коммерческими банками.

Российские банки неохотно занимаются ипотечным кредитованием. Причина этого заключается, прежде всего, в дисбалансе между спросом на длинные дешевые кредиты и предложениями банков коротких, по сути, и дорогих кредитов. На решение данной проблемы и было направлено создание Агентства по ипотечному жилищному кредитованию (АИЖК) в 1997г. Так как в России избрана двухуровневая модель организации ипотечного рынка, то главной задачей АИЖК была определена организация вторичного ипотечного рынка в России. АИЖК, по опыту американских коллег, должно было выкупать у банков ипотечные жилищные кредиты и выпускать под их обеспечение ценные бумаги с конкурентоспособной доходностью, к тому же гарантированные государством. Эти ценные бумаги планировалось продавать на вторичном рынке. Такой финансовый институт должен был стать мостом, соединяющим банковскую систему и фондовый рынок [1, c.67].

Деятельность Агентства также должна была быть направлена на содействие созданию надежных процедур ипотечного кредитования. Средства для рефинансирования ипотечных кредитов формируются за счет выпуска облигаций общего долга. Для финансирования своей основной деятельности по приобретению ипотечных кредитов на вторичном рынке Агентство может выпускать ИЦБ, обеспеченные залогом прав требования по ипотечным кредитам или закладным. Первая эмиссия облигаций АИЖК состоялась в апреле 2006г. в объеме 1,07 млрд. руб. Размещение второго выпуска облигаций АИЖК прошло на ММВБ 25 мая 2007г. Объем эмиссии составил

1,5 млрд. руб., или 1,5 млн. облигаций номиналом 1000 руб. с датой погашения 1 февраля 2013г. По ним 12 раз будет выплачен купонный доход. Объем эмиссии третьего выпуска равнялся 2,25 млрд. руб.

Для развития жилищного кредитования в регионах АИЖК заключило соглашение с региональными операторами в 70 регионах. Всего по стандартам АИЖК рефинансировано 16,7 тыс. ипотечных кредитов, что составляет 6,7 млрд. руб. Активная поставка закладных идет из Башкирии, Новосибирской, Оренбургской, Самарской областей и Алтайского края.

За 2005-2007гг. произошло становление первичного ипотечного рынка. Так, в 2005г., по данным Ассоциации региональных банков, населению было выдано ипотечных кредитов на 3,3 млрд. руб. , а в 2007г. - уже 13,8 млрд. руб. Если рассматривать не только «чистую» ипотеку (кредиты под залог существующего жилья), а все выданные кредиты на приобретение недвижимости, то их объемы только в двух десятках крупных банков в 2007г. составили 1490 млн. долл., а за шесть месяцев 2008г. эта цифра уже достигла 1076 млн. долл. (всего же в России, по данным Центробанка, на начало 2008г. в ипотеке было занято 218 кредитных организаций).

В год банковская система выдает от 30 до 40 тыс. кредитов, тогда как ее возможности гораздо больше. Но банковские ресурсы неравномерно распределяются по стране, поэтому ипотека реализуется медленно и неравномерно. В большинстве регионов России на три-четыре ведущие кредитные организации приходится более 70% рынка, а на каждого жителя — не более 100 руб. ипотечных денег. В то же время каждый житель Москвы условно имеет свыше 1,5 тыс. руб., выданных московскими банками в виде ипотечных кредитов.

Причины неудовлетворенного спроса населения на жилище характеризуют следующие показатели: площадь жилищ, приходящихся на одного жителя, в целом по России составила в 2006г. 20,2 кв. м. Самый низкий

показатель в Республике Ингушетия - 6.7 кв. м., наиболее высокий - в Чукотском автономном округе - 28,4. По качеству жизни основной части россиян мы удерживаемся в седьмом десятке стран среди развивающихся государств. А обеспеченность жильем - основной показатель, характеризующий уровень жизни населения [42, c.90].

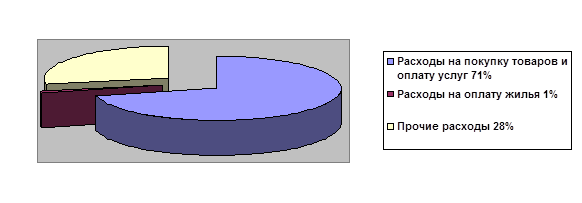

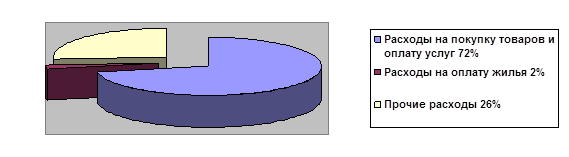

Еще одной причиной неудовлетворенного спроса со стороны населения на жилье является, прежде всего, доходы населения. Несмотря на декларируемый рост доходов (в январе-июне 2008г. реальные располагаемые денежные доходы населения возросли по сравнению с соответствующим периодом предыдущего года на 8,3%, против 8,9% в январе-июне 2007г.), наблюдается рост доли расходов на покупку товаров и оплату услуг в структуре использования денежных доходов. Так, по предварительным данным, в 1 полугодии 2008г. она составила 72,5 против 70,6% в соответствующий период 2007г. (Рис. 1.1, Рис. 1.2.). При этом на долю оплаты услуг приходилось 17,4 против 16,6% в полугодии 2007г. На увеличение этой доли повлияло достаточно высокие темпы роста цен на платные услуги населению, вследствие чего удельный нес расходов на оплату жилья в 2007г. составил 1.3% от общего числа расходов (с 1990г. этот показатель наиболее высоким был в 1995г. - 1,7%) [47, c.122].

Рис.1.1 Структура расходов населения на 2007г.

Рис.1.2 Структура расходов населения на 2008г.

Доля организованных сбережений населения в структуре использования доходов сократилась в январе-июне 2008г. по сравнению с соответствующим периодом 2007г. па 0,7 п.и. и составила 10,9%. При эюм доля расходов на покупку валюты увеличилась на 1 п.п. - до 8% (эти средства также могут быть вовлечены в систему ипотечного кредитования).

Ипотечный кредит могут получить платежеспособные граждане Российской Федерации в возрасте от 18 лет, имеющие официально подтвержденный ежемесячный доход. Обязательным условием является погашение кредита до исполнения заемщику/созаемщикам 75 лет.

По договору об ипотеке может быть заложено недвижимое имущество, указанное в пункте 1 статьи 130 Гражданского кодекса Российской Федерации, права па которое зарегистрированы в порядке, установленном для государственной регистрации прав на недвижимое имущество и сделок с ним, в том числе: