Анализ финансово-хозяйственной деятельности транспортного предприятия на примере ОАО Керченский таксопарк

Из определения - «капитал - это часть финансовых ресурсов, предназначенных для развития производственно - торгового процесса (покупка сырья, товаров и других предметов труда, орудий труда, рабочей силы и т.д.). Капитал - деньги, пущенные в оборот и приносящие доходы от этого оборота» [17]. Такое определение отражает экономическую концепцию капитала В учете капитал понимается как разница между активами и обязательствами. В целях анализа расширяют термины: помимо собственного капитала рассматривают заемный капитал, который фактически является долгосрочными обязательствами. Такое расширение термина связано с узким инвестиционным подходом, когда происхождение источника средств не имеет существенного значения.

Для функционирования предприятия и получения прибыли необходим капитал, структура которого генерирует ту или иную степень финансового риска. Чем больше доля заемных средств в структуре капитала, тем больше финансовый риск и, соответственно, меньше кредитоспособность предприятия, а также финансовая устойчивость (согласно выведенному нами определению). Оценить финансовый риск можно через показатель финансового левериджа (или финансового рычага). Данному показателю уделяется большое внимание в международной практике финансового анализа [12, 14, 21, 31-33, 38].

В последние годы показатель финансового левериджа также приобрел важность при оценке финансового состояния предприятия и применяется в различных методиках [24, 25, 28, 31,]. Е.С. Стоянова дает следующее определение: «эффект финансового рычага - это приращение к рентабельности собственных средств, получаемое благодаря использованию кредита, несмотря на его платность» или «эффект финансового рычага можно также трактовать как изменение чистой прибыли на каждую обыкновенную акцию (в процентах), порождаемое данным изменением нетто-результата эксплуатации инвестиций (тоже в процентах)» [31]. Если обобщить все определения, которые даются в литературе, то можно заключить, что уровень финансового левериджа показывает, насколько процентов возрастет (уменьшится) прибыль на собственный капитал при увеличении (уменьшении) прибыли на весь капитал на один процент.

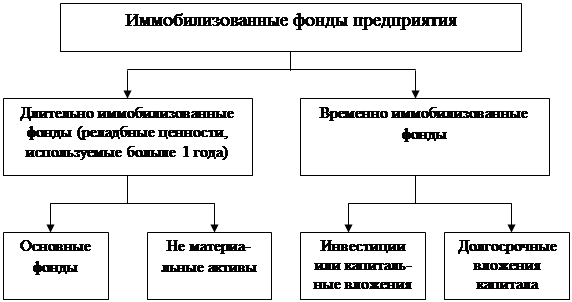

Рентабельность и устойчивость предприятия подвержены влиянию структуры издержек. Соотношение постоянных и переменных издержек генерирует ту или иную степень предпринимательского риска. Чем больше доля постоянных издержек в структуре затрат, тем больше предпринимательский риск, выше порог рентабельности. Для предприятий с высокой долей длительно -иммобилизованных фондов в активах (рис. 1.1)) анализ предпринимательского риска необходим. Оценить предпринимательский риск можно через показатель производственного левериджа (или операционного рычага) [28,31]. По определению Е.С. Стояновой: «действие операционного (производственного, хозяйственного) рычага проявляется в том, что любое изменение выручки от реализации всегда порождает более сильное изменение прибыли . На небольшом удалении от порога рентабельности сила воздействия операционного рычага будет максимальной, а затем . начнет убывать .» [31].

|

Рис. 1.1. Структура иммобилизованных фондов предприятия

Если рассмотреть комбинацию двух уровней левериджей: производственного и финансового, то через формулу сопряженного эффекта деятельности предприятия можно вычислить уровень совокупного риска (о котором шла речь при оценке финансовой устойчивости). Сопряженный эффект деятельности предприятия показывает, насколько процентов вырастет (уменьшится) прибыль на собственный капитал при увеличении (уменьшении) объема продаж на один процент. По мере одновременного увеличения производственного и финансового левериджей все меньшие изменения выручки от реализации приводят к все большим изменениям чистой прибыли

Оборотный капитал обеспечивает непрерывность процесса производства и, соответственно, его анализ имеет значение для оценки финансово-экономической стабильности функционирования предприятия. В различных источниках [8, 28, 48] подчеркивается важность анализа оборачиваемости оборотных средств:

- «Ускорение оборачиваемости оборотных средств уменьшает потребность в них, позволяет предприятиям высвобождать часть оборотных средств . Высвобожденные денежные ресурсы откладываются на расчетном счете предприятий, в результате чего улучшается их финансовое состояние, укрепляется платежеспособность» [48];

- «Ускорение оборачиваемости капитала способствует сокращению потребности в оборотном капитале (абсолютное высвобождение), приросту объемов продукции (относительное высвобождение) и, значит, увеличению получаемой прибыли. В результате улучшается финансовое состояние предприятия, укрепляется платежеспособность» [8];

Таким образом, анализируя финансово-экономическую стабильность функционирования предприятия, необходимо рассматривать показатели оборачиваемости оборотного капитала, дебиторской и кредиторской задолженности, товарно-материальных запасов.

Из вышеизложенного можно заключить, что в оценку финансово-экономической стабильности функционирования предприятия должны входить показатели:

1.Финансовой устойчивости.

2.Платежеспособности.

3.Рентабельности.

4.Структуры капитала.

5.Структуры издержек.

6.Оборачиваемости оборотного капитала.

Отсюда следует, что «финансово-экономическая стабильность функционирования предприятия» понятие комплексное и означает такое состояние ресурсов предприятия, когда совокупные доходы превышают совокупные расходы, структура финансирования активов рациональна (основные активы финансируются за счет собственных и долгосрочных заемных средств, оборотные за счет краткосрочных займов и собственных средств), объем продаж не имеет отрицательной динамики, совокупный риск оптимален и соответствует стратегии и стадии жизненного цикла предприятия. (рис.1.2).

Рис 1.2 Модель финансово-экономической стабильности функционирования предприятия.

1.2 Роль финансовых показателей в оценке устойчивости предприятия

Результаты финансово-экономического анализа состояния предприятия отражают финансово-экономическую стабильность или нестабильность его функционирования. В современной экономической литературе [2, 3, 5, 8, 9, 23-25, 27-30, 34, 41, 42, 44, 46-51] имеется множество различных методик, поэтому важно их сравнить и проанализировать для того, чтобы выбрать оптимальное количество показателей, которые наиболее точно будут отражать финансово-экономическую стабильность функционирования предприятия.

Многие отечественные методики оценки финансовой устойчивости базируются на технологии анализа А.Д. Шеремета по абсолютным показателям, которая заключается в расчете показателей обеспеченности запасов и затрат источниками их формирования (обеспеченность собственными оборотными средствами; собственными оборотными и долгосрочными заемными средствами; собственными оборотными, долгосрочными и краткосрочными заемными средствами). На базе этих абсолютных показателей автор выделяет четыре типа финансовой устойчивости предприятия. Однако А.Д. Шеремет [48] сам указывает на недостатки предлагаемых показателей: