Анализ эффективности реальных инвестиций

Классификация инвестиций в реальные активы приведена на схеме.

2.2 Основные принципы оценки эффективности инвестиционных проектов

В основу оценок эффективности инвестиционных проектов положены следующие основные принципы:

-рассмотрение проекта на протяжении всего его жизненного цикла (расчетного периода);

-моделирование денежных потоков, включающих все связанные с осуществлением проекта притоки и оттоки денежных средств за расчетный период;

-сопоставимость условий сравнения различных проектов (вариантов проекта);

-принцип положительности и максимума эффекта. Для того чтобы ИП с точки зрения инвестора был признан эффективным, необходимо, чтобы эффект от реализации проекта был положительным; при сравнении альтернативных ИП предпочтение должно отдаваться проекту с наибольшим значением эффекта;

-учет фактора времени. При оценке эффективности проекта должны учитываться различные аспекты фактора времени, в том числе динамичность параметров проекта и его экономического окружения; разрывы во времени (лаги) между производством продукции или поступлением ресурсов и их оплатой; неравноценность разновременных затрат и/или результатов;

-учет только предстоящих затрат и поступлений. При расчетах показателей эффективности должны учитываться только предстоящие в ходе осуществления проекта затраты и поступления, включая затраты, связанные с привлечением ранее созданных производственных фондов, а также предстоящие потери, непосредственно вызванные осуществлением проекта (например, от прекращения действующего производства в связи с организацией на его месте нового). Ранее созданные ресурсы, используемые в проекте, оцениваются не затратами на их создание, а альтернативной стоимостью (opportunity cost), отражающей максимальное значение упущенной выгоды, связанной с их наилучшим возможным альтернативным использованием. Прошлые, уже осуществленные затраты, не обеспечивающие возможности получения альтернативных (т.е. получаемых вне данного проекта) доходов в перспективе (невозвратные затраты, sunk cost), в денежных потоках не учитываются и на значение показателей эффективности не влияют;

-учет наиболее существенных последствий проекта. При определении эффективности ИП должны учитываться все последствия его реализации, как непосредственно экономические, так и внеэкономические;

-учет наличия разных участников проекта, несовпадения их интересов и различных оценок стоимости капитала, выражающихся в индивидуальных значениях нормы дисконта;

-многоэтапность оценки. На различных стадиях разработки и осуществления проекта его эффективность определяется заново, с различной глубиной проработки;

-учет влияния инфляции (учет изменения цен на различные виды продукции и ресурсов в период реализации проекта);

-учет влияния неопределенности и рисков, сопровождающих реализацию проекта.

2.3 Методы оценки инвестиций

Экономическая оценка инвестиционных проектов занимает центральное место в процессе обоснования и выбора возможных вариантов вложения средств в реальные активы. При всех прочих благоприятных характеристиках проекта он будет отвергнут, если не обеспечит:

–возмещение вложенных средств за счет доходов от реализации товаров или услуг;

–получение прибыли, обеспечивающей рентабельность инвестиций не ниже желаемого для предприятия уровня;

–окупаемость инвестиций в пределах срока, приемлемого для предприятия.

Стоимость денег во времени

В наиболее общем виде смысл понятия «стоимость денег во времени» может быть выражена фразой – рубль сегодня стоит больше, чем рубль, который мы получим в будущем. Рубль, полученный сегодня, можно немедленно вложить в дело, и он будет приносить прибыль. Или его можно положить на банковский счет и получать процент.

Формула сложных процентов:

![]() , (1)

, (1)

где FV – будущая величина той суммы, которую мы инвестируем в любой форме сегодня и которой будем располагать через интересующий нас период времени;

PV – текущая (современная) величина, которую мы инвестируем;

Е – величина доходности инвестиций;

k – число периодов времени, в течение которых инвестиции будут участвовать в коммерческом обороте.

Из приведенной формулы видно, что для расчета будущей стоимости (FV) применяется сложный процент. Это означает, что процент, начисленный на первоначальную сумму, прибавляется к этой первоначальной сумме и на него также начисляется процент.

Дисконтирование

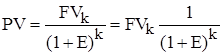

Чтобы определить текущую (современную) стоимость (PV) будущих поступлений и затрат, используем формулу сложных процентов:

. (2)

. (2)

Следовательно, текущая (современная) стоимость равна будущей стоимости, умноженной на коэффициент ![]() , называемый коэффициентом дисконтирования.

, называемый коэффициентом дисконтирования.

Дисконтирование – это процесс приведения (корректировки) будущей стоимости денег к их текущей (современной) стоимости.

Будущая стоимость аннуитета

Аннуитет – это частный случай денежного потока, т.е. это поток, в котором денежные поступления (или платежи) в каждом периоде одинаковы по величине.

Будущую стоимость аннуитета можно рассчитать по формуле

, (3)

, (3)

где FVAk – будущая стоимость аннуитета;

PMTt – платеж, осуществляемый в конце периода t;

Е – уровень дохода;

k – число периодов, в течение которых получается доход.

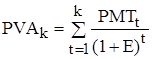

Текущая стоимость аннуитета определяется по формуле:

, (4)

, (4)

где PMTt – будущие поступления денежных средств в конце периода t;

Е – норма доходности по инвестициям;

k – число периодов, на протяжении которых в будущем поступят доходы от современных инвестиций.

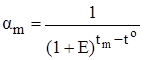

Коэффициент дисконтирования. Норма дисконта

Дисконтирование денежных потоков – это приведение их разновременных значений к их стоимости на определенный момент времени, который называется моментом приведения и обозначается через ![]() .

.

Момент приведения может не совпадать с началом отсчета времени, t0. Процедура дисконтирования понимается в расширенном смысле, т.е. как приведение не только к более раннему моменту времени, но и к более позднему (в случае, если ![]() ).

).

Основным экономическим нормативом, используемым при дисконтировании, является норма дисконта (Е).

Дисконтирование денежного потока на m-м шаге осуществляется путем умножения его значения ЧДПm(CFm) на коэффициент дисконтирования (a), рассчитываемый по формуле

, (5)

, (5)

где t m – момент окончания m-го шага расчета.

Норма дисконта с экономической точки зрения – это норма прибыли, которую инвестор обычно получает от инвестиций аналогичного содержания и степени риска. Таким образом, это ожидаемая норма прибыли.