Налоговые платежи организации и пути их оптимизации

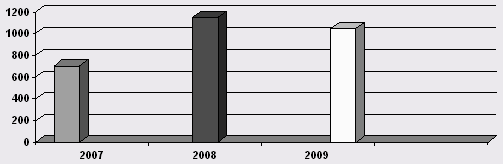

Рис 5

Налог на прибыль. Налог на прибыль организаций является основным прямым налогом с юридических лиц. Этот налог имеет высокое фискальное значение. Он занимает второе место по доходности в консолидированном бюджете РФ. Одновременно налог вступает регулятором хозяйственной деятельности предприятия и организаций.

Налог на прибыль организаций является таким налогом, с помощью которого государство может наиболее активно воздействовать на развитие экономики. Он влияет на инвестиционные потоки и процесс наращивания капитала.

РГ УП "Усть-Джегутинский ДРСУч" является плательщиком налога на прибыль в соответствии со ст.246 НК. Порядок исчисления и уплаты налога на прибыль регламентируется главой 25 НК РФ.

Объектом обложения согласно ст.247 является прибыль, полученная за отчетный период и определяемая как полученный доход, уменьшенный на величину произведенных расходов.

В доходах, получаемых РГ УП "Усть-Джегутинским ДРСУч" выделяют (ст.248-250):

· доходы от реализации товаров (работ, услуг) – это выручка от реализации покупных товаров;

· внереализационные доходы.

Налоговой базой является денежное выражение прибыли, подлежащей налогообложению.

Налогоплательщики

1. Налогоплательщиками налога на прибыль организаций признаются:

российские организации;

иностранные организации, осуществляющие свою деятельность в Российской Федерации через постоянные представительства и (или) получающие доходы от источников в Российской Федерации.

Объект налогообложения

Объектом налогообложения по налогу на прибыль организаций признается прибыль, полученная налогоплательщиком.

Прибылью в целях 25 главы признается:

1) для российских организаций - полученные доходы, уменьшенные на величину произведенных расходов, которые определяются в соответствии с 25 главой;

2) для иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства, - полученные через эти постоянные представительства доходы, уменьшенные на величину произведенных этими постоянными представительствами расходов, которые определяются в соответствии с 25 главой;

3) для иных иностранных организаций - доходы, полученные от источников в Российской Федерации. Доходы указанных налогоплательщиков определяются в соответствии со статьей 309 Налогового Кодекса РФ [6, с.98].

Налоговая декларация

1. Налогоплательщики независимо от наличия у них обязанности по уплате налога и (или) авансовых платежей по налогу, особенностей исчисления и уплаты налога обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту своего нахождения и месту нахождения каждого обособленного подразделения, если иное не предусмотрено настоящим пунктом, соответствующие налоговые декларации в порядке, определенном 289 статьей НК РФ.

Налоговые агенты обязаны по истечении каждого отчетного (налогового) периода, в котором они производили выплаты налогоплательщику, представлять в налоговые органы по месту своего нахождения налоговые расчеты в порядке, определенном настоящей статьей.

Налогоплательщики, в соответствии со статьей 83 НК РФ отнесенные к категории крупнейших, представляют налоговые декларации (расчеты) в налоговый орган по месту учета в качестве крупнейших налогоплательщиков.

2. Налогоплательщики по итогам отчетного периода представляют налоговые декларации упрощенной формы. Некоммерческие организации, у которых не возникает обязательств по уплате налога, представляют налоговую декларацию по упрощенной форме по истечении налогового периода.

3. Налогоплательщики (налоговые агенты) представляют налоговые декларации (налоговые расчеты) не позднее 28 календарных дней со дня окончания соответствующего отчетного периода. Налогоплательщики, исчисляющие суммы ежемесячных авансовых платежей по фактически полученной прибыли, представляют налоговые декларации в сроки, установленные для уплаты авансовых платежей.

4. Налоговые декларации (налоговые расчеты) по итогам налогового периода представляются налогоплательщиками (налоговыми агентами) не позднее 28 марта года, следующего за истекшим налоговым периодом.

5. Организация, в состав которой входят обособленные подразделения, по окончании каждого отчетного и налогового периода представляет в налоговые органы по месту своего нахождения налоговую декларацию в целом по организации с распределением по обособленным подразделениям.

Налоговый период. Отчетный период.

1. Налоговым периодом по налогу признается календарный год.

2. Отчетными периодами по налогу признаются первый квартал, полугодие и девять месяцев календарного года.

Отчетными периодами для налогоплательщиков, исчисляющих ежемесячные авансовые платежи исходя из фактически полученной прибыли, признаются месяц, два месяца. Три месяца и так далее до окончания календарного года.

Налоговые ставки

Налоговая ставка устанавливается в размере 20 процентов за исключением случаев, предусмотренных пунктами 2-5 статьи 284 НК РФ. При этом:

Сумма налога, исчисленная по налоговой ставке в размере 2 процентов, зачисляется в федеральный бюджет.

Сумма налога. Исчисленная по налоговой ставке в размере 18 процентов, зачисляется в бюджеты субъектов Российской Федерации.

Налоговая ставка налога, подлежащего зачислению в бюджеты субъектов РФ, законами субъектов РФ может быть понижена для отдельных категорий налогоплательщиков. При этом указанная налоговая ставка не может быть ниже 13.5 процента.

Для организаций – резидентов особой экономической зоны законами субъектов РФ может устанавливаться пониженная налоговая ставка налога на прибыль, подлежащего зачислению в бюджеты субъектов РФ, от деятельности, осуществляемой на территории особой экономической зоны, при условии ведения раздельного учета доходов (расходов), полученных 9понесенных) от деятельности, осуществляемой на территории особой экономической зоны, и доходов (расходов), полученных(понесенных0 при осуществлении деятельности за пределами территории особой экономической зоны. При этом размер указанной ставки не может быть ниже 13.5 процента.

Порядок исчисления налога и авансовых платежей.

1. Налог определяется как соответствующая налоговой ставке процентная доля налоговой базы. Определяемой в соответствии со статьей 274 НК РФ.

2. Если иное не установлено пунктами 4 и 5 статьи 286 НК РФ, сумма налога по итогам налогового периода определяется налогоплательщиком самостоятельно.

По итогам каждого отчетного (налогового) периода, если иное не предусмотрено статьей 286 НК РФ, налогоплательщики исчисляют сумму авансового платежа, исходя из ставки налога и прибыли. Подлежащей налогообложению, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного (налогового) периода. В течение отчетного периода налогоплательщики исчисляют сумму ежемесячного авансового платежа в порядке, установленном статьей 286 НК РФ.