Оценка рисков инвестиционных проектов

Часто при сравнении вариантов капиталовложений удобнее пользоваться кривой, построенной на основе суммы вероятностей (кумулятивный профиль риска). Такая кривая показывает уровень вероятности результативного показателя проекта (больше или меньше определенного значения). Проектный риск, таким образом, описывается положением и наклоном кумулятивного профиля риска.

Кумулятивный (интегральный, накопленный) профиль риска показывает кумулятивное вероятностное распределение аналитического критерия с различных точек зрения на определенный проект. С точки зрения экономиста при использовании в качестве аналитического критерия NPV вероятность того, что NPV < 0 – около 0,4, для предпринимателя – менее 0,2; с точки зрения банкира проект кажется совсем безопасным, так как вероятность того, что NPV > 0, около 95%.

Поэтому при дальнейшем анализе будем исходить из того, что проект подлежит рассмотрению и, в случае, если аналитической критерий > 0.

3. Оценка рисков инвестиционного проекта ООО «Концепт»

Инвестиционный проект разработан по инициативе ООО "Концепт".

Адрес предприятия: 117519, г. Москва, ул.Подольских курсантов, 5. Учредители частные лица.

Предприятие образовано в 1996 г. на основе личных вкладов граждан с равными долями в уставном Фонде. Уставной Фонд - 400,0 тыс. руб. Стоимость основных производственных фондов на момент анализа 324,8 тыс. руб. Производственные мощности в настоящее время размещены на площадках АЗС (ул. Доватора, 158/1).

Продукция и услуги предприятия - светлые нефтепродукты, поставка нефтепродуктов автотранспортом предприятия по адресам потребителей. Потребителями продукции и услуг являются предприятия, автохозяйства и организации Москвы и других регионов.

3.1 Оценка инвестиционного проекта по методу определения NPV и влияющих показателей

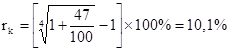

Согласно методическим указаниям и разработанному плану кредитования принимаемая цена капитала – 30%, а премия за риск составит – 2%, планируемый уровень инфляции, согласно статистическим данным – 15%. Тогда годовой дисконт составит 47% (30 + 15 + 2). Пересчитаем годовой дисконт в квартальную ставку дисконта, по стандартной формуле сложного процента для более меньшего периода времени ![]() (где n – количество малых периодов (квартал – n=4, месяц – n=12); dn – ставка меньшего постоянного периода времени (месяц); dt – ставка большего годового периода):

(где n – количество малых периодов (квартал – n=4, месяц – n=12); dn – ставка меньшего постоянного периода времени (месяц); dt – ставка большего годового периода):

На основании исходных данных[6] определим поступления и расходы при реализации проекта. Основным показателем в данном случае является цена закупочной и реализационной стоимости бензина и дизельного топлива (см. табл.2).

Таблица 2.

Прогноз по закупочной и отпускной цене

|

Наименование продукта |

Ед. изм. |

Верхняя строка– закупочная цена единицы продукта Нижняя строка – отпускная цена единицы продукта | |||||||||||

|

2005 |

2006 |

2007 | |||||||||||

|

1 кв. |

2 кв. |

3 кв. |

4 кв. |

1 кв. |

2 кв. |

3 кв. |

4 кв. |

1 кв. |

2 кв. |

3 кв. |

4 кв. | ||

|

1. Дизельное топливо |

Руб. |

2,74 |

2,95 |

3,19 |

3,45 |

3,72 |

4,02 |

4,34 |

4,69 |

5,06 |

5,47 |

5,91 |

6,38 |

|

3,60 |

3,89 |

4,20 |

4,53 |

4,90 |

5,29 |

5,71 |

6,17 |

6,66 |

7,20 |

7,77 |

8,39 | ||

|

2. Бензин АИ-76 |

Руб. |

4,26 |

4,52 |

4,79 |

5,08 |

5,38 |

5,71 |

6,05 |

6,41 |

6,80 |

7,20 |

7,64 |

8,09 |

|

5,20 |

5,51 |

5,84 |

6,19 |

6,56 |

6,96 |

7,38 |

7,82 |

8,29 |

8,79 |

9,31 |

9,87 | ||

Теперь определим поступления от проекта в зависимости от степени загруженности склада нефтепродуктов, по мере пуска в строй емкостей (во 2 кв. с начала запуска 50 %, а начиная со 3-его 100 % загруженность объемов). Согласно данным распределение между дизельным топливом и бензином АИ-76 составит 63 % и 37 %, соответственно. Тогда поступления от продаж определяются на основе прогнозируемых цен (см. табл.2), соответствующих объемов продаж и будут отражены в таблице (см. табл.3). Для расчета поступлений соответствующая ячейка объема продаж (верхняя часть Таблица 3) перемножается соответствующей ячейкой ценой реализации каждому вида топлива (нижняя строка табл.2).

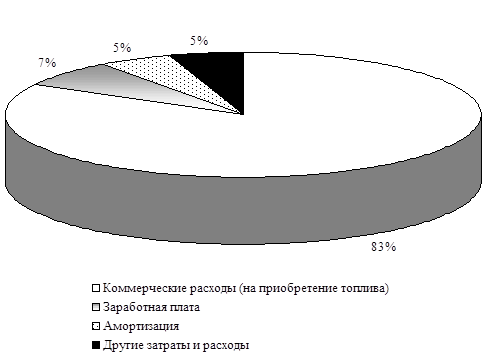

Издержки реализации проекта определяются, как часть от общих коммерческих расходов при реализации инвестиционного проекта, структура издержек выглядит следующим образом (см. рис.2).

Таблица 4.

Издержки инвестиционного решения

|

2005 |

2006 |

2007 | ||||||||||

|

1 кв. |

2 кв. |

3 кв. |

4 кв. |

1 кв. |

2 кв. |

3 кв. |

4 кв. |

1 кв. |

2 кв. |

3 кв. |

4 кв. | |

|

Всего коммерческих расходов |

3531 |

7564 |

8106 |

8668 |

9291 |

9945 |

10653 |

11408 |

12220 |

13100 |

14025 | |

|

1. Дизельное топливо |

1859 |

4019 |

4347 |

4687 |

5065 |

5468 |

5909 |

6376 |

6892 |

7447 |

8039 | |

|

2. Бензин АИ-76 |

1672 |

3545 |

3759 |

3981 |

4225 |

4477 |

4743 |

5032 |

5328 |

5654 |

5987 | |

|

Заработная плата |

638 |

638 |

684 |

731 |

784 |

839 |

898 |

962 |

1031 |

1105 |

1183 | |

|

Амортизация |

456 |

456 |

488 |

522 |

560 |

599 |

642 |

687 |

736 |

789 |

845 | |

|

Другие затраты и расходы |

456 |

456 |

488 |

522 |

560 |

599 |

642 |

687 |

736 |

789 |

845 | |

|

Итого |

5081 |

9114 |

9766 |

10443 |

11195 |

11982 |

12835 |

13744 |

14723 |

15783 |

16898 | |