Оценка рисков инвестиционных проектов

Таблица 9.

Расчет чувствительности конечного результата от изменений объема инвестиций

|

Показатель |

Отклонение | |||||

|

105% |

104% |

103% |

102% |

101% |

100% | |

|

Инвестиции |

1769 |

1752 |

1736 |

1719 |

1702 |

1685 |

|

Денежный поток (итого) |

3251 |

3268 |

3284 |

3301 |

3318 |

3335 |

|

в %, к результату ri =0 |

97,47% |

97,98% |

98,48% |

98,99% |

99,49% |

100,00% |

|

Показатель |

Отклонение | |||||

|

99% |

98% |

97% |

96% |

95% |

100% | |

|

Инвестиции |

1668 |

1651 |

1634 |

1618 |

1601 |

1685 |

|

Денежный поток (итого) |

3352 |

3369 |

3386 |

3402 |

3419 |

3335 |

|

в %, к результату ri =0 |

100,51% |

101,01% |

101,52% |

102,02% |

102,53% |

100,00% |

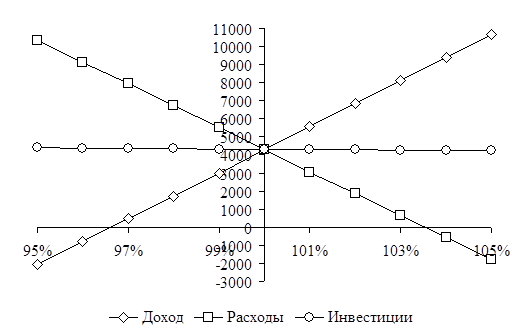

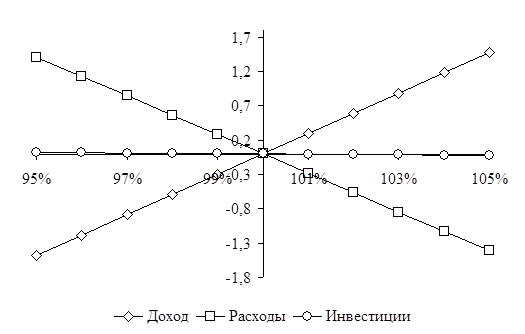

Теперь перейдем к общему анализу чувствительности проекта к рискам. Для этого на основании таблиц построим все данные по отклонениям денежного потока с учетом инфляции в абсолютных и относительных оценках на двух графиках (см. Рисунок 6 и Рисунок 7).

Рисунок 6. Анализ чувствительности на основе абсолютного значения

Рисунок 7. Анализ чувствительности на основе относительных значений

Сравнение графиков позволяет сделать вывод, что чувствительность предлагаемого инвестиционного проекта к рискам дает возможность фактически оценить подверженность проекта к снижению доходов и возрастанию расходов. Воздействие этих рисков велико и может привести к убыткам.

При снижении денежного потока всего на 5%, при постоянном уровне расходов (например, при снижении отпускных цен конкурирующими фирмами, вызовет снижение объема продаж или уменьшение цен реализации), ведет к снижению результатов финансово-хозяйственной деятельности более, чем в полтора раза (164%). Это, несомненно, ставит реализацию проекта под угрозу, влияние этого фактора довольно велико, поскольку оно из-за большой доли неопределенности не поддается количественному анализу.

То самое можно сказать и о возрастании доли расходов, хотя их воздействие на проект несколько ниже. При росте расходов на 5%, снижение конечного результата составит 1,56 раза (однако этот показатель так же велик). Изменение объема инвестиций практически не оказывает влияние на реализацию проекта, из чего можно заключить, что проект устойчив к проявлениям инвестиционного риска.

Теперь составим матрицу чувствительности и предсказуемости (см. табл.10). На основе матрицы можно сказать, что для снижения воздействия рисков оказывающих влияние на доходы и расходы ООО «Концепт» следует проводить хозяйственную политику, направленную на поддержание постоянного уровня цен, поскольку они являются наиболее сильным фактором воздействия на фирму.

Таблица 10.

Матрица чувствительности проекта

|

Предсказуемость переменных |

Чувствительность переменных | |||||

|

Высокая |

Средняя |

Низкая | ||||

|

Высокая |

I |

I |

II | |||

|

Средняя |

I |

II |

III | |||

|

Низкая |

Доходы |

II |

III |

III | ||

|

Расходы |

Инвестиции | |||||

|

I – Дальнейшая проверка, II – Оперативное планирование, III – Низкое воздействие | ||||||

3.3 Оценка инвестиционного проекта на основе метода Монте-Карло

Итак, на основании матрицы чувствительности можно сделать вывод, что изменение объема инвестиций не является критичным воздействие на рассматриваемый инвестиционный проект, в то время как отклонения составляющим денежного потока, являются переменными требующими особого внимания.

При проведении анализа методом Монте-Карло, возьмем отклонения по объему инвестиций постоянными, а изменение по объему доходов и расходов переменными. Как и при предыдущем анализе введем рисковые коэффициенты rd и rk, только в данном случае, согласно методологии проведения оценки инвестиционного проекта, они будут не линейно-изменяемыми, а случайными величинами, воздействующими на предыдущее значение доходов и расходов в диапазоне ±5%, от величины предыдущего значения. Кроме того, денежный поток считается с учетом введенного коэффициента инфляции (5%).

Случайные числа в получены в результате расчетов в электронной таблице Microsoft Excel, с применением функции СЛЧИС для каждого периода (см. Приложение 2). Соответствующее влияние случайных чисел учтено, и полный расчет денежных потоков представлен в разделе Предложения (см. Приложение 3). Сводная таблица по данным по интегральному результату денежного потока равному среднему значению представлен ниже в таблице (см. табл.11). График по данным представлен денежного потока по методу Монте-Карло см. рис.8. На левой оси представлены абсолютные значения денежного потока, на правой (дополнительной) оси относительное отклонение. Денежный поток находится как среднее арифметическое от соответствующего значения всех денежных потоков.