Планирование и прогнозирование расходной и доходной части бюджета

Н им.орг = ОС ср.г. пл * S - Н л

S - ставка налога на имущество организаций (2009 г. – 2,2%);

Н л.- налоговые льготы, предоставляемые в соответствии с действующим законодательством

3. Производится распределение общей суммы налога на имущество организаций, планируемой к поступлению в бюджет субъекта РФ:

3.1. в доходы муниципальных районов и городских округов по единым нормативам отчислений от общей суммы налога в консолидированный бюджет:

Н им.орг i = Н им.орг * N

Н ндфл i – сумма налога на имущество органиаций, планируемая к поступлению в бюджет i –муниципального района (городского округа)

N – единый норматив отчислений от налога на имущество организаций (20% - 2009 г.)

3.2. в доход регионального бюджета (80% - 2009г.), как разница между общей суммой поступлений НДФЛ в консолидированный бюджет области и суммой налога на имущество, направляемой в местные бюджеты:

Н им.орг рег.б-т = Н им.орг - СУММ (Н им.орг i).

7.4 Расчет транспортного налога

Расчет по транспортному налогу производится по видам транспортных средств с учетом ставок налога, предусмотренных законом Нижегородской области от 28.11.2002 года № 71-З "О транспортном налоге".

Н тр. = СУММ (Н i)

Н тр – планируемая сумма транспортного налога

Н i – транспортный налог по i-виду транспортных средств

Н i = К i * М i * S

К i - количество i-вида транспортных средств (по данным Управления Федеральной налоговой службы по Нижегородской области о количестве транспортных средств, состоящих на учете в налоговых органах)

М i – мощность двигателя i-вида транспортных средств (в лошадиных силах)

S – ставка налога в соответствии с Законом (по легковым автомобилям min 15% - max 150%).

7.5 Расчет налога на имущество физических лиц

Налог на имущество физических лиц планируется в соответствии с Законом РФ от 09.12.1991 года №2003-1 "О налогах на имущество физических лиц".

Н им.ф.л. = ИС 1 * S1 + ИС 2 * S2 + ИС 3 * S3

Н им.ф.л. – сумма налога на имущество физических лиц

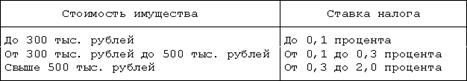

ИС 1 , ИС 2 , ИС 3 - инвентаризационная стоимость строений, помещений и сооружений, находящихся в собственности физических лиц, имеющих оценку соответственно до 300 тыс. руб., от 300-500 тыс. руб., свыше 500 руб.;

S1 , S2 , S3 – ставки налога в соответствии с оценкой соответственно до 300 тыс. руб.(2007 г – 0,1%, 2008, 2009 г. – 0,04%) от 300-500 тыс. руб. .(2007 г – 0,3%, 2008, 2009 г. – 0,1%), свыше 500 руб. .(2007 г – 2%, 2008 г., 2009 г.– 0,3%).

Ставки налога на строения, помещения и сооружения (в соответствии с Законом РФ от 09.12.1991 года №2003-1 "О налогах на имущество физических лиц") устанавливаются нормативными правовыми актами представительных органов местного самоуправления Городские Думы и Земские Собрания) в зависимости от суммарной инвентаризационной стоимости. Представительные органы могут определять дифференциацию ставок в установленных пределах в зависимости от суммарной инвентаризационной стоимости, типа использования и по иным критериям. Ставки налога устанавливаются в следующих пределах:

7.6 Расчет земельного налога

Планирование земельного налога производится в соответствии с главой 31 части второй НК РФ "Земельный налог".

Н зем = Кст-ть зем.уч. * S + П пл

Н зем – сумма земельного налога

Кст-ть зем.уч – кадастровая стоимость земельных участков по видам (сельскохозяйственного назначения, занятых жилищным фондом, предоставленных для личного подсобного хозяйства, садоводства, огородничества или животноводства, прочие)

S - ставка земельного налога в зависимости от вида участка (сельскохозяйственного назначения, занятых жилищным фондом, предоставленных для личного подсобного хозяйства, садоводства, огородничества или животноводства 2007 г. и 2008 г. – 0,3%, прочие земельные участки 2007 и 2008 – 1,5%);

П пл.- переходящие платежи по земельному налогу.

7.7 Анализ состояния налоговых поступлений в Нижегородской области

Ставки налогов и распределение поступлений от налогов по уровням бюджетов в 2007 году

|

Налоговые доходы (ставка) |

Уровни бюджета | |||

|

Федеральный бюджет |

Областной (региональный) бюджет |

Местные бюджеты | ||

|

Муницип. районов и гор. округов |

Городских и сельских поселений | |||

|

Федеральные налоги | ||||

|

- налог на добавленную стоимость (0-18%) |

+ | |||

|

- акцизы |

+ |

+ | ||

|

- налог на доходы физических лиц |

+ (70%) |

+(20%) |

+ (10%) | |

|

- единый социальный налог (26%) |

+ | |||

|

- налог на прибыль организаций (24%, в т.ч. 6,5% федеральный бюджет, 17,5 % - региональный)) |

+ |

+ (100%) | ||

|

- налог на добычу полезных ископаемых |

+ |

+ | ||

|

- водный налог |

+ | |||

|

- сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов |

+ |

+ | ||

|

- государственная пошлина |

+ |

+ (100%) |

+ (100%) |

+ |

|

Региональные налоги | ||||

|

- налог на имущество организаций (2,2%) |

+ (100%) | |||

|

- налог на игорный бизнес |

+ (100%) | |||

|

- транспортный налог |

+ (100%) | |||

|

Местные налоги | ||||

|

земельный налог (0,3-1,5%) |

+ (100%) |

+ (100%) | ||

|

налог на имущество физических лиц |

+ (100%) |

+ (100%) | ||

|

ЕНВД |

+(90%) | |||

|

Единый сельскохозяйственный налог |

+ (30%) |

+(30%) |

+ (30%) | |

|

Единый налог, взимаемый в связи с упрощенной системой налогообложения |

+ (90%) | |||