Предложения по совершенствованию применения лизинга в компании

В том случае, если используемое оборудование числится на балансе лизинговой компании, лизингополучатель учитывает его на забалансовом счете, не ухудшая структуру своего баланса.

Таким образом, при использовании лизинга лизингополучатель получает следующие преимущества:

1 экономия на налоге на прибыль;

2 экономия на налоге на имущество;

3 большее возмещение НДС;

4 не отвлекаются значительные оборотные средства на приобретение имущества;

5 не ухудшается структура баланса.

Для того чтобы рассчитать общую сумму расходов на приобретение основных средств, возникающих при лизинге и кредитовании, необходимо ясно представлять себе суть расходов.

При лизинге расходы состоят из ряда лизинговых платежей, выплачиваемых в течение нескольких лет, и выплат налога на имущество с момента постановки оборудования на баланс и до его полной амортизации.

При получении кредита на покупку имущества расходы представляют собой выплату основной суммы долга, процентов по кредиту и налога на имущество.

Кроме того, при оценке эффективности обоих вариантов следует рассматривать период полной амортизации оборудования, поскольку амортизационные отчисления по оборудованию оказывают существенное влияние на размер уплачиваемых налогов даже после окончания срока лизинга и кредита. Также необходимо учитывать и экономию по налогам.

Важнейшим преимуществом приобретения оборудования в лизинг является право сторон лизингового договора применять механизм ускоренной амортизации с коэффициентом не выше 3 как при линейном, так и при нелинейном методе начисления амортизации для целей налогообложения. Более того, если предмет лизинга эксплуатируется в условиях агрессивной среды, ускоряющей износ, коэффициент 3 может быть умножен на дополнительный коэффициент, но не выше 2 (п.7 ст.259 НК РФ).

Существует лишь одно ограничение при применении ускоренной амортизации к предмету лизинга: она не распространяется на основные средства, входящие в первую, вторую и третью амортизационные группы1, если амортизация по ним начисляется нелинейным методом.

Лизинговое имущество может учитываться на балансе как лизингодателя, так и лизингополучателя (п.1 ст.31 Федерального закона от 29.10.98 № 164-ФЗ "О финансовой аренде (лизинге)"; далее - Закон о лизинге). Амортизационные отчисления производит сторона договора лизинга, на балансе которой находится предмет лизинга (п.2 ст.31 Закона о лизинге).

Применение механизма ускоренной амортизации позволяет лизингополучателю существенно уменьшить выплаты по налогу на прибыль в первые годы после приобретения основных средств независимо от того, учитывается имущество на балансе лизингополучателя или лизингодателя.

В случае, когда лизинговое имущество учитывается на балансе лизингополучателя, к расходам, уменьшающим налоговую базу по налогу на прибыль лизингополучателя, относятся лизинговые платежи за вычетом амортизации (п.10 ст.264 НК РФ), а также суммы амортизационных отчислений, начисленных в указанном ранее порядке.

Если учет приобретаемых основных средств ведется на балансе лизингодателя, то у лизингополучателя к расходам, уменьшающим прибыль, относятся лизинговые платежи в полном объеме (п.10 ст.264 НК РФ).

При приобретении имущества в собственность за счет получения кредита законодательством не предусмотрены какие-либо особенности применения ускоренной амортизации. Как и в любом другом случае возможна ускоренная амортизация при эксплуатации этого имущества в агрессивной среде или в условиях повышенной сменности (максимальный коэффициент не выше 2). Таким образом, в большинстве случаев возможность ускоренной амортизации собственного имущества законодательством не предусмотрена.

При приобретении оборудования в собственность за счет получения кредита расходами, уменьшающими налогооблагаемую прибыль, являются амортизационные отчисления и проценты по кредиту.

В этом случае Налоговым кодексом РФ не предусмотрены льготы для компаний, приобретающих основные средства. Как уже было сказано выше, амортизация начисляется на общих условиях. Проценты по кредиту включаются в расходы также на общих условиях. Это значит, что расходами признаются проценты в размере, не превышающем более чем на 20% среднюю ставку по аналогичным долговым обязательствам (в том же квартале). При отсутствии информации о сопоставимых долговых обязательствах предельная величина процентов, признаваемых расходами, принимается равной ставке рефинансирования Банка России, увеличенной в 1,1 раза, - если обязательство выдается в рублях, и равной 15% - если обязательство выдается в валюте (п.1 ст.269 НК РФ).

Поскольку расходы, как по договору лизинга, так и при получении кредита осуществляются в течение нескольких лет, для их оценки необходимо применить показатель так называемой дисконтированной стоимости.

Дисконтирование денежных потоков - это определение стоимости денежных потоков, относящихся к будущим периодам, на настоящий момент времени.

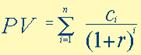

Базовая расчетная формула для дисконтирования:

(3.3.1.)

(3.3.1.)

где

PV - дисконтированная стоимость, то есть сегодняшняя стоимость будущих денежных потоков (через квартал, год, несколько лет);

Ci - денежные потоки за периоды с 1 по n-й год;

r - ставка дисконтирования.

Таким образом, эффективность приобретения оборудования каким-либо путем (лизинг, кредит, прямая покупка) сравнивается на основе показателя дисконтированной стоимости расходов на его приобретение за весь период амортизации оборудования за вычетом налоговой экономии.

В качестве примера рассчитаем эффективность приобретения в лизинг на срок 36 месяцев оборудования стоимостью в 1 млн. руб. со сроком полезного использования 9 лет с 30% задатком (с равномерным распределением на весь срок лизинга), с привлечением кредита в Сбербанке под 17% годовых на срок 36 месяцев с равномерным погашением, с маржой лизинговой компании 3% в год от первоначальной стоимости имущества без НДС. Сумма квартального платежа компании, приобретающей оборудование, по погашению кредита (П):

П = С% по кредиту + ОСкредита (3.3.2.)

где С% по кредиту - квартальная сумма процентов по кредиту;

ОСкредита - квартальная выплата основной суммы кредита.

Сумма расходов за квартал, уменьшающих налогооблагаемую прибыль (Sрасходов):

Sрасходов = С% по кредиту + А + Нимущество (3.3.3.)

Где А - квартальная сумма амортизации в целях налогообложения;

Нимущество - квартальный налог на имущество.

Сумма квартальной экономии налога на прибыль (Sэкономии):

Sэкономии = Sрасходов х 24% (3.3.4.)

где 24% - ставка налога на прибыль

Результаты расчета приведены в табл. 20.

Таблица 16-Платежи по кредиту, руб.

|

Период, кв, |

Налог на имущество |

Погашение кредита с процентами |

Зачет НДС |

Уменьшение налога на прибыль |

|

1 |

-4 596,28 |

-84 913,62 |

152 542,37 |

12 531,69 |

|

2 |

-4 531,54 |

-84 995,13 |

0,00 |

12 533,88 |

|

3 |

-4 466,81 |

-82 486,53 |

0,00 |

11 972,94 |

|

4 |

-4 013,65 |

-79 760,58 |

0,00 |

11 271,53 |

|

5 |

-4 078,39 |

-77 107,08 |

0,00 |

10 710,16 |

|

6 |

-4 013,65 |

-74 996,96 |

0,00 |

10 235,86 |

|

7 |

-3 948,92 |

-72 488,36 |

0,00 |

9 674,93 |

|

8 |

-3 495,76 |

-69 871,08 |

0,00 |

8 997,14 |

|

9 |

-3 560,50 |

-67 326,26 |

0,00 |

8 459,40 |

|

10 |

-3 495,76 |

-64 998,78 |

0,00 |

7 937,85 |

|

11 |

-3 431,03 |

-62 490,18 |

0,00 |

7 376,91 |

|

12 |

-2 977,87 |

-59 981,58 |

0,00 |

6 722,76 |

|

13 |

-3 042,61 |

0,00 |

0,00 |

6 379,94 |

|

14 |

-2 977,87 |

0,00 |

0,00 |

6 364,41 |

|

15 |

-2 913,14 |

0,00 |

0,00 |

6 348,87 |

|

16 |

-2 459,98 |

0,00 |

0,00 |

6 240,11 |

|

17 |

-2 524,72 |

0,00 |

0,00 |

6 255,65 |

|

18 |

-2 459,98 |

0,00 |

0,00 |

6 240,11 |

|

19 |

-2 395,24 |

0,00 |

0,00 |

6 224,58 |

|

20 |

-1 942,09 |

0,00 |

0,00 |

6 115,82 |

|

21 |

-2 006,83 |

0,00 |

0,00 |

6 131,36 |

|

22 |

-1 942,09 |

0,00 |

0,00 |

6 115,82 |

|

23 |

-1 877,35 |

0,00 |

0,00 |

6 100,28 |

|

24 |

-1 424, 20 |

0,00 |

0,00 |

5 991,53 |

|

25 |

-1 488,94 |

0,00 |

0,00 |

6 007,06 |

|

26 |

-1 424, 20 |

0,00 |

0,00 |

5 991,53 |

|

27 |

-1 359,46 |

0,00 |

0,00 |

5 975,99 |

|

28 |

-906,31 |

0,00 |

0,00 |

5 867,23 |

|

29 |

-971,05 |

0,00 |

0,00 |

5 882,77 |

|

30 |

-906,31 |

0,00 |

0,00 |

5 867,23 |

|

31 |

-841,57 |

0,00 |

0,00 |

5 851,69 |

|

32 |

-388,42 |

0,00 |

0,00 |

5 742,94 |

|

33 |

-453,15 |

0,00 |

0,00 |

5 758,47 |

|

34 |

-388,42 |

0,00 |

0,00 |

5 742,94 |

|

35 |

-323,68 |

0,00 |

0,00 |

5 727,40 |

|

36 |

129,47 |

0,00 |

0,00 |

5 618,64 |

|

ИТОГО |

-83 898,31 |

-881 416,13 |

152 542,37 |

262 967,43 |