Совершенствование системы ипотечного кредитования в РФ

CF = max [ставка "флор" - LIBOR] * NP * LPP,

где CF - денежный поток, получаемый коммерческим банком; NP - условная основная сумма, которую страхует эмитент; LPP - длина расчетного периода.

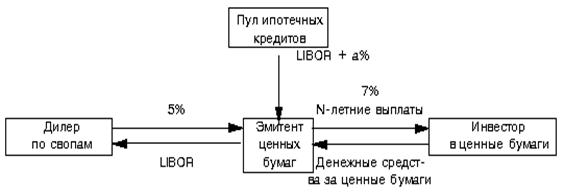

Вторым вариантом страхования процентного риска может стать использование свопа (рис. 19). Эмитент ценных бумаг обменивает LIBOR на фиксированную ставку. Прибыль эмитента фиксируется на уровне (+5%-7%=(-2% (если (=5%, то прибыль эмитента составит 3%). Недостатком этой схемы является отсутствие возможности у эмитента получить дополнительный доход в случае роста ставки LIBOR.

Рисунок 19. Схема управления процентным риском с помощью процентных свопов

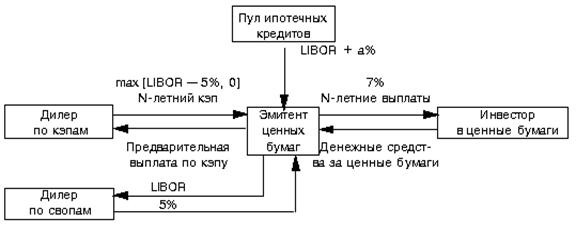

Рисунок 20. Схема управления процентным риском с помощью процентно-кэповых свопов

Третьм вариантом страхования процентного риска может стать использование процентно-кэпового свопа (rate-capped swap). Применение процентно-кэпового свопа показано на рис. 20. Эмитент с помощь свопа обменивает плавающую ставку на фиксированную. Затем с помощью кэпа заемщик страхует превышение ставки LIBOR над ставкой "потолок" (в нашем примере - 5%).

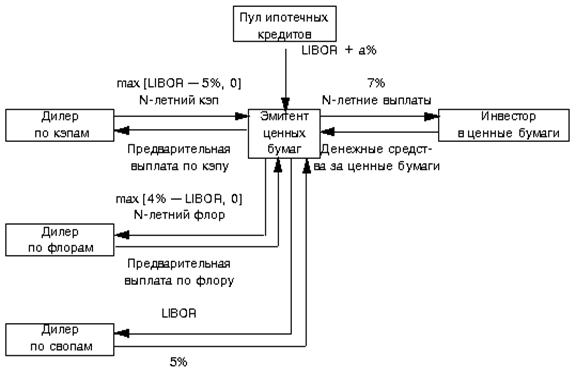

Рисунок 21. Схема управления процентным риском с помощью процентно-колларовых свопов

Если же эмитент хочет ограничить изменение процентной ставки в некоторых пределах, то он может использовать колларовый своп (collar swap) (рис. 21). Эмитент обменивает плавающую ставку на фиксированную, а затем покупает коллар, чтобы ограничить изменение ставки LIBOR.

Покупка коллара имеет смысл, если есть уверенность того, что рыночная ставка не будет ниже предела, установленного ставкой "флор". В этом случае стоимость покупки кэпа снижается за счет суммы, полученной от продажи флора.

Риск ликвидности. Риск ликвидности возникает в связи с возможностью значительного спрэда между ценами покупки и продажи ипотечного кредита на вторичном рынке.

Один из вариантов повышения ликвидности для первичных ипотечных кредиторов является использование Ипотечного агентства как источника дополнительных фондов.

Первичный ипотечный кредитор может профинансировать кредит с помощью краткосрочной банковской ссуды. Однако, в конце концов, ему придется продать этот ипотечный кредит инвестору для того, чтобы получить фонды, необходимые для финансирования дополнительных ипотечных операций. Выданный кредит может быть продан различным долгосрочным инвесторам, таким как ссудо-сберегательные ассоциации, взаимные сберегательные банки и страховые компании или Ипотечному агентству. Однако, последний вариант может оказаться менее привлекательным. Первичный кредитор должен будет уплатить комиссионный сбор (фактически первичный ипотечный кредитор покупает опцион на продажу - опцион пут (put option)) для того, чтобы получить обязательство от Ипотечного агентства о покупке данного кредита. Следовательно, когда долгосрочные инвесторы находятся в благополучном положении в смысле ликвидности, первичный ипотечный кредитор, скорее всего, продаст кредиты на вторичном рынке. Когда процентные ставки начнут расти, поток средств, направляемых на сбережения, будет сокращаться, в результате чего появится дефицит кредитных ресурсов и ликвидность ипотечных кредитов, продавцу все в большей степени придется полагаться на Ипотечное агентство как на источник фондов.

Выступая в роли "остаточного" покупателя ипотечных кредитов на вторичном рынке, Ипотечное агентство помогает сгладить, хотя и не устраняет полностью, цикличность ипотечного кредита. Ипотечное агентство получает возможность для этого благодаря привлечению фондов в масштабе всей страны. В то время, как первичное ипотечное кредитование по своей природе имеет местный характер, масштабы деятельности Ипотечного агентства позволяют собирать фонды по всей стране и перемещать их из местностей с избытком капитала туда, где капитала не хватает.

Другим способом повышения ликвидности ипотечных кредитов и их рефинансирования является секьюритизация (securitization), то есть выпуск ценных бумаг, обеспеченных пулами ипотечных кредитов. Такой механизм позволяет привлечь больший объем частного капитала в сферу жилищного кредитования и, следовательно, повысить ликвидность ипотечных кредитов. Ценные бумаги, обеспеченные ипотечными кредитами, обладают высоким рейтингом и ликвидностью вследствие наличия обеспечения недвижимым имуществом, гарантий ипотечных агентств и государства.

Риски Ипотечного агентства

Ипотечное агентство сталкивается с теми же рисками, что и первичный ипотечный кредитор: процентный риск (1), кредитный риск (2) (в России в любом случае остается риском первичного кредитора), риск ликвидности (4) и риск рефинансирования (5). Методы управления этими рисками, описанные выше остаются справедливыми и для Ипотечного агентства.

Риск инвестора в ценные бумаги, обеспеченные ипотекой

Основным риском для инвестора в ценные бумаги, обеспеченные ипотекой, является риск ликвидности (4) этих бумаг на вторичном рынке. Страхование этого риска производится также, как и для обычных ценных бумаг. Инвестор должен покупать наиболее надежные ценные бумаги. Другим риском является риск досрочного погашения, если инвестор приобретает ценные бумаги "прямого действия". Кроме того, возможен и валютный риск (3), если ценные бумаги не номинированы в иностранной валюте.

Таким образом, были выделены основные риски, присутствующие на рынке ИЖК, и рассмотрены технологии управления этими рисками. Реализация приведенных схем в России возможна в случае развития инфраструктуры рынка ипотечного жилищного кредитования.

ЗАКЛЮЧЕНИЕ

Проанализировав становление и развитие ипотечных отношений в России, можно сделать следующие выводы:

1. Обеспечение населения жильем является важнейшей социально-политической и экономической проблемой. От выбора тех или иных подходов к решению этой проблемы в значительной мере зависит общий масштаб и темпы жилищного строительства, реальное благосостояние людей, их моральное и физическое самочувствие, политические оценки и мотивация поведения.

К настоящему времени в жилом фонде России сохраняется значительная часть домов с неблагоустроенными квартирами, из которых около 3% размещены в ветхих и аварийных домах, а также индивидуальные частные дома. При этом основная часть вновь вводимого жилья сооружается на основе технических и архитектурно-планировочных решений, сложившихся в 70-80-е годы и во многом морально устаревших. К тому же в строительстве и при эксплуатации жилья используют устаревшие технологии, материалы, которые энерго- и материалоемки.