Финансовая стратегия предприятия и проект ее совершенствования на примере колхоза Большевик Калачеевского района Воронежской области

После продажи товара становится возможным определение прибыли, по отношению к которой, З. А. Круш и Л. С. Шохина [65, стр. 98-101] выделяют следующие стратегические цели предприятия: максимизация прибыли, ее мини-максимизация, получение удовлетворительной прибыли и даже деятельность, для которой прибыль не главное. Вид этой стратегии служит определяющим фактором при выборе характера и состава обычной деятельности, каналов реализации продукции, покупателей и поставщиков, рабочих и служащих, способов и размеров страхования от непредвиденных обстоятельств, формирования себестоимости, прогнозирования цен и др.

Упрощенную схему распределения прибыли отчетного периода В.В.Ковалев [41, стр. 253] представляет следующим образом: часть прибыли выплачивается в виде дивидендов, оставшаяся часть реинвестируется в активы предприятия.

Принятие решения о выплате дивидендов и их размерах в значительной мере определяется финансовой стратегией, которая реализуется посредством дивидендной политики. В. А. Слепов [54, стр. 57], И. А. Бланк [24, стр. 209] выделяют три подхода к формированию дивидендной политики: «консервативный», «умеренный» («компромиссный») и «агрессивный». По мнению И.А.Бланка [24, стр. 209-213], каждому из этих подходов соответствует определенный тип дивидендной политики, представленный в таблице 1.

Таблица 1. Подходы и типы дивидендной политики

|

Подход |

Варианты используемых типов дивидендной политики |

|

I. Консервативный подход |

1. Остаточная политика дивидендных выплат 2. Политика стабильного размера дивидендных выплат |

|

II. Умеренный подход |

3. Политика минимального стабильного размера дивидендов с надбавкой в отдельные периоды |

|

III. Агрессивный подход |

4. Политика стабильного уровня дивидендов 5. Политика постоянного возрастания размера дивидендов |

О. Э. Вальтер [26, стр. 33], В. В. Ковалев [41, стр. 261-264] и Е.С.Стоянова [63, стр. 239-240] выделяют 2, 3, 4 типы дивидендной политики и методику выплат дивидендов акциями. Т. В. Теплова [58, стр. 249-256] помимо 1, 3, 4 типов дивидендной политики и методики выплат дивидендов акциями, выделяет политику выкупа собственных акций, политика автоматического реинвестирования дивидендов, политика низкой дивидендной доходности и косвенных выплат отельным акционерам.

Другим важным направлением финансовой стратегии является управление оборотными средствами и источниками их финансирования.

Учеными-экономистами разработаны различные модели управления оборотными активами как формы вложения оборотного капитала, и модели управления краткосрочными источниками их финансирования (краткосрочные пассивы) представленные в таблице 2.

Таблица 2. Модели управления оборотными активами и источниками их финансирования (краткосрочными пассивами)

|

Группы ученых |

Ю. Бригхем [25, стр. 691-693] |

Е. С. Стоянова и И. А. Бланк [63, стр. 325-326], Н. В. Жигалкина [35, стр. 107-109], З. А. Круш и Л.С.Шохина [65, стр. 191] |

Ю. Бригхем [25, стр. 693-695], З. А. Круш и Л. С. Шохина [65, стр. 187-190]. В дополнение, В. В. Ковалев [41, стр. 275-280] описывает идеальную модель, а Т. В. Теплова [58, стр. 180-182] вместо умеренной модели - гибкую финансовую стратегию | |

|

Признаки классификации |

Варианты политики инвестиций в оборотный капитал |

Варианты политики управления оборотными активами в зависимости от доли оборотных активов в составе всех активов |

Варианты политики управления краткосрочными пассивами в зависимости от доли краткосрочных пассивов в составе всех пассивов |

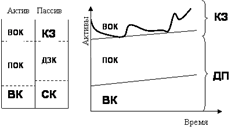

В зависимости от выбора источников покрытия постоянной и переменной частей оборотного капитала. Выбор той или иной модели стратегии финансирования сводится к установлению величины долгосрочных пассивов и расчету на ее основе величины чистого оборотного капитала как разницы между долгосрочными пассивами и внеоборотным капиталом |

|

1 |

2 |

3 |

4 |

5 |

|

Агрессивная («Спокойная») |

Относительно большой уровень запасов, дебиторской задолженности и денежных средств, при минимальном уровне риска и прибы- |

Высокая доля текущих активов в совокупных (общих) активах при невысокой скорости их оборота. Обеспечивает достаточный уровень |

Преобладание краткосрочных кредитов в общих пассивах. Увеличивается сила эффекта финансового и операционного рычагов. За счет уве- |

Базовое балансовое уравнение (модель) имеет вид: ДП = ВК + ПОК, где ДП – долгосрочные пассивы (ДП = СК + ДЗК); СК – собственный капитал; ДЗК – долгосрочный заемный капитал; ВК – внеоборотный капитал; ПОК – постоянный оборотный капитал. |

|

Продолжение таблицы 2 | ||||

|

1 |

2 |

3 |

4 |

5 |

|

ли. |

ликвидности, но невысокую рентабельность активов. |

личения процентов по кредитам растут постоянные затраты. |

ЧОК = ПОК, где ЧОК – чистый оборотный капитал (ЧОК = ОК – ККЗ); ОК – оборотный капитал; ККЗ – краткосрочная кредиторская задолженность. ККЗ = ВОК, где ВОК – варьирующий (переменный) оборотный капитал. С позиции ликвидности эта стратегия весьма рискованна. | |

|

Консервативная («Сдерживающая») |

Уровень оборотного капитала сведен к минимуму, при наибольшей прибыли и риске. |

Низкая доля текущих активов в общих активах предприятия при высокой скорости их оборота. Несет высокий риск потери ликвидности |

Низкая доля краткосрочных кредитов в пассиве предприятия. Источником финансирования активов в основном служат долго- |

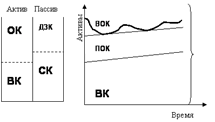

Базовое балансовое уравнение (модель) имеет вид: ЧОК =ОК.

|

|

Продолжение таблицы 2 | ||||

|

1 |

2 |

3 |

4 |

5 |

|

из-за десинхронизации поступлений и платежей вместе с высокой рентабельностью активов. |

срочные кредиты и займы, а также собственные средства. В краткосрочном периоде снижается сила воздействия финансового рычага. Сила воздействия производственного рычага возрастает (в основном, за счет выплат процентов по долгосрочным кредитам). |

Варьирующая часть оборотного капитала покрывается долгосрочными пассивами. Краткосрочной кредиторской задолженности и риска потери ликвидности нет. | ||

|

Умеренная (компромиссная) |

Средний вариант. |

Ее параметры находятся на среднем уровне. |

Средний уровень краткосрочного кредита. |

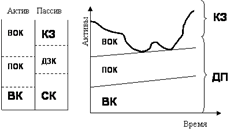

Базовое балансовое уравнение (модель) имеет вид: ДП = ВК+ ПОК + 0,5ВОК.

ЧОК = ПОК + 0,5 ВОК. |

|

Продолжение таблицы 2 | ||||

|

1 |

2 |

3 |

4 |

5 |

|

Уровень риска потери ликвидности - средний. | ||||

|

Идеальная |

- |

- |

- |

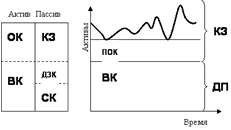

Базовое балансовое уравнение (модель) имеет вид: ДП = ВК.

ЧОК = 0, т.к. ОК = ККЗ. С позиции ликвидности эта стратегия весьма рискованна. |

|

Гибкая финансовая стратегия |

- |

- |

- |

Гибкая финансовая стратегия предполагает сочетание риска и доходности с целью максимизации рыночной оценки корпорации. |