Финансовый анализ филиала ТЭЦ-6 ОАО Иркутскэнерго

Анализируя структуру себестоимости по элементам, можно сказать, что на данном предприятии наблюдается отрицательные показатели на протяжении всего 2008 года.

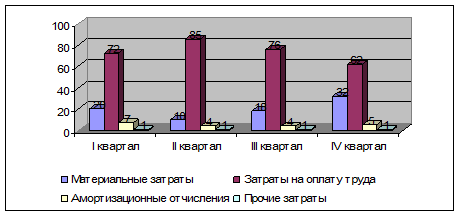

Графическая интерпретация изменений структуры себестоимости, представлена на рис 2.2.

Рис. 2.2 Динамика относительной величины структуры себестоимости

Большую долю всей структуры себестоимости составляют затраты на оплату труда, примерно 76%, наименьшую долю – 1% составляют прочие затраты.

Для оценки эффективности текущих затрат рассчитываем показатель удельных текущих затрат по формуле:

![]() , (2.4)

, (2.4)

где Се – себестоимость работ, руб.;

Q - объем работ, руб.

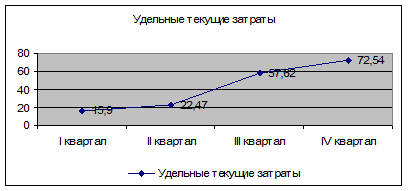

Если величина показателя удельных текущих затрат меньше 1, то это свидетельствует о прибыльной деятельности организации, и, наоборот. Если текущие затраты больше 1, то деятельность организации убыточна. Данные расчета показателей удельных текущих затрат и других показателей эффективности деятельности предприятия представлены на графике 2.3.

Анализируя динамику удельных текущих затрат, мы видим, что показатели в течение всего исследуемого периода на данном предприятии претерпевают не значительные изменения, но не достигают уровня больше 1.

Графическая интерпретация изменений структуры себестоимости, представлена на рис 2.3

Рис. 2.3 Динамика удельных текущих затрат

Удельные затраты филиала ТЭЦ-6 ОАО «Иркутскэнерго» на протяжении 2008 года показывают отрицательную динамику.

Далее рассмотрим эффективность использования ресурсов и затрат (см. табл. 2.5).

Таблица 2.5

Динамика показателей эффективности ресурсов и затрат

|

Показатели |

Период исследования |

Ср. знач. | |||

|

1 квартал |

2 квартал |

3 квартал |

4 квартал |

Ср. темп | |

|

Фондоемкость руб/руб абс. |

15,91 |

22,47 |

57,62 |

816,03 |

228 |

|

Инд. |

1 |

1,41 |

2,56 |

1,16 |

4,78 |

|

Фондоемкость по ОС руб/руб абс. |

4089 |

2676 |

4047 |

4128 |

3735 |

|

Инд. |

1 |

0,65 |

1,51 |

1,02 |

1,047 |

|

Трудоемкость, чел/т.руб. абс. |

4,76 |

4,02 |

2,99 |

3,07 |

3,71 |

|

Инд. |

1 |

0,84 |

0,74 |

1,027 |

1,03 |

|

Удельные текущие затраты руб/руб абс. |

15,9 |

22,47 |

57,62 |

72,54 |

42,13 |

|

Инд. |

1 |

1,41 |

2,56 |

1,26 |

42,13 |

|

Зарплатоемкость руб/руб абс. |

72 |

85 |

76 |

62 |

73,75 |

|

Инд. |

1 |

1,18 |

0,89 |

0,82 |

0,97 |

|

Материалоемкость руб/руб абс. |

20 |

10 |

18 |

32 |

20 |

|

Инд. |

1 |

0,5 |

1,8 |

1,78 |

1,27 |

|

Рентабельность производства руб/руб абс. |

-0,15 |

-0,28 |

-0,40 |

-0,46 |

-0,32 |

|

Инд. |

1 |

1,92 |

1,45 |

1,13 |

1,38 |

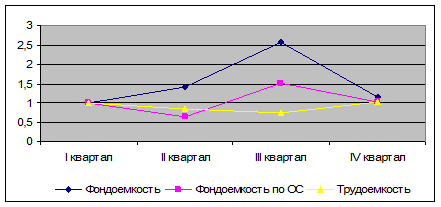

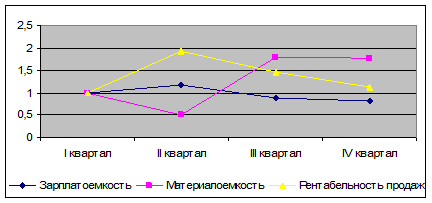

Отобразим табличные данные в графическом виде см. рис.2.4, 2.5.

|

Рис. 2.4 Динамика фондоемкости оборотных средств, основных средств и трудоемкости

|

Рис. 2.5 Динамика зарплатоемкости, материалоемкости и рентабельности продаж

Динамика всех показателей относительно, положительная, в частности можно отметить, уменьшение рентабельности предприятия. Ресурсы предприятия используются не достаточно эффективно.

2.3 Вертикальный и горизонтальный анализы формы № 1 «Бухгалтерский баланс»

Устойчивость финансового положения предприятия в значительной степени зависит от целесообразности и правильности вложения финансовых ресурсов в активы.

В процессе функционирования предприятия величина активов, их структура претерпевают постоянные изменения. Наиболее общее представление об имевших место качественных изменениях в структуре средств и их источников, а также динамике этих изменений можно получить с помощью вертикального и горизонтального анализа отчетности.

Для получения объективной оценки баланса проведем его вертикальный и горизонтальный анализ на основе исходных данных, представляющих собой Бухгалтерскую отчетность и Отчет о прибылях и убытках филиала ТЭЦ-6 ОАО «Иркутскэнерго» за четыре квартала 2008 года (см. Приложение 1, 2).

Цель вертикального анализа – изучение структуры показателей баланса на основе расчета удельных весов отдельных статей в итоге баланса и оценке произошедших изменений в структуре баланса за отчетный период.

Для проведения вертикального анализа баланса предприятия строятся аналитические таблицы (см. табл. 2.6).

Таблица 2.6

Вертикальный анализ баланса за 2008 г., %

|

Показатели |

1 квартал |

2 квартал |

3 квартал |

На конец 2008 года |

|

АКТИВ | ||||

|

1. Внеоборотные активы | ||||

|

Основные средства |

78,16 |

81,01 |

77,51 |

73,22 |

|

Прочие внеоборотные активы |

9,79 |

12,23 |

11,83 |

8,45 |

|

Итого |

87,95 |

93,25 |

89,34 |

81,67 |

|

2. Оборотные активы | ||||

|

Запасы |

8,56 |

3,97 |

7,33 |

14,56 |

|

Дебиторская задолженность |

1,52 |

1,57 |

1,75 |

1,83 |

|

Денежные средства |

0,03 |

0,03 |

0,018 |

0,02 |

|

Прочие оборотные активы |

1,95 |

1,20 |

1,56 |

1,93 |

|

Итого |

12,05 |

6,76 |

10,66 |

18,33 |

|

Баланс |

100 |

100 |

100 |

100 |

|

ПАССИВ | ||||

|

4. Каптал и резервы |

1,37 |

1,45 |

1,39 |

0 |

|

Капитал |

0 |

0 |

0 |

0 |

|

Нераспределенная прибыль |

1,37 |

1,45 |

1,39 |

0 |

|

Итого | ||||

|

5. Долгосрочные обязательства |

- |

- |

- |

- |

|

6. Краткосрочные обязательства |

- |

- |

- |

- |

|

Займы и кредиты |

0 |

0 |

0 |

0 |

|

Краткосрочная кредиторская задолженность |

14,42 |

8,32 |

9,36 |

10,81 |

|

Прочие обязательства |

85,58 |

91,68 |

90,64 |

89,19 |

|

Итого |

98,65 |

98,57 |

98,63 |

100 |

|

Баланс |

100 |

100 |

100 |

100 |