Организация потребительского кредитованияРефераты >> Банковское дело >> Организация потребительского кредитования

Автомобиль в кредит покупают представители всех групп, однако большинство в этом сегменте составляют люди с высшим образованием. Среди пользователей потребительских кредитов самой представительной социально-профессиональной группой являются служащие/специалисты (40% от числа всех респондентов). Значительный сегмент пользователей - это домохозяйки. В данном случае кредит может быть оформлен на супруга (по результатам исследования все женщины-домохозяйки состоят в браке).

Бытовую технику чаще приобретают в кредит специалисты/служащие, занятые в государственном и частном секторе, а также представители других профессий (например, творческие работники). Аудио-, видеотехнику покупают, прежде всего, специалисты/служащие, а также домохозяйки и пенсионеры. Покупка оргтехники и компьютеров в кредит особенно актуальна для специалистов/служащих, представителей других профессий (а именно продавцов розничной торговли и сотрудников службы охраны), учащихся и пенсионеров.

Приобретение в кредит мобильных телефонов особенно популярно среди руководителей различных сфер и учащихся (представители данных групп составляют порядка 66% от общего количества респондентов), покупка мебели - среди специалистов/служащих, а также пенсионеров.

Автомобиль и недвижимость в кредит покупают представители всех групп, однако наиболее значимый сегмент составляют специалисты/служащие. Кстати, только эти две категории потребительских товаров приобретают в кредит покупатели, занимающиеся предпринимательской деятельностью.

Образовательным кредитом и кредитом на отдых пользуются в основном специалисты/служащие и домохозяйки. Кредит на отдых берут еще и учащиеся.

Рейтинг кредитных продуктов.

Изучению потребителей кредитных продуктов и выявлению различий между сегментами (в социально-демографических и поведенческих характеристиках; предпочтениях тех или иных кредитов, а также способов их оформления и погашения) посвящено исследование "Портрет потребителя банковских кредитов", проведенное в конце 2005 г. специалистами Департамента маркетинга Компании СТК. Особенностью исследования является то, что в нем обобщена информация о потребительских предпочтениях жителей Московского региона по нескольким видам кредитования, а именно: по товарам длительного пользования, услугам в области образования и туризма, автокредитованию, ипотеке, кредитным картам.

Согласно результатам исследования 41% респондентов имеют опыт приобретения потребительских товаров и услуг в кредит, а 59% собираются в ближайшее время воспользоваться потребительским кредитом.

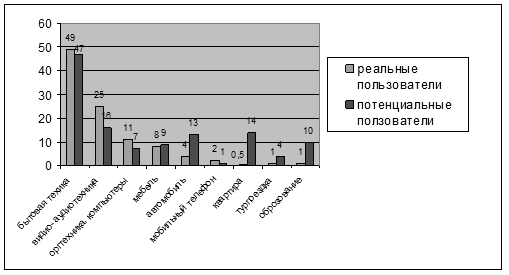

Наиболее популярными категориями товаров и услуг, приобретаемыми в кредит, являются: бытовая техника (49%); аудио-, видеотехника (25%); оргтехника (11%); мебель (8%) (рис. 11).

Рис. 11

Среди потенциальных пользователей виды кредитования распределились следующим образом: покупка в кредит бытовой и аудио-, видеотехники (47 и 16%); ипотечный кредит (14%); автокредита (13%); образовательный кредит (10%); кредит на приобретение мебели (9%). При этом процент потенциальных пользователей, желающих взять кредит на покупку автомобиля и ипотечный кредит, выше, чем процент реальных потребителей.

Полученные результаты позволяют судить о наличии спроса на образовательные кредиты: интерес к этому виду кредитования высказали 10% респондентов. Реальный же спрос незначителен - банковским кредитом на образование воспользовались меньше 1% респондентов.

По мнению реальных и потенциальных пользователей образовательных кредитов, это может быть связано, во-первых, с тем, что на рынке банковских услуг представлено недостаточное количество банков, предлагающих данный вид кредитования. Во-вторых, потребители плохо информированы об услуге в связи с практическим отсутствием рекламы в средствах массовой информации. Т.е. надо расширять информацию (рекламу) как банков, так и банковских услуг, информировать о льготах и условиях, таким образом придать уверенности в кредитование потенциальному заемщику.

По результатам исследования было выявлено, что основной причиной обращения к услуге потребительского кредитования является недостаток наличных средств на покупку товара и/или услуги (ее указали 80% респондентов). Интересен тот факт, что группа респондентов, указавших данный мотив в качестве главного, неоднородна по своему составу. К ней относятся как потребители, имеющие месячный доход до 500 долл., так и респонденты с уровнем дохода от 500 до 1000 долл. и выше.

Таким образом, пользователями услуг кредитования, с одной стороны, являются потребители, испытывающие недостаток наличных средств на покупку товара, с другой стороны, потребители, имеющие в наличии деньги на покупку товара или услуги, но не желающие их тратить в настоящий момент по разным причинам. При этом главным мотивом обращения к услуге кредитования является уверенность в том, что деньги будут потрачены целенаправленно, то есть на покупку конкретного товара.

Рекомендации банку по кредитной политике

Выявлено, что на такую оценку оказывают влияние следующие параметры.

1. Банк, в котором оформлен кредит. Выбор банка большинство потребителей сделали исходя из "размера процентной ставки" и "оперативности" оформления кредита, под которой понимается скорость оформления кредита и минимальное количество документов, необходимых для оформления.

Наименее значимые для респондентов критерии: "известность банка", "месторасположение банка", "рекомендации знакомых". Это характерно для всех видов потребительского кредитования за исключением ипотечных кредитов, заемщики которых при выборе банка ориентировались на такие факторы, как величина процентной ставки, срок кредитования, а также репутация банка, отзывы родственников и знакомых о прошлом опыте работы с банком-кредитором.

По результатам исследования было выявлено, что при покупке товаров и услуг в кредит потребители выбирают не банк и программу кредитования, а магазин, в котором планируют приобрести товар. Исключение составляют покупатели недвижимости, которые оформляют кредит в банке и соответственно сравнивают различные программы по ипотечному кредитованию.

Можно сделать вывод, что величина процентной ставки влияет на выбор банка потенциальным заемщиком не намного больше, чем мнение знакомых в совокупности с рыночной репутацией банка. Следовательно, для создания дополнительных конкурентных преимуществ банку в настоящее время необходимо не только удешевлять стоимость кредита, но и инвестировать в собственную репутацию и качество обслуживания заемщиков.

2. Полнота предоставляемой рекламной информации. Согласно данным опроса основными источниками получения информации для потребителей услуг кредитования являются: объявления в торговых центрах; рекламные ролики по телевидению; рекламные плакаты в метро, рекламные щиты вдоль автодорог; информация, полученная от знакомых, друзей, родственников.

Как видно из представленной диаграммы (рис. 12), одним из основных источников информации о потребительском кредитовании являются средства массовой информации (радио, телевидение), а также наружная реклама. Однако из рекламных сообщений, как указали респонденты, в основном запоминается информация о возможности получить беспроцентный кредит. Отмечалась также недостаточность сведений, представляемых в рекламных сообщениях, для принятия решения о покупке товаров в кредит.