Специфика валютных операций коммерческого банкаРефераты >> Банковское дело >> Специфика валютных операций коммерческого банка

2.3. Разновидность валютных рынков и их особенности

Различают следующие виды валютных рынков: мировые, региональные и национальные (местные).

Мировые валютные рынки сосредоточены в мировых финансовых центрах. Среди них выделяются валютные рынки в Лондоне, Нью-Йорке, Париже, Токио и т. д. На мировых валютных рынках банки проводят операции с валютами, которые широко используются в мировом платежном обороте, и почти не совершают сделки с валютами регионального и местного значения независимо от их статуса и надежности.

На региональных и местных валютных рынках осуществляются операции с определенными конвертируемыми валютами. В их числе сингапурский доллар, саудовский риал, кувейтский динар. Котировка валют, используемых для валютных операций в определенном регионе, производится на соответствующих региональных валютных рынках. А валюты местного значения котируются банками, для которых эта валюта является национальной и активно используемой в сделках с местной клиентурой. [6., 54]

Валютные операции на валютном рынке невозможны без обмена валют и их котировки.

Котировка валют - это определение их курса. Существует два метода котировки - прямой и косвенный: наиболее распространена прямая котировка, при которой курс единицы иностранной валюты выражается в национальной валюте. По отношению к некоторым иностранным валютам в связи с их малым масштабом за единицу принимается 100 единиц (бельгийский франк, японская йена) или 1000 (итальянская лира). При косвенной котировке за единицу принимается национальная валюта, курс которой выражается в определенном количестве иностранных денежных единиц.

Сочетание прямой и косвенной котировок создает практическое удобство, исключает потребность в дополнительных вычислениях. Различные методы котировок не имеют экономического различия, так как сущность валютного курса едина. Котировка валют для торгово-промышленной клиентуры обычно базируется на кросс курсе - соотношении между двумя валютами, выраженными через третью валюту. При таком определении обычно устанавливается средний курс между двумя валютами, который затем используется для сделок с клиентурой с корректировкой на маржу.

В настоящее время Центральный банк России при установлении курсов валют за основу берет курс доллара США к рублю, зарегистрированный на торгах на Московской межбанковской валютной бирже, а прочие курсы определяются по методу кросс - курса: рубль - доллар и доллар - валюта.

Пример вычисления кросс – курса:

Пусть курс доллара во Франкфурте-на-Майне составляет 1,70 марки, а в Цюрихе - 1,48 швейцарского франка. Тогда курс швейцарского франка во Франкфурте-на-Майне составит 1,15 марки, а марки ФРГ в Цюрихе - 0,87 швейцарского франка.

Во Франкфурте-на-Майне:

1,70 марки ФРГ = 1 долл.;

1 долл. = 1,48 швейцарского фр.;

1 швейцарский фр. = х марок;

тогда 1 швейцарский фр. = 1,70 х 1 х 1/ (1 х 1,48) = 1,5 марки ФРГ.

В Цюрихе:

1,48 швейцарского фр. = 1 долл.;

1 долл. = 1,70 марки;

1 марка = швейцарских фр.;

тогда 1 марка ФРГ = 1,48 х 1 х 1 / (1,70 х 1) = 0,87 швейцарского фр.

Различают также курсы продавца и курсы покупателя. Банк, осуществляющий котировку валюты, всегда совершает валютную сделку по выгодному для него курсу. Банки продают иностранную валюту дороже (курс продавца, или курс продажи), чем покупают ее (курс покупателя, или курс покупки).

Пример:

Нью-Йорк на Лондон (прямая котировка):

1 ф. ст. == 1,4670 долл. - курс покупателя;

1 ф. ст. == 1,5070 долл. - курс продавца.

Нью-йоркский банк, продавая фунты стерлингов, получает за каждый фунт больше долларов (1,5070), чем платит при покупке английской валюты (1,4670).

Разница между курсом продавца и покупателя - маржа - служит источником покрытия расходов банка, его прибыли и в определенной степени страховкой валютного риска. Если банк покрывает совершенную сделку за счет предложенной ему контр сделки на основе тех же курсов, он получает прибыль за счет маржи. В связи с этим банки имеют значительный интерес в привлечении клиентуры для совершения подобных обменных валютных операций. [18., 219]

Глава 3. Анализ тенденций развития валютного рынка Российской Федерации

3.1. Динамика валюты баланса

Коммерческие банки, как и другие субъекты хозяйственных отношений, для обеспечения своей коммерческой и хозяйственной деятельности должны располагать определенной суммой денежных средств, то есть ресурсами. Это вызвано тем, что с переходом к рыночной модели экономики, ликвидацией монополии государства на банковское дело, построением двухуровневой банковской системы характер банковских ресурсов претерпевает существенные изменения. Объясняется это тем, что, во-первых, значительно сузился общегосударственный фонд банковских ресурсов, а сфера его функционирования сосредоточена в первом звене банковской системы – Центральном банке Российской Федерации. Во-вторых, образование предприятий и организаций с различными формами собственности означает возникновение новых собственников временно свободных денежных средств, самостоятельно определяющих место и способ хранения денежных средств. Кроме того, масштабы деятельности банков, определяемые объектом его активных операций, зависят от совокупности объема ресурсов, которыми они располагают, и особенно от суммы привлеченных ресурсов. Такое положение обостряет конкурентную борьбу между банками за привлечение ресурсов.

Рассмотрим для примера баланс филиала акционерного коммерческого банка «Таймыр» по следующим основным направлениям экономического анализа:

-анализ структуры пассивных операций (операции банка по привлечению средств);

- анализ структуры активных операций (операции по размещению собственных, привлеченных и заемных средств, и прежде всего, кредитных операций); анализ финансовых результатов деятельности банка.

Самую общую оценку деятельности банка можно получить, анализируя динамику абсолютной величины годового баланса с заключительными оборотами за ряд лет.

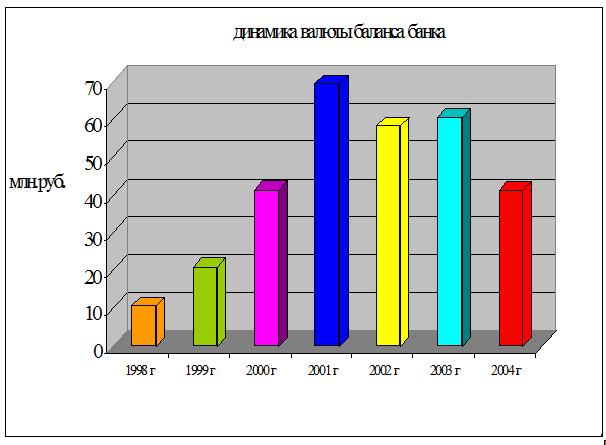

Анализируя динамики валюты баланса (рис.4) филиала коммерческого банка можно отметить, что максимальный объем валюты наблюдается в 2001году – 69,7 млн. рублей, темп роста к предыдущему году составляет 1,7 раза. В 2002 году мы видим снижение валюты баланса на 16,2%; в 2003 году – вновь небольшой подъем на 4,1%.

Рис.4. Динамика валюты баланса банка

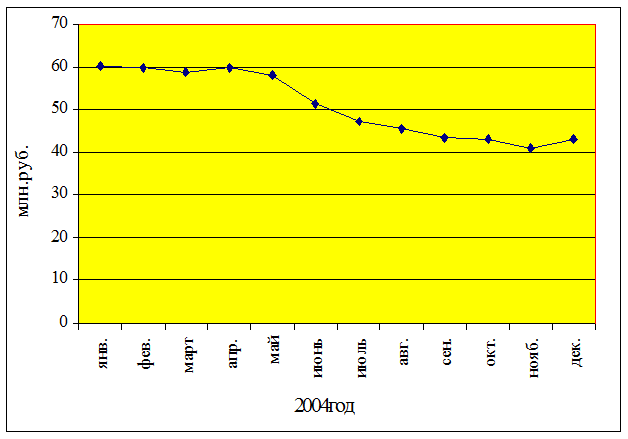

Валюта баланса в первом полугодии 2004 года характеризовалась достаточно незначительным динамичным снижением в первые шесть месяцев и резким падением (17,7%) с августа месяца этого года. И как следствие настоящее время данный банк ликвидирован.

Валюта баланса в первом полугодии 2004 года характеризовалась достаточно незначительным динамичным снижением в первые шесть месяцев и резким падением (17,7%) с августа месяца этого года. И как следствие настоящее время данный банк ликвидирован.

Рис.5. Динамика валюты баланса банка в 2004 году

Большой интерес для определения факторов изменения валюты баланса представляет анализ структуры его активов и пассивов. (Приложение 3).Где можно выявить за счет, каких отрицательных аспектов банк понес убытки.