Усовершенствование стратегии развития АКБ Приватбанк в сегменте ипотечного кредитования населенияРефераты >> Банковское дело >> Усовершенствование стратегии развития АКБ Приватбанк в сегменте ипотечного кредитования населения

2.4.1 Условия кредитования физических лиц для приобретения жилья вАКБ “Приватбанк”

В 2005 году Приватбанк, одним из первых в Украине, ввел в практику инновационный подход к решению "квартирного" вопроса для того сегмента населения Украины, который заинтересован в приобретении жилья или улучшении жилищных условий, но не имеет для этого достаточных финансовых ресурсов. Новая Ипотечная программа Приватбанка по жилью в кредит имеет серьезные преимущества над программами других кредитными учреждениями.

До 01.07.2006 г. банк проводит акцию жилищного кредитования "Ключевое решения" с первым взнос 0% и сроком кредитования до 20 лет [63].

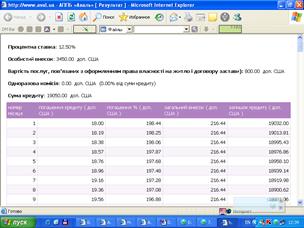

Таблица 2.5 Расчет затрат и кредитования при приобретении 1-х комнатной квартиры за 22500 долларов США при кредите на срок 20 лет в АКБ “Приватбанк”

„Приватбанк” в рамках создаваемых Ипотечных центров предоставляет полный спектр услуг в одном месте и в одно время:

- консультации лицензированных кредитных специалистов Приватбанка

- полное юридическое сопровождение процесса приобретения квартиры, включая услуги нотариуса

- услуги профессиональных риэлтеров

- полная гарантия безопасности и законности соглашения, которое заключается

- специальные комнаты для заключения договоров, сейфы, охрана - обеспечивают надежность и конфиденциальность соглашения.

Преимущества для клиентов и риэлтерских компаний:

1. Экономия времени, поскольку подбор квартиры, которую покупает клиент, осуществляется после получения им Ипотечного сертификата.

2. Экономия затрат на поездку к нотариусу.

3. Гибкое комиссионное вознаграждение за каждое соглашение, проведенное вместе с Приватбанком.

2.4.2 Сравнительные условия кредитования физических лиц для приобретения жилья вбанке «РайффайзенбанкУкраина»

Состоянием на 01.01.2006 года (по результатам 2005 года) „Райффайзенбанк Украина” согласно данным табл. А.2 – А.7 Приложения А [65] занимает следующие рейтинговые места в банковской системе Украины:

- Объем валюты активов баланса – 7 048,990 млн.грн.( 7 место);

- Объем собственного капитала – 786,134 млн.грн.( 6 место);

- Объем уставного капитала – 87,045 млн.евро( 8 место);

- Объем кредитно-инвестиционного портфеля

– 6 018,400 млн.грн.( 6 место);

- Объем текущих и срочных депозитов физических лиц

– 1 152,062 млн.грн.( 13 место);

- Объем текущих и срочных депозитов юридических лиц

– 2 308,038 млн.грн.( 7 место);

- Объем балансовой прибыли – 83,817 млн.грн.( 4 место);

- Прибыльность уставного капитала – 16,125 % ( 30 место);

- Прибыльность активов баланса – 1,189 % (28 место);

Условия кредитования по программе "Жилье в кредит" [64]:

а) Требования к Заемщику:

- Частные лица, которые имеют стабильный доход, достаточный для погашения суммы кредита и процентов по нему.

б) Кредит предоставляется:

- На приобретение недвижимости на вторичном жилищном рынке;

- На финансирование строительства квартиры, в соответствии с инвестиционным договором (договора о долевом участии в строительстве) на первичном жилищном рынке. В обеспечение Заемщик предоставляет существующую у него жилую недвижимость как альтернативное обеспечение.

в) Кредиты выдаются в национальной валюте , долларах США и ЕВРО:

- Максимальная сумма кредита: 200 000 долларов США (или эквивалент в другой валюте);

- Начальный взнос за счет средств Заемщика составляет не менее 15% от стоимости жилья. Начальный взнос может быть равен 0% , если в ипотеку оформляется дополнительная недвижимость. Дополнительная недвижимость должна отвечать требованиям обеспечения, ее стоимость должна покрывать начальный взнос Заемщика;

- Максимальный срок кредитования: 20 лет.

г) Погашения кредита и процентов:

- Ежемесячные платежи равными частями (аннуитет);

- По графику-ежемесячное погашение кредита равными частями с начислением процентов на остаток задолженности.

д) Обязательное страхование:

- Страхование залогового имущества;

- Страхование Заемщика от несчастного случая;

- Страхование потери права собственности на недвижимость. Страхование права собственности проводится не более 3 лет.

е) Отношения кредита и залогового имущества:

- Для недвижимости, расположенной в областных центрах, соотношения максимальной суммы кредита к стоимости жилья составляет:

§ ≤ 85% при сумме кредита от 3 000 до 50 000 USD;

§ ≤ 80% при сумме кредита от 50 001 до 100 000 USD;

§ ≤ 70% при сумме кредита от 100 001 до 200 000 USD.

- Для недвижимости, расположенной в других регионах, соотношения максимальной суммы кредита к стоимости жилья составляет:

§ ≤ 85% при сумме кредита от 3 000 до 30 000 USD;

§ ≤ 80% при сумме кредита от 30 001 до 50 000 USD;

§ ≤ 70% при сумме кредита от 50 001 до 80 000 USD;

§ ≤ 50% при сумме кредите от 80 001 до 200 000 USD.

ж) Процентные ставки по кредитам приведены в табл.2.6

Таблица 2.6 Процентные ставки по кредитам на жилье в «Райффайзенбанк Украина»

|

Срок |

10-15 лет |

15-20 лет |

|

Ставка в гривнах |

15,5% (плавающая) | |

|

Ставка в долларах |

11% |

12% (плавающая) |

|

Ставка в Евро |

10,5% |

10,5% (плавающая) |

и) Необходимые документы Заемщика (физического лица):

- Заполненная Анкета-заявление ;

- Гражданский паспорт и копия паспорта жены/мужчины заемщика (все страницы с информацией);

- Свидетельства о браке, свидетельстве о рождении ребенка (если есть);

- Разрешение органа опеки в случае если:

- Малолетнее (возрастом до 14 лет) или несовершеннолетнее (возрастом от 14 до 18 лет) лицо зарегистрировано (прописано) по адресу недвижимого имущества, которое передается в ипотеку банку;

- Малолетнее или несовершеннолетнее лицо является совладельцем недвижимого имущества, которое передается в ипотеку банку;

- Справка из налоговой инспекции о присвоение идентификационного номера налогоплательщика заемщику и жене/мужчине Заемщика;

- Справка с места работы (согласно стандартам ДПАУ), заверенная в бухгалтерии, которая подтверждает должность Заемщика (жены/мужа), начисленную заработную плату и удержанные налоги за последние 12 месяцев;