Госбюджет, дефицит бюджета

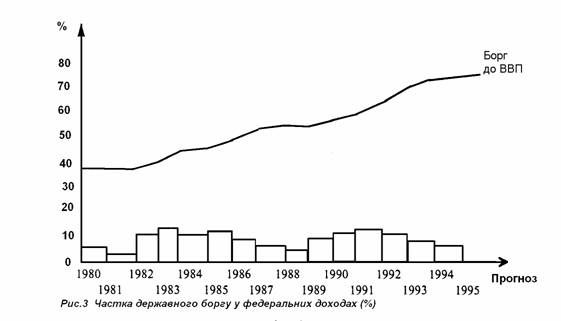

лігації, тим паче що власна дохідна база у наших місцевих властей дуже слабка. Питома вага позик у федеральних доходах порівняно низька при високому показникові борг /ВВП (рис. 3). Це свідчить про те, яку небезпеку мають поточні позики через накопичення попередніх боргів.

За структурою федеральний борг поділяється на ринковий (65%) і неринковий. Облігації ринкового мають вільний обіг як на грошовому, так і на фондовому ринках. В операціях грошового ринку важливу роль відіграють казначейські векселі. Історично вони становили від 55 до 60% його оборотів. Із появою нових інструментів грошового ринку в 60—90-х рр. їхня частка знижується до ЗО—32%. Казначейський вексель — особливий фінансовий інструмент ринку. В руках казначейства це засіб управління касовим виконанням бюджету, для Федеральної резервної системи (ФРС) він головний інструмент проведення операцій на відкритому ринку, тобто управління грошовим обігом, для корпорацій та інших об'єктів господарської діяльності це засіб регулювання ліквідності. На фондовому ринку облігації федерального уряду посідають важливе

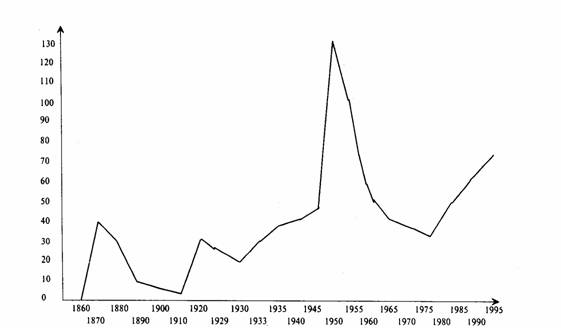

Рис. 2. Зміна структури загальної державної заборгованості у США (у % до ВВП)

Графік складений за даними Statistical Abstract of the United States за 1940, 1947, 1955, 1961, 1965, 1970, 1991, 1993 рр.

місце. Вони розглядаються кредиторами як надійне безризикове вкладення фінансових фондів.

Коло державних кредиторів надто широке і розмаїте. У США функціонує розгорнута інфраструктура фінансового ринку у вигляді різних банківських і небанківських депозитних інститутів, фінансових, кредитних, страхо-

вих, пенсійних, довірчих фондів, асоціацій, спілок тощо. Від 10 до 25% активів фінансових інститутів вкладено у федеральні й муніципальні облігації. Фізичні особи (за статистикою США — домашні господарства) є як прямими, так і непрямими кредиторами держави. У США випускаються ощадні бони — неринкові облігації, поширювані серед фізичних осіб за системою "заощаджуй у міру того, як заробляєш". До цієї системи практично залучено всіх зайнятих, оскільки вона створюється бухгалтеріями підприємств і установ. У 1902—1995 рр. близько 6% федерального боргу припадало на ощадні бони, крім того 5% бонів у інших випусках було придбано фізичними особами. В Україні можна було б зробити спробу бодай в обмеженій кількості випустити подібні цінні папери.

Опріч того, фізичні особи своїми внесками чи купівлею ануїтетів, акцій, бонусів формують і інші пасиви фінансових інститутів і таким чином опосередковано через фінансові установи роблять інвестиції у державні цінні папери.

Федеральні резервні банки й комерційні банки — надто важливі й великі кредитори держави. Вони вкладають свої фонди переважно в короткострокові (до 1 року) зобов'язання та облігації від 1 до 5 років. Гроші випускаються в обіг федеральними резервними банками майже повністю під покриття державними облігаціями. Через це трапляються інфляційні поштовхи, зайва емісія, у свою чергу комерційні банки під придбані облігації розширюють кредитування, що часто викликає фондовий бум.

Цю суперечність держава намагається регулювати з допомогою операцій ФРС на відкритому ринку. Федеральний комітет із відкритого ринку (ФКВР) здійснює грошову політику шляхом купівлі-продажу державних облігацій (передусім казначейських векселів). Із цією метою ФКВР проводить вивчення кон'юнктури фінансового ринку, на підставі чого складаються прогнози зміни основних макропоказників, стану кредитного ринку, можливої структури процентних ставок. Відтак розробляються прогнози руху грошових агрегатів і контрольні цифри їхнього приросту. Організацію операцій на відкритому ринку покладено на Федеральний резервний банк (ФРБ) м. Нью-Йорка (округ №2).

Операції проводяться по всій ФРС, тому купівля (продаж) здійснюється з єдиного "рахунка системи операцій на відкритому ринку". В цьому разі, якщо за прогнозами очікується підвищення господарської кон'юнктури, яке уряд підтримує, ФРБ м. Нью-Йорка дістає завдання купити на певну суму державні облігації. Ці дії спричиняють нагнітання грошової маси в обігу, створюються фінансові фонди для економічного розвитку, що викликає зростання цін на акції корпорацій, ціна фінансових активів зростає, попит підвищується. В тому разі, якщо очікується фондовий бум, який може призвести до кризи, банкові дається завдання знизити обсяг грошової маси, щоб скоротити фонди для інвестування. З цією метою відбувається продаж державних облігацій. На фінансовому ринку фонди переміщуються із приватних цінних паперів у державні. Ділова активність знижується, ціна фінансових активів падає. Політика операцій на відкритому ринку піддається критиці, відзначається неможливість подолання часових лагів та інші вади.

За чимало років спостережень і досліджень багато хто з американських економістів дійшов висновку, що фактично центральні банки можуть установити тільки частковий контроль над грошовим обігом,

Розробляючи грошову політику в Україні, викладене вище слід брати до уваги і бути готовими до того, що в ринковій економіці гроші будуть лише частково керованою сферою.

Як же відбувається управління державним боргом? У США його покладено на спеціальний орган міністерства фінансів — бюро з державного боргу. Федеральні резервні банки та їхні відділення виступають як фінансові агенти й депозитарії для міністерства фінансів, вони виконують усі доручення, пов'язані з управлінням державним боргом. Первинне розміщення облігацій купонних серій здійснюється на аукціонах, його проводить казначейство через ФРБ. Перші дилери з державних облігацій, якими є найбільші комерційні банки, мають право купувати облігації просто у казначейства. Вторинний ринок державних цінних паперів величезний, його щоденні обороти перевищують обороти на будь-якому світовому ринку цінних паперів (до 260—270 млрд. дол. у 90-ті роки).

У США швидкими темпами здійснюється перехід до електронних цінних паперів. Нині діють дві системи комп'ютеризованих рахунків: 1) у комерційних банках; 2) система для недепозитних фінансових інститутів та фізичних осіб. Міністерство фінансів має на меті повністю відмовитися від позик у формі облігацій і перейти до 2000 р. на систему комп'ютерних рахунків.

Оперативна узгодженість управлінням боргом між міністерством фінансів і ФРБ спирається на узгодженість цілей фіскальної та грошової політики. Мета ФРС полягає в тому, щоб шляхом купівлі (продажу) облігацій регулювати грошовий обіг і управляти резервами (тобто сумами, не інвестованими банками, що дорівнюють певній частці їхніх депозитів).

Мета казначейства — регулювати борг, тобто розміщувати нові випуски, погашати старі, підтримувати визначену структуру боргу за термінами й дохідністю. Для казначейства управління боргом розглядається як його становище на фінансовому ринку і як засіб підвищення фіскальної політики. Для ФРС управління боргом розглядається також як її власне становище на фінансовому ринку і необхідність регулювання портфеля цінних паперів. Отже, через управління боргом провадиться певна грошова політика, а через управління грошовим обігом — фінансова політика.