Анализ рисков инвестиционных проектов

П 1мес 3=![]() =16358,17 тыс. руб.

=16358,17 тыс. руб.

Расчеты с бюджетом и внебюджетными фондами представляют собой сумму пассивов по статьям:

Расчеты с бюджетом и внебюджетными фондами представляют собой сумму пассивов по статьям:

Начисление заработной платы

Выплаты по НДС, вносимому в бюджет;

Выплаты по налогу на прибыль;

Выплаты по прочим налогам (общим сборам).

По каждому из налогов соответствует величина оборотных пассивов, определяется следующим образом:

ПHi=![]() , где

, где

ВН – величина налогов (сбора) за период;

ПВ – период выплат этого налога в днях.

В нашем примере произведем расчет только по налогу на прибыль. Остальные налоги принимаются условно.

Таблица 16 - Расчет налога на прибыль

|

1 мес. |

2 мес. |

3 мес. |

4 мес. |

5 мес. |

6 мес. |

7 мес. |

8 мес. |

9 мес. |

10 мес. |

11 мес. |

12 мес. | |

|

Налог на прибыль |

6716,66 |

5683,16 |

6392,91 |

8596,16 |

8997,31 |

9284,25 |

10221,46 |

10559,79 |

10102,50 |

0,00 |

0,00 |

0,00 |

|

Периодичность выплат |

30 |

30 |

30 |

30 |

30 |

30 |

30 |

30 |

30 |

30 |

30 |

30 |

|

Расчет с бюджетом |

3358,33 |

2841,58 |

3196,46 |

4298,08 |

4498,65 |

4642,12 |

5110,73 |

5279,90 |

5051,25 |

0,00 |

0,00 |

0,00 |

ПHi=![]() = 3358,33 тыс. руб.

= 3358,33 тыс. руб.

Расчет потребности чистого оборотного капитала

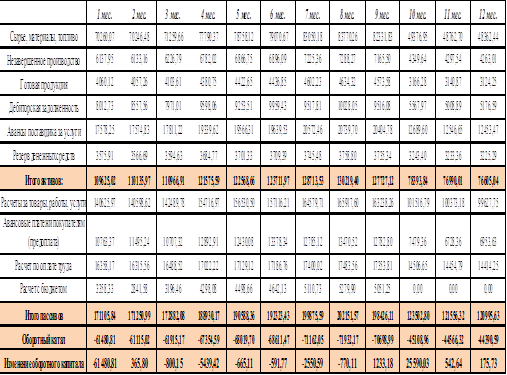

Таблица 17

Расчет лизинговых платежей

Под лизингом понимают долгосрочную (более года) аренду имущества производственного назначения. В отличие от аренды в нём участвуют, как правило, три и более субъекта: поставщик оборудования, лизинговая (финансовая) компания и пользователь. Лизинг включает отношения купли-продажи и отношения аренды. Стержнем отношений является кредитная операция, а ключевой фигурой – лизинговая компания. Лизинг можно рассматривать как передачу имущества во временное пользование на условиях возвратности, срочности, платности, то есть квалифицировать как кредит в основной капитал. С экономической точки зрения лизинг есть специфический кредит, предоставляемый лизингодателем лизингополучателю в форме передаваемого в пользование имущества.

В нашем случае в лизинг приобретается Специализированный фрезерный консольный станок BM - 127M

Условия лизинга представлены в таблице 18.

Таблица 18

|

Стоимость основных средств, передаваемых в лизинг с НДС, тыс. руб. |

676,00 |

|

Срок амортизации объекта, лет |

8 |

|

Ставка кредитования, % |

12 |

|

Ставка комиссионного вознаграждения, % |

2 |

|

Ставка страхования, % |

1 |

В первую очередь, необходимо рассчитать срок лизинга. Он определяется делением срока полезного использования объекта на коэффициент ускорения:

Срок полезного использования

Срок лизинга = = 8/ 2= 4 года.

Коэффициент ускорения

Так как расчеты лизинговых платежей осуществляется по месяцам, то срок лизинга составляет 4* 12 = 48 месяцев.

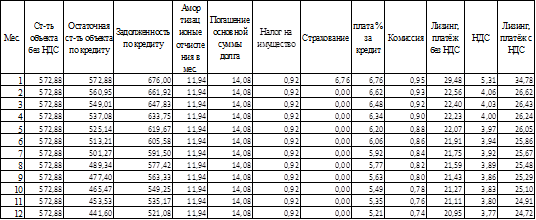

Расчеты лизинговых платежей для 1-х 12-ти месяцев лизинга приведены в таблице 19.

Таблица 19

Передача в лизинг данного объекта облагается по ставке НДС 18%, следовательно,

Стоимость объекта с НДС 676,00

стоимость объекта без НДС = = = 572, 88 тыс. руб.

1,18 1,18

Соответственно, сумма НДС составляет 103,12 тыс. руб.

Амортизационные отчисления в месяц определяются как 1/48 от стоимости оборудования без НДС.

572,88

В результате сумма амортизации в месяц = = 11, 94 тыс. руб. Данная сумма будет одинакова для всех месяцев срока лизинга.

48

Учитывая суммы амортизации, определяется остаточная стоимость объекта без НДС. В 1- м месяце она равна стоимости объекта без НДС, т.е. 572, 88 тыс. руб. Начиная со 2-го месяца остаточная стоимость рассчитывается как разность между остаточной стоимостью в предыдущем периоде и суммой амортизации в месяц, т.е. 572, 88 -11, 94 = 560, 95 тыс. руб.

Плата % за кредит - это проценты по кредиту, выплачиваемые организацией за пользование кредитом в соответствии со ставкой кредитования.

Сначала определяется размер суммы, выплачиваемой для погашения основной суммы долга. Общая задолженность по кредиту равна стоимости объекта, включая НДС, т.е. 676, 00 тыс. руб. Поэтому сумма в погашение основной суммы долга составляет 1/48 от стоимости объекта, т.е. 14,08 тыс. руб. Соответственно, каждый месяц общая задолженность по кредиту уменьшается на полученную сумму. Так, во 2-м месяце задолженность равна 676,00-14,08=661,92 тыс. руб.

Плата за кредит в виде процентов определяется, исходя из общей задолженности по кредиту, как процентная доля от суммы задолженности, деленная на 12.

Так, для 1-го месяца Плата процентов за кредит = 676,00 х 0,12/12 = 6,76 тыс. руб.

Налог на имущество в месяц определяется как 1/12 налога на имущество за календарный год. Сумма налога равна процентной доле от налоговой базы по налогу на имущество. В качестве налоговой базы принимается среднегодовая стоимость имущества.

Процентная ставка по налогу на имущество организации равна 2,2%. Среднегодовая стоимость имущества определяется как частное от деления суммы остаточной стоимости объекта на 1 -ое число каждого месяца и 1 января следующего года и количества месяцев в календарном году + 1. Получаем: