Анализ рисков инвестиционных проектов

К потокам от инвестиционной деятельности относятся:

|

Капитальные инвестиции (с НДС) |

|

Изменение оборотного капитала |

|

Средства от реализации актива |

К потокам от финансовой деятельности относятся:

|

Акционерный капитал |

|

Дивиденды |

|

Выплата кредита |

|

Лизинговые платежи |

|

Привлечение кредита |

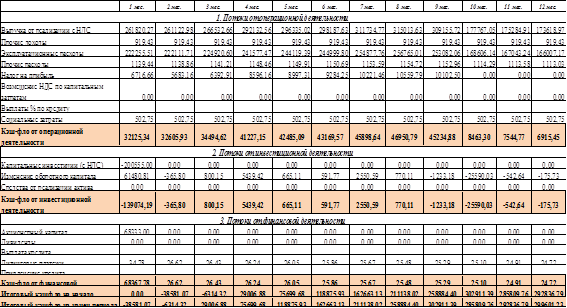

Таблица 21 - Отчет о движении денежных средств

Итоговый кэш-фло на начало периода равен итоговому кэш-фло на конец периода по предыдущему месяцу. В первом месяце итоговый кэш-фло на начало периода равен 0.

Итоговый кэш-фло на конец периода рассчитывается как сумма от трех видов деятельности прибавив итоговый кэш-фло на начало периода.

Как видно из Отчета о движении денежных средств, кэш-фло на начало периода отрицательный во 2-ом месяце и в конце периода отрицательный в первом месяце, следовательно, проекту требуется дополнительное финансирование.

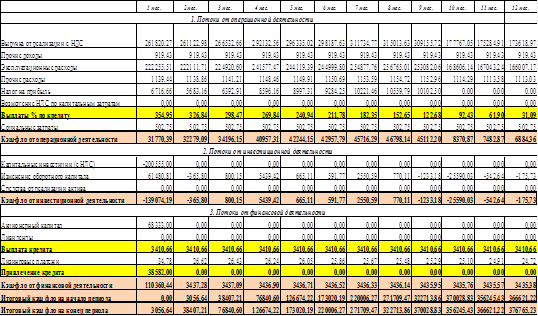

Таблица 22 - Отчет о движении денежных средств (привлечение кредита)

Взяли в банке кредит на сумму 38 582 тыс. руб. под 11% годовых сроком на 1 год.

Расчет платежей (аннуитетный метод):

В соответствии с формулой аннуитетного платежа размер периодических (ежемесячных) выплат будет составлять:

A = K S, где

А - ежемесячный аннуитетный платёж,

К - коэффициент аннуитета,

S - сумма кредита.

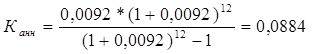

Коэффициент аннуитета рассчитывается по следующей формуле:

![]()

Исходные данные:

S = 38 582 тыс. руб.

i = 0,92% (11% / 12 мес.) = 0,0092

n =12 (1 год*12 мес.)

Подставляем эти значения в формулу и определяем коэффициент аннуитета:

Размер ежемесячных выплат:

A = K*S = 0,0884 * 38582 = 3410, 66 тыс. руб.

Оценка эффективности инвестиционного проекта

Так как проект не обладает общественной значимостью социальная народная хозяйственная эффективность не оценивается. Оценивается только коммерческая эффективность:

Оцениваем эффективность для ДЗО (в целом)

При определении эффективности проекта для ДЗО схема финансирования проекта не учитывается. Оценка проекта «в целом» - это первый этап экономической оценки. Целью данного этапа является агрегированная экономическая оценка проектных решений и создание необходимых условий для поиска инвесторов.

Для такой оценки из кэш-фло удаляются потоки по финансовой деятельности, выплаты процентов по кредиту. С точки зрения оценки проекта для самого ДЗО важна, прежде всего, оценка его реализуемости (т.е. превышение притоков денежных средств над оттоками на каждом шаге планирования). Учитываются также первоначальные денежные средства, внесенные в стартовом периоде в уставный капитал для формирования оборотного капитала ДЗО. Это необходимо, поскольку в первом периоде происходит отток данных средств в качестве организационных расходов - регистрации имущества, получения лицензий.

Оцениваем для участника-акционера (ОАО «РЖД» и банка)

При определении эффективности для акционера принимается, что возможности использования денежных средств не зависят от того, что эти средства собой представляют (собственные, заемные, прибыль и т.д.). Поэтому здесь учитываются денежные потоки от всех видов деятельности и используется схема финансирования проекта. В частности, в притоки реальных денег включаются заемные средства, в оттоки - платежи по займам. В расчетах данного типа предприятие не отделяется от его акционеров, т.е. потоки денежных средств проекта и его учредителей представляют единое целое. В кэш-фло выплаты дивидендов и отметка о принятии акционерного капитала не учитываются.

Отличие от расчета эффективности для ДЗО состоит в том, что добавляется отток в виде имущественного вклада учредителя, а отток в виде инвестиций в оборотный капитал уже участвует в проекте - он присутствует в оттоках первого периода самого ДЗО, поэтому его дополнительно учитывать не следует во избежание его двойного учета в проекте.

Учитывается также остаточная стоимость проекта. Суть данного метода состоит в том, что предприятие в постпрогнозный период также располагает развитой сбытовой сетью, наработанными связями с потребителями, устойчивым положением на рынке, стоимостью основных фондов, остающихся после реализации проекта, и т.д., что является дополнительной ценностью проекта и может учитываться при расчете эффективности.

Остаточную стоимость проекта будем рассчитывать методом Гордона:

![]()

g-среднегодовые темпы прироста свободного денежного потока FCF, %

i – ставка дисконтирования, %

FСF - свободный денежный поток, генерируемый бизнесом предприятия (определятся как ДП от операционной деятельности - ДП от инвестиционной деятельности - лизинговые платежи) за 12 месяц.

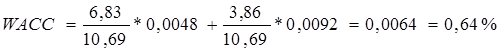

Для того чтобы определить эффективность проекта в целом определяем ставки дисконтирования, применяем метод WACC.

![]() где

где

Wak - доля акционера

di - требуемая норма доходности

Wk - доля средств банка

dа - ставка по кредиту

Для того, чтобы найти долю проекта определяется по формуле: dа= di +Р, где:

d - коэффициент дисконтирования без учета риска проекта,

Р'~ поправка на риск проекта.

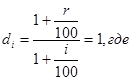

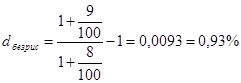

При этом di, рассчитывается по следующей формуле:

r- ставка рефинансирования ЦБ РФ, i - темп инфляции.

r- ставка рефинансирования ЦБ РФ, i - темп инфляции.

Следовательно:

![]()

Полученные значения заносим в таблицу:

|

Наименование показателей |

значение |

|

Ставка рефинансирования (r), % |

9 |

|

Инфляция (i), % |

8 |

|

Коэффициент дисконтирования без учета риска проекта, % %%^%% |

0,93 |

|

Поправка на риск проекта (низкий риск) (Р), % |

5 |

|

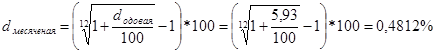

Ставка кредитования (мес.) (для банка), % |

0,92 |

|

Ставка дисконтирования (акционеров) (di), % |

5,93 |

|

Ставка дисконтирования (мес.) (акционеров) (da), % |

0,4812 |

|

Ставка дисконтирования(мес.) (WACC), % |

0,64 |